Лом неуверенный

Рынок лома к осени прошлого года представлял собой весьма грустное зрелище. После пятилетнего падения цен о каком-либо оптимизме говорить было очень затруднительно. Средние мировые цены на лом, по данным MetalTorg.Ru, падали до $150–160 за т, российские были и того ниже. Закупочные цены основных меткомбинатов не превышали $100 за т.

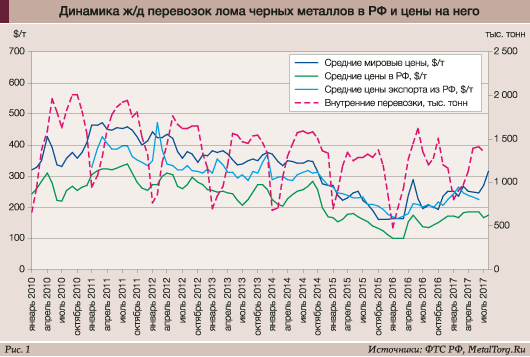

Естественным образом это повлияло на объемы сбора и транспортировки лома. В зимние месяцы спад наблюдается всегда, но январь 2016 года поставил многолетний антирекорд с 485 тыс. т лома, отправленного по железной дороге (рис. 1).

Меньше было только в январе 2009 года – 310 тыс. т.

К счастью для ломозаготовителей, уже весной цены пошли вверх. В сбыте лома моментально возник оптимистичный пик, который, впрочем, не продержался долго. По итогам 2016 года объем поставок лома российским потребителям по железной дороге вырос всего на 1,3%. В качестве позитивного знака отметим тот факт, что январский спад перевозок в нынешнем году оказался наименьшим за все последнее время. Впрочем, чуда не произошло: с начала года закупочные цены лома у отечественных меткомбинатов упорно стоят на уровне $170–180 за т – выше, чем в 2015-м, но ниже, чем в 2014 году. И летний пик перевозок, строго коррелируя с ценами, расположился между аналогичными показателями тех же лет.

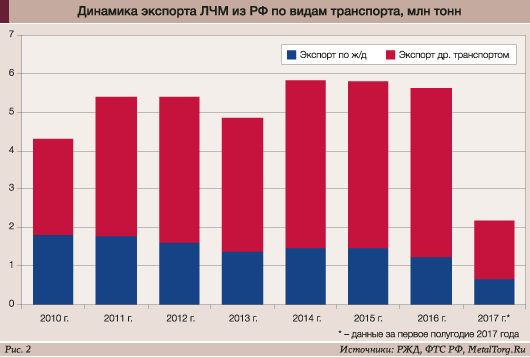

На этом фоне экспортные поставки долго выглядели оплотом стабильности. На протяжении 2015–2016 годов некоторая тенденция к сокращению имела место, но потери за 2 года составили около 3% (рис. 2) против 10% для много больших по тоннажу внутренних перевозок.

По способам экспорта все было тоже достаточно стабильно – Ассоциация морских торговых портов России сообщала, что в 2016 году морем было вывезено около 4 млн т металлолома, лишь на 5,5% меньше, чем годом ранее.

В отношении структуры экспорта некоторые изменения произошли, но и здесь принципиально ничего за год не поменялось. По-прежнему крупнейшим получателем нашего лома остается Турция. Открытый политический и затяжной «туристический» конфликты не мешали отправлять по 2,3 млн т лома в 2014–2015 годах и 2,5 млн т – в 2016 году.

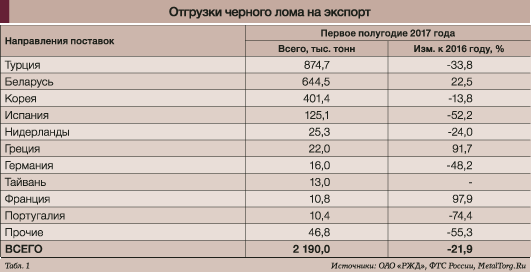

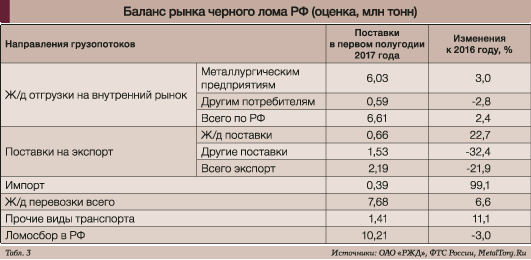

А вот первая половина текущего года уже преподнесла сюрприз. По сравнению с аналогичным периодом прошлого года поставки сократились сразу на 21,9% (табл. 1).

Причем сокращение наблюдается не только у Турции. Из крупных получателей нашего лома ростом закупок может похвастаться только Беларусь, да вдвое выросли поставки в Грецию и Францию. Но, увы, это не те объемы, которые способны переломить общую тенденцию.

Без приведения конкретных цифр Ассоциация морских торговых портов России сообщает о некотором сокращении перевалки металлолома в морских терминалах Балтийского бассейна по итогам полугодия.

«Официально экспортные» перевозки лома по РЖД за тот же период выбиваются из этого ряда, показывая рост за год на 22,7%. Однако с объемом 660 тыс. т за январь–июнь 2017 года они охватывают фактически только поставки в страны СНГ, преимущественно – в Беларусь.

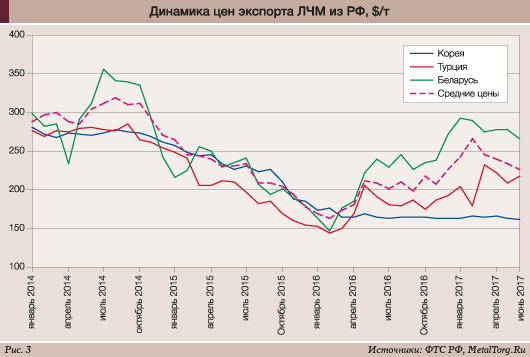

Причина сокращения поставок, как и положено, – экономическая. За ростом средних мировых и средних экспортных цен на лом из РФ скрываются некоторые нюансы. В частности, крайне низкие корейские цены, не слишком высокие турецкие – а это почти 60% всего нашего экспорта. Весьма привлекательные на подобном фоне белорусские цены и вызвали резкий приток лома в эту страну (рис. 3).

Вопрос поставок лома за границу автотранспортом мы рассматривать не будем в связи с невозможностью получить сколь-нибудь достоверный результат. Впрочем, то же справедливо и для внутрироссийских перевозок. К счастью, пока они не основные для отечественных ломополучателей.

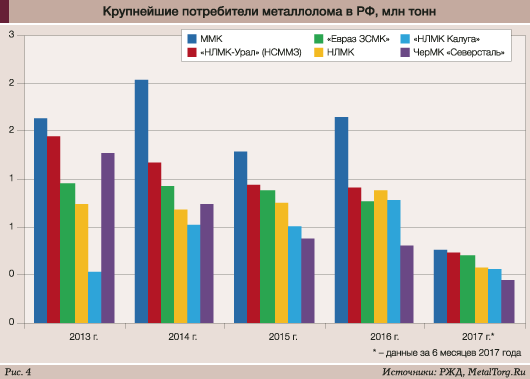

Главными потребителями лома в России являются крупнейшие металлургические комбинаты, с давних времен обеспеченные собственной железнодорожной инфраструктурой. Поэтому о динамике потребления лома вполне можно судить по железнодорожной статистике (рис. 4).

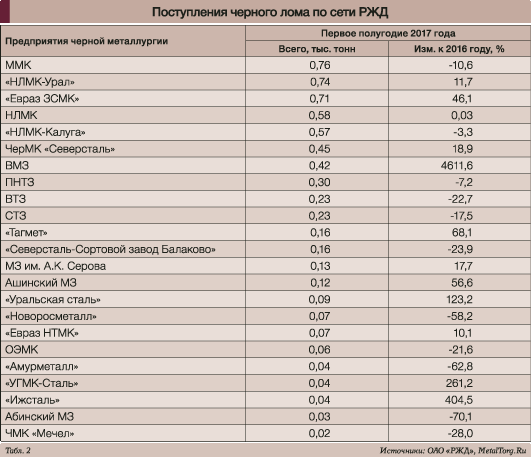

Совокупно ж/д перевозки лома в адрес идентифицированных нами меткомбинатов в январе–июне 2017 года выросли на 3% по сравнению с прошлым годом, до 6,03 млн т. Безусловным лидером продолжает оставаться ММК, получивший более 760 тыс. т лома за указанный период. Но по сравнению с первым полугодием 2016 года это спад на 11,4%. В результате поставки на ММК оказались лишь немногим больше, чем получил «НЛМК-Урал» (бывший Нижнесергинский метизно-металлургический завод), – около 735 тыс. т (+16,4% к прошлому году). По данным самого предприятия, поставки составили 703 тыс. т и выросли на 9,3%.

«Евраз ЗСМК» с 2011 года планомерно сокращал объемы полученного по железной дороге лома, дойдя до цифры 1,27 млн т в 2016 году. Однако в первом полугодии 2017 года поставки выросли на 47,8%, до 710 тыс. т. Если тенденция сохранится, предприятие вполне может вернуться на уровень 2012–2013 годов.

НЛМК и «НЛМК-Калуга» практически сравнялись по объемам получаемого лома – 1,4 млн и 1,3 млн т соответственно за 2016 год. В первой половине 2017 года разница стала еще меньше – 580 тыс. и 570 тыс. т. Впрочем, судя по отчетности самой компании, РЖД не являлись монополистом в поставках лома. По официальным данным, Липецкой площадкой в 2016 году было получено 1,66 млн т лома, «НЛМК-Калуга» – 1,37 млн т. В январе–июне 2017 года эти цифры составили 690 тыс. и 624 тыс. т соответственно.

Поставки лома по ж/д в адрес Череповецкого меткомбината «Северстали», судя по всему, достигли нового «равновесного состояния». После многих лет сокращений в 2016 году они составили 810 тыс. т и заморозились на этом уровне. В первом полугодии текущего года предприятие получило 450 тыс. т лома, что несколько больше, чем годом ранее.

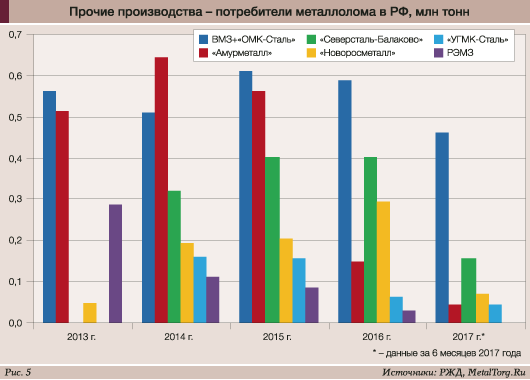

В стане менее крупных производителей – «разброд и шатания». Достаточно уверенную динамику демонстрирует только завод «Северсталь-Балаково», вышедший на стойкие 400 тыс. т лома ежегодно. В 2017 году этот объем немного уменьшился – до 160 тыс. т за полугодие.

Производственная мощность предприятия – около 1 млн т стали в год, но реальный выпуск в 2016 году достиг 722 тыс. т стали. За январь–июнь 2017 года отгрузки продукции предприятия по сети РЖД составили 285,8 тыс. т, что ниже уровня прошлого года на 10,2%, но заметно выше аналогичных показателей предыдущих лет с момента ввода завода в эксплуатацию (2013 год). Так что, хотя дать точную цифру объемов подвоза лома автотранспортом на это предприятие мы не можем, тенденция должна совпадать с железнодорожными данными.

Не слишком много вопросов к динамике поставок на «Амурметалл» – в 2016 году они сократились более чем в 3 раза относительно показателей 2015 года, а в текущем и вовсе составили скромные 40 тыс. т. Причем с мая речь идет о сотнях, в лучшем случае – тысячах тонн лома в месяц. Хочется надеяться, что предприятие все же сможет восстановить нормальную работу, и они не пропадут вовсе.

А «ОМК-Сталь» из железнодорожной статистики как раз пропала, хотя в 2014–2016 годах получала по 500–600 тыс. т лома в год. Впрочем, в данном случае наиболее вероятна смена получателя сырья. Если рассматривать совокупные поставки лома на ВМЗ и «ОМК-Сталь», результаты 2013–2016 годов почти не изменятся, а вот в январе–июне текущего появятся «исчезнувшие» 460 тыс. т лома (рис. 5).

Статистике РЖД вообще можно доверять крайне ограниченно. В 2016 году отгрузки стального

проката с Литейно-прокатного комплекса «ОМК-Сталь» по железной дороге составили 183,6 тыс. т – при официально выпущенных 1,2 млн т проката. При этом «потерянный» прокат не появился и в поставках с ВМЗ – те упали на 19%, до 1,72 млн т, что примерно соответствует объему производства. Примерно – потому что после первого полугодия 2016 года ВМЗ отказался публиковать цифры производства. Предполагать, что столько металла вывезли автотранспортом, абсурдно – значит, вопрос в учете.

Схожие нестыковки есть с «УГМК-Сталь»: при плане производства на 2017 год в 450 тыс. т продукции предприятие за полугодие получило только 40 тыс. т лома по ж/д. Это больше, чем в аналогичном периоде прошлого года, но остальное сырье, похоже, попало на завод незаметно для РЖД.

Несколько нестабильная ситуация у «Новоросметалла». С 7 марта 2017 года на предприятии, задолжавшем по налогам 1,3 млрд рублей, была введена процедура наблюдения. Долги удалось погасить, и процедуру банкротства прекратили. Но прекратился и рост поставок лома по железной дороге – после максимума 2016 года в 290 тыс. т за январь–июнь текущего го-

да предприятие получило только 70 тыс. т. Поставки на Абинский электрометаллургический завод тоже сократились – вместо средних 15–20 тыс. т ежемесячно в начале прошлого года предприятие стало получать 2–5 тыс. т в текущем.

РЭМЗ с февраля 2017 года также прекратил получать лом через РЖД, но у него причина иная – завод вышел в простой. Первые признаки выправления ситуации появились только в июне, когда завод получил первые за 4 месяца 28 тыс. т лома и отгрузил 1,6 тыс. т стальной продукции.

В середине июля стало известно, что на предприятии в полном объеме погашена задолженность по заработной плате за апрель и май 2017 года, в ближайшее время планировалась выплата зарплаты за июнь. Так что надежда на возобновление нормальной работы пока сохраняется.

Статистика по поставкам лома через сеть РЖД на другие российские предприятия приведена в табл. 2.

Обобщая приведенные результаты, отметим, что суммарные отгрузки лома по железной дороге металлургическим предприятиям по итогам 2016 года выросли на 0,8%, до 12,96 млн т, а за первые 6 месяцев 2017 года – на 3% по сравнению с аналогичным периодом прошлого года (табл. 3).

«Темной лошадкой» остаются поставки автотранспортом. С одной стороны, введение «Платона» для грузовых перевозок должно было стимулировать переход ломовиков на услуги РЖД. И действительно, больше половины получателей металлолома нарастили свои ж/д поставки в 2016 году и прошедшей части 2017 года. С другой – изобретательность грузоперевозчиков в вопросах оплаты оказалась неисчерпаемой. А рост отгрузок через железнодорожников вполне можно объяснить общим небольшим ростом производства на фоне долгожданного подъема цен. Причем и от автотранспорта было бы логично ожидать положительной динамики.

Видимый ломосбор, по нашим оценкам, в январе–июне текущего года сократился на 3% за счет заметного падения объемов экспорта. Помимо не самых привлекательных цен дальнего зарубежья на экспорте сказался крепнущий рубль, логистические проблемы, повышенное внимание таможни и многие другие факторы. Но рост внутреннего потребления внушает сдержанный оптимизм. Ведь даже простейшая переработка перед дальнейшим вывозом продукции означает, что часть добавленной стоимости сырья останется внутри страны. И чем большая часть – тем лучше. |