Итоги 2016 года в черной металлургии

Последний год для металлургических компаний выдался не самым спокойным. Взлет цен прошлой весны, летнее падение, новый подъем вплоть до Нового года и заметный спад в самом преддверии строительного сезона. Такие перипетии поставили вопрос о наличии пресловутой сезонности вообще, но, что более важно – о перспективах и планировании производства.

Не облегчают жизнь и колебания рубля относительно других валют. Экспортерам укрепление рубля повышает себестоимость в валюте, но позволяет снижать цены.

Тем, кто ориентирован на внутренний рынок – позволяет закупать дешевле импортное оборудование, но и делает дешевле продукцию зарубежных конкурентов. Валютные кредиты дешевеют, но и денежный поток сокращается.

По российским стандартам бухучета за 2016 год многие заводы отчитались только в марте-апреле 2017 года, и то не все. Как правило, при ухудшении отчетности завод изыскивает способы "исчезнуть" из публичного пространства. Впрочем, на то бывают и иные причины.

В этот раз из нашего поля зрения вынужденно выпал целый набор крупных и важных предприятий: ЗапСиб и Нижнетагильский меткомбинат ("Евраз"), "Виз-сталь" и Нижнесергинский (оба – НЛМК), заводы "Металлоинвеста" (ОЭМК и "Уральская сталь"), Волжский трубный завод (ТМК), а также вся группа ОМК (Выксунский металлургический завод, "ОМК-Сталь", "Трубодеталь", Альметьевский трубный, Чусовской и Щелковский заводы). "Филит", "Свободный сокол" и задерживающие публикацию данных ЧЭМК, "Северсталь-метиз" и Ревякинский металлопрокатный завод на этом фоне выглядят не самыми большими потерями.

К счастью, по МСФО наши холдинги отчитываются регулярнее, и практически все выпавшие заводы будут учтены там. Так что попытаемся оценить финансовое состояние российской черной металлургии.

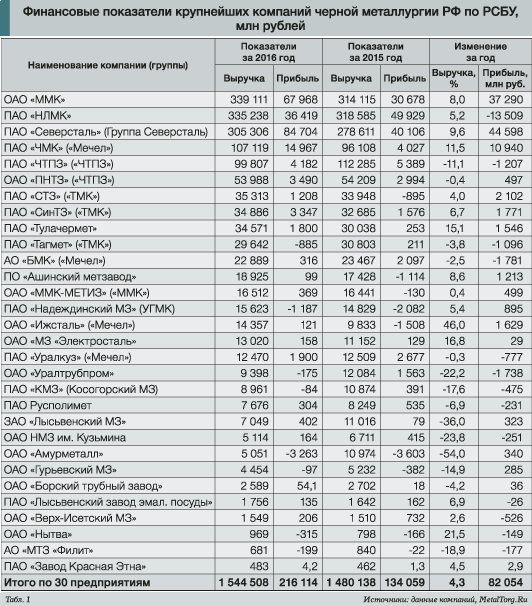

В этом году лидером по объемам выручки оказался Магнитогорский металлургический комбинат, подвинувший на второе место НЛМК (табл.1).

Вполне позитивные результаты с кратным ростом прибыли и заметным увеличением выручки также у Череповецкого меткомбината "Северстали" и Челябинского комбината "Евраза".

Стоит заметить, что позитивная динамика вообще сосредоточилась в верхней части таблицы. Численно только половина из рассмотренных заводов смогла показать рост оборота в 2016 году и улучшение показателя прибыли.

Причем из первой десятки с убытками закончил год только "Тагмет", а рост чистой прибыли был у 7 заводов. Тогда как среди оставшихся двадцати – 7 убыточных, еще у пяти размеры прибыли сократились.

Некрупным, особенно независимым, заводам гораздо сложнее выживать в условиях общей нестабильности, чем холдинговым предприятиям. Они, как правило, в большей степени ориентированы на внутренний рынок России, а его перспективы достаточно туманны.

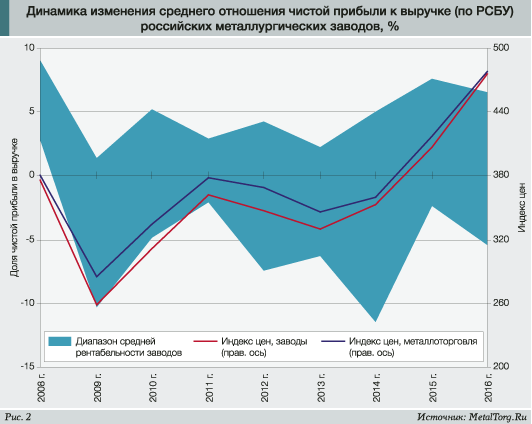

Хотя в 2016 году цены металлопроката в среднем показали рост примерно на 15%, помогло это не всем.

По оценкам ММК, видимое потребление металлопродукции в РФ в четвертом квартале 2016 года уменьшилось на 2%, до 10,3 млн тонн. Годом ранее снижение составляло 4%, и, казалось бы, ситуация улучшается. Но снижающиеся с февраля 2017 года цены стального проката на российском рынке говорят, что спрос слабее ожиданий.

Даже удорожание лома черных металлов на фоне «нетипично низких складских» запасов, которым обосновывали рост цен на арматуру, не смогло помочь последней – уже в марте 2017 года металлопроизводители были вынуждены признать, что "переборщили". Оцинкованный лист показал это еще раньше.

Экспорт помог – но, преимущественно, крупным игрокам. Поставки металлопродукции из РФ за границу в четвертом квартале 2016 года, по данным ММК, выросли на 5% относительно уровня аналогичного периода предыдущего года, до 6,9 млн тонн. При этом прирост по сегменту плоского проката составил 15%.

А, к примеру, Ревякинский металлопрокатный завод, ориентированный на производство строительного проката, обанкротился и в сентябре 2016 года был продан Русской горно-металлургической компании, которая является трейдером украинского Индустриального союза Донбасса (ИСД). По информации "КоммерсантЪ", контрольный пакет ИСД держится в интересах ВЭБа.

Но заводу после продажи хотя бы удалось возобновить производство. Невинномысской "Ставстали" повезло меньше.

Предприятие годовой мощностью 350 тыс.т арматуры и 500 тыс.т заготовки все последнее время работало примерно на 10% от номинальной мощности и 19 апреля 2017 года "Сбербанк" подал в арбитражный суд Ставрополья на банкротство завода. Потенциальных покупателей пока нет. Проявит ли интерес спасительный ВЭБ – пока не известно.

Так что именно благодаря крупным холдингам общий финансовый баланс российской черной металлургии оказался положительным – порядка 4% роста выручки по рассмотренным нами предприятиям при увеличении общей прибыли на 61%.

Разберем несколько подробнее ситуацию на предприятиях, не сообщивших свои финансовые показатели.

За 2016 год ж/д отгрузки стального проката "Евраз ЗСМК" составили 6,05 млн тонн. Это на 1,8% ниже аналогичного показателя 2015 года. При этом на экспорт было отгружено 3,82 млн тонн (+9,6%), а российским потребителям 2,22 млн тонн (-16,6%).

Большая, чем у ВМЗ, экспортная ориентированность помогла предприятию. Весьма вероятно, что предприятие, как и другие крупные заводы, сможет показать рост выручки на 8-10% по сравнению с прошлым годом, до 150 млрд рублей, и заметное увеличение прибыли (оценочно в 25-30 млрд рублей).

Что любопытно, при этом сама Группа "Евраз" отчиталась о сокращении выпуска стальной продукции на 6,1%, до 12,352 млн т в 2016 году, ссылаясь, в том числе, на сокращение выпуска стали на "Запсибе". Но неплохая финансовая ситуация на заводе подтверждается исчезновением из новостей информации о грядущих сокращениях работников чуть ли не вдвое, будоражившей население Новокузнецка год назад.

Кроме того, "Евраз ЗСМК" в 2016 году потратил на модернизацию производства около 3 млрд рублей. Основным проектом 2016 года стала реконструкция сортовой машины непрерывного литья заготовок, поднявшая ее производительность. Были проведены масштабные работы на двух доменных печах комбината, реконструирован рельсобалочный цех и ряд других мероприятий.

В 2017-2018 гг. ЗСМК планирует инвестировать в модернизацию 5 млрд рублей. Предполагается перевооружение слябовой машины непрерывного литья заготовок, оптимизировать работу электросталеплавильного цеха, провести реконструкцию углеподготовительного цеха коксохимического производства и реконструировать разливочные мощности в доменном цехе.

Нижнетагильский меткомбинат, в отличие от своего сибирского собрата, активизировал поставки именно внутри страны. За 2016 год ж/д отгрузки стального проката "Евраз НТМК" на экспорт составили 2,09 млн тонн (-9,9% к прошлому году), а российским потребителям 1,73 млн тонн (+7,6%). В общей сумме поставки составили 3,81 млн тонн, что на 2,8% ниже аналогичного показателя 2015 года. Снова сокращение производства небольшое, а значит выручка должна вырасти – до 115-120 млрд рублей. Прибыль тоже будет. Логически – сопоставимая с ЗСМК. Но фактически зависящая от особенностей бухгалтерии в пределах Группы "Евраз".

Заметно меньше оптимизма в трубной отрасли.

Согласно железнодорожной статистике, Выксунский металлургический завод (входит в ОМК) в 2016 году отгрузил 1,72 млн тонн стальной продукции. При этом поставки на внутренний рынок составили 1,47 млн тонн (-28,4%) и опустились до минимума за последние 3 года. Хотя экспорт вырос более чем в три раза и вышел на самый высокий уровень за последние 7 лет, его объемы (0,25 млн тонн) на общую ситуацию повлияли незначительно. В структуре поставок 91% составляли стальные трубы. Из них около 56% – трубы большого диаметра (ТБД), поставки которых снизились на внутренний рынок почти вдвое, но выросли примерно в 10 раз на экспорт. Основа этого экспорта – поставки труб "Северного потока-2" в Финляндию для нанесения утяжеляющего покрытия.

В целом, по сравнению с предыдущим годом объемы поставок ВМЗ снизились на 19%. А значит – вполне логично ждать пропорционального снижения выручки с поправкой на поднявшиеся цены внутреннего рынка – примерно на 10%, до уровня 120 млрд рублей. Размер вероятной прибыли определить много труднее – при схожих доходах ранее завод получал и миллиардные убытки, и 5-10 млрд рублей прибыли.

Волжский трубный завод (входит в ТМК) в 2016 году сократил поставки для российских потребителей на 29%, до 0,76 млн т (минимум за 3 года), а экспорт увеличил на 19,2%, до 0,2 млн т. В общей сложности получилось 0,96 млн т стальной продукции, что на 22,3% меньше результатов 2015 года.

Примерно треть всех отгруженных труб – трубы большого диаметра, поставки которых на внутренний рынок снизились почти вдвое, а на экспорт выросли всего на 2%. Соответственно, можно предполагать падение объемов выручки на те же 10-12% и некоторые проблемы с прибылью.

Показатели ЧТПЗ только подтверждают общую картину – слабеющий спрос внутри страны, недостаточные экспортные поставки и перегруженность отрасли производственными мощностями, особенно в части труб большого диаметра. Как следствие – относительно слабые финансовые результаты всех крупнейших производителей труб. Не отчитавшиеся по РСБУ Оскольский электрометаллургический комбинат и "Уральская сталь", похоже, не бедствуют.

Как сообщала пресс-служба "Металлоинвеста", на ОЭМК, благодаря росту производительности на установках металлизации, выпуск ПВЖ (прямовосстановленного железа) в 2016 году увеличился на 7,1%, до 3 млн тонн. Производство стали выросло на 2,9%, до 3,6 млн тонн благодаря росту производительности дуговой сталеплавильной печи. На "Уральской стали" выпуск чугуна в 2016 году увеличился на 20,2%, до 3 млн тонн после ввода в эксплуатацию более производительной доменной печи № 4, а также запуска разливочной машины № 5 в конце 2015 года.

По нашим оценкам, выручка предприятий по итогам года должна вырасти и может составить около 80 млрд рублей для ОЭМК и 60 млрд рублей у "Уральской стали". Скорее всего, следует ожидать и прибылей в размере минимум нескольких миллиардов рублей.

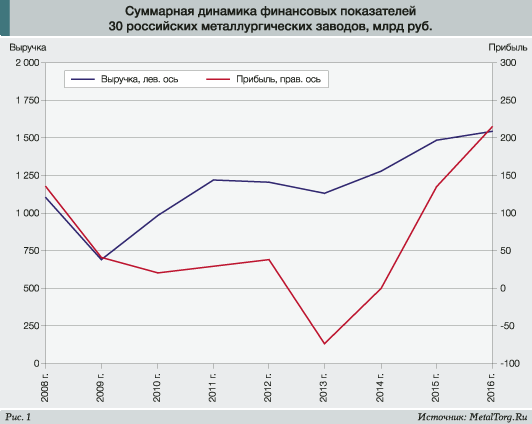

Обобщая выше сказанное, стоит отметить общую тенденцию роста доходов и прибылей российских металлургических заводов. Отдельно хочется обратить внимание, что для попавших в этом году в нашу выборку предприятий суммарная прибыль впервые превысила показатель 2008 года (рис.1).

Но оптимизм должен быть умеренным – ведь рентабельность их не повысилась. В среднем она выше нуля и перспективы недурны (рис.2), но работы предстоит еще много.

В том числе и нам – ведь отчеты наших металлургов по РСБУ далеко не всегда отражают действительное положение дел.

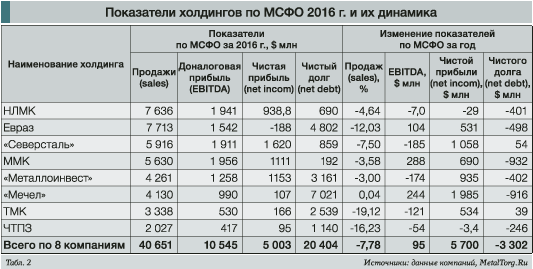

Если нужно понять реальное состояние промышленности – лучше пользоваться данными, предоставляемыми по международным стандартам финансовой отчетности. И они подтверждают общую позитивную динамику (табл.2).

Из 8 основных российских горно-металлургических холдингов убыток показал только "Евраз". Он почти в 4 раза меньше, чем год назад, причем в компании отмечают, что основной убыток был вызван обесцениванием активов на $465 млн. Без него даже "Евраз" показал бы небольшой плюс.

Небольшой – поскольку остальные показатели у "Евраза" не лучшие. Компания имеет один из крупнейших долгов в секторе, объем продаж в валютном выражении упал тоже больше, чем у остальных. Хотя меры по снижению себестоимости производства и улучшение рыночной конъюнктуры позволили вырасти EBITDA.

НЛМК завершил год «в плюсе», но практически все финансовые показатели немного снизились. Позитивно это только для долга – он к концу года составил $690 млн. Негативное влияние на отчетность оказали снизившиеся год к году цены реализации.

Сокращались и инвестиции Группы, которые упали на 6% до $559 млн. Однако на будущее планы у компании весьма амбициозные. В ходе дня инвестора НЛМК сообщил, что достиг всех поставленных целей (по сокращению долговой нагрузки, выплате дивидендов и пр.), но при этом по-прежнему намерен к 2018 году добиться чистого прироста EBITDA на сумму $1 млрд – то есть довести ее до $3 млрд.

Также запланировано увеличение финансирование расширения мощностей в 2017 году, к 2019 году планируется их увеличить на 1 млн т, а до 2022 года обсуждается возможность добавление еще 1,2 млн т. Причем рассматривается даже вариант приобретения зарубежных активов, специализирующихся на перекате, чего наши компании в последние годы старались избегать.

"Северсталь" в 2016 году показала почти одинаковую с НЛМК EBITDA, но чистая прибыль у нее оказалась гораздо больше, хотя размер выручки – меньше. Прибыль "Северстали" вообще оказалась рекордной для компании с 2011 года. Впрочем, отчасти она "бумажная" – относительно небольшой долг компании практически полностью долларовый, и укрепление рубля создало положительные курсовые разницы в размере $483 млн. Напомним, что в 2015 году влияние этого же фактора было обратным – минус $624 млн.

Прибыль становится сопоставимой с другими, и генеральному директору "Северстали" Александру Шевелёву это не очень нравится: "Если критичнее посмотреть на эти результаты, то мы увидим, что "Северсталь", к сожалению, показала худшую динамику, чем наши конкуренты в России. По сравнению с 2015 годом мы улучшили прибыль от продаж, но она существенно ниже, чем у металлургов Липецка или Магнитки", – сказал он.

ММК в 2016 году действительно, показал один из лучших результатов. Компания отчиталась о росте рентабельности по EBITDA до 34,7%, максимума с 2007 года. Отметим, что это максимум среди горно-металлургических холдингов. При минимальной долговой нагрузке – за прошедший год комбинат практически погасил долги и менеджмент предлагает увеличить коэффициент выплат дивидендов до уровня не менее 50% от свободного денежного потока.

Неплохие годовые показатели у сырьевого "Металлоинвеста" – прибыль выросла в 5 раз, невзирая на сокращение объемов продаж в денежном выражении.

"В 2016 г. "Металлоинвест" достиг рекордных показателей по объемам производства железорудной продукции на Лебединском и Михайловском ГОКах, а также стали на ОЭМК и чугуна на "Уральской стали" за всю историю существования компании… На 2017 г. у нас намечены амбициозные планы по запуску одной из крупнейших в мире установок по производству ГБЖ на Лебединском ГОКе", — прокомментировал результаты гендиректор управляющей компании Андрей Варичев.

Правда, долг компании весьма велик, но имеет тенденцию к сокращению, уменьшившись четвертый год подряд.

Чуть меньшие по объему долги у трубников – ЧТПЗ и ТМК, но общий баланс у них выглядит довольно печально. Маржинальность EBITDA, как и рентабельность продаж здесь заметно хуже, чем у других металлургических объединений. Причем хуже они стали не сейчас, а практически 10 лет назад.

Фонд развития трубной промышленности называет несколько источников проблем: демпинг со стороны украинских и китайских труб, рост объемов применения восстановленных труб, антидемпинговые пошлины на рынках сбыта и, главное, избыточность мощностей внутри страны. Причем проблемы существуют не по отдельности, а взаимосвязаны, и как разрубить этот узел – пока не понятно.

Последним по итогам 2016 года отчитался, как водится, "Мечел".

При стабильных объемах производства и реализации компания впервые с 2011 года показала улучшение всех финансовых показателей. Рублевая выручка выросла на 9% относительно предыдущего года, но вот в долларовом выражении изменений почти нет. EBITDA поднялась гораздо заметнее – на 45% в рублях и на 33% в валюте. Отдельно следует отметить, что Группа впервые с 2011 года получила чистую прибыль. Хотя и в относительно скромном объеме.

Как отмечают в компании, важным достижением стало заключение соглашений о реструктуризации долга с государственными банками-кредиторами, на которые приходится 71% долгового портфеля компании. По условиям реструктуризации срок начала погашения основного долга был перенесен на 2020 год с его последующей амортизацией до апреля 2022 года.

Ставки по кредитам были пересмотрены и привязаны к ключевой ставке Центрального Банка России. Кроме того, новые соглашения предусматривают частичную капитализацию процентов, что сокращает объем текущих платежей по обслуживанию долга.

По сути, "Мечел" получил очередную "отсрочку приговора" и все надежды теперь возлагаются на "благоприятную конъюнктуру" рынка – только в этом случае можно будет говорить о сокращении долговой нагрузки.

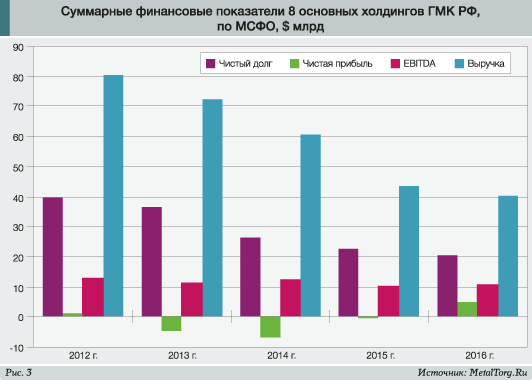

Сводя показатели всех рассмотренных компаний воедино, обнаруживается, что впервые с 2011 года совокупная чистая прибыль наших горно-металлургических холдингов стала положительной. Причем этот рост был получен увеличением рентабельности производства – ведь на фоне стабильно сокращающейся выручки EBITDA оставалась достаточно стабильной, а чистый долг планомерно сокращался (рис.3).

На момент публикации статьи некоторые из холдингов отчитались уже по I кварталу 2017 года, поэтому попробуем немного заглянуть в будущее.

У "Евраза" консолидированный объем производства стали увеличился на 8,7%. Завершение ремонта доменной печи № 3 на "Евраз ЗСМК" позволило предприятию увеличить отгрузки на "EVRAZ North America" и "Palini e Bertoli". Снова – "заграница нам поможет".

Продажи группы НЛМК в I квартале 2017 года также выросли – на 1% до 3,68 млн т. Рост отгрузки плоского проката в I квартале компенсировал падение продаж сортового проката из-за сезонного ослабления спроса. Производство стали составило 4.2 млн т (без изменений кв/кв) при загрузке мощностей в 96%.

Общее производство стали в группе ММК за 1 квартал 2017 года составило 3 066 тыс. тонн, что на 2,9% меньше, чем в 4 квартале 2016 года или на 1,4% больше, чем в 1 квартале 2016 года.

А вот "Северсталь" сообщила, что в I квартале 2017 года сократила производство стали на 2% по сравнению с аналогичным периодом 2016 года — до 2,86 млн. Производство чугуна за отчетный период сократилось на 1% — до 2,34 млн тонн. Консолидированные продажи стальной продукции снизились на 9% к предыдущему кварталу до 2,53 млн тонн.

Успела компания отчитаться и по финансам: выручка группы выросла на 7% по сравнению с предыдущим кварталом и составила $1 767 млн, прибыль – на 14,7%, до $359 млн, EBITDA – на 9,5%, до $578 млн.

Как отмечает компания, улучшение финансовых показателей стало следствием роста средних цен реализации, несмотря на снижение объемов продаж дивизионов "Северсталь Российская Сталь" и "Северсталь Ресурс".

На весь 2017 год "Северсталь" прогнозирует сокращение собственного производства на 1-2%, которое произойдет из-за планового технического обслуживания на заводах. При этом финансовый директор компании А. Куличенко ждет увеличения мирового спроса на сталь в этом году в объеме 1,5-3% из-за увеличения потребления на развивающихся рынках и стабильного спроса в развитых странах.

Однако этих ожиданий не достаточно, чтобы начинать программу расширения мощностей или их приобретения где-либо: "Чрезмерное производство стали, к сожалению, настолько велико как в глобальном масштабе, так и в России в течение следующих нескольких лет, что я не вижу смысла в инвестировании в мощности", – считает он.

Трубная Металлургическая Компания (ТMK) в первом квартале 2017 года поставила потребителям 850 тысяч тонн стальных труб, что на 3,7% ниже показателя предыдущего квартала и на 0,6% выше показателя за первый квартал 2016 года. Небольшое уменьшение по сравнению с четвёртым кварталом 2016 года произошло главным образом вследствие падения спроса на сварные трубы, в первую очередь большого диаметра (ТБД).

Остальные холдинги пока не сообщали результаты работы за январь-март 2017 года, но в целом вывод очевиден – у больших холдингов явно забрезжил свет в конце туннеля, и год может сложиться весьма неплохо. Если не будет больших потрясений.

Для средних и мелких предприятий ситуация сложнее. Внутрироссийский спрос, особенно со стороны строительной отрасли, пока достаточно слаб. Укрепляющийся рубль, по идее, должен облегчить доступ и стоимость кредитов как для застройщиков, так и для населения, что может этот спрос оживить. Определенные надежды возлагаются на проект реновации целых районов Москвы.

Оставив в стороне ценность "бумажек о собственности" на квартиры при принудительном переселении, признаем, что для строителей и металлургов это может стать заметным подспорьем. По крайней мере, сейчас – ибо кому продавать громадные массивы свежепостроенных квартир, вопрос открытый.

Надеемся, что потенциальные покупатели к тому моменту снова станут платежеспособными. И снова – если не будет больших потрясений. Очень хочется, чтобы их не было. У нас же стабильность. |