| Тринадцатый элемент |  |

| Новости |  |

Аналитика и цены |  |

Металлоторговля |  |

Доска объявлений |  |

Подписка |  |

Реклама |

|

||||||||||

29.11.2001

Тринадцатый элемент

В наш век за алюминий люди гибли чаще, чем за золото

В таблице Менделеева, как известно, алюминий располагается под номером 13. Еще один повод заразиться нумерофобией: алюминиевые войны, пожалуй, унесли едва ли не больше жизней, чем пресловутая «золотая лихорадка». Говорят, впрочем, что они (войны) закончились. Но жизнь-то не стоит на месте. В 2001 году, по прогнозам аналитиков, Россия выйдет на первое место в мире по производству алюминия, догнав и перегнав Америку. А затем грядет перераспределение экспортных потоков, будет увеличиваться выпуск конечного продукта более высоких переделов взамен алюминиевого сырья, которое составляет сейчас львиную долю продукции. Ведущие производители алюминия уже сейчас включаются в соревнование за свое место в новой технологической цепочке. Тринадцатый элемент еще может проявить свою мистическую сущность...

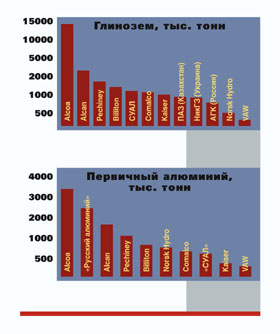

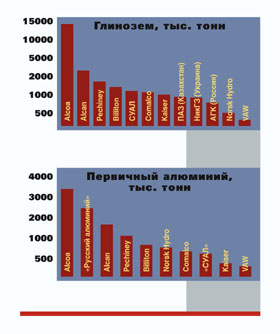

В 2001 году, по прогнозам аналитиков, Россия выйдет на первое место в мире по производству алюминия. Америка, неожиданно столкнувшаяся в этом году с энергетическим кризисом, вполне возможно, уступит пальму первенства. Вместе с тем производители корректируют свою маркетинговую политику. Грядет перераспределение экспортных потоков, а может быть, даже снижение физического объема экспорта алюминия. При этом будет увеличиваться выпуск конечного продукта более высоких переделов взамен алюминиевого сырья, которое составляет сейчас львиную долю продукции. Мировое производство первичного алюминия развивается весьма динамично. В 2000 году в мире было выплавлено 25,387 млн. тонн алюминия, что на 555 тыс. тонн больше, чем в 1999 году (24,832 млн. тонн).Похожая тенденция наблюдается и в России, где в 2000 году было произведено 3,244 млн. тонн первичного алюминия (против 3,1 млн. тонн в 1999 году). По выпуску этого металла наша страна, начиная с 1990 года, уверенно держит второе место после США, выплавивших в прошлом году 3,668 млн. тонн алюминия.Параллельно с увеличением мирового производства алюминия в мире происходит ежегодный рост добычи бокситов (сырье, из которого производят глинозем -- продукт для производства алюминия). Если в 1999 году было добыто 132,1 млн. тонн сырья, из которого произведено 52,4 млн. тонн глинозема, то в 2000 году эти цифры составили 144,8 млн. тонн и 56,2 млн. тонн соответственно. Позиции России в этой области не так впечатляющи, что вызвано объективными причинами -- дефицитом сырьевой базы. В частности, по добыче бокситов наша страна более чем в 10 раз отстает от мирового лидера -- Австралии. Поэтому при ежегодных потребностях промышленности порядка 6 млн. тонн глинозема около 2,5 -- 3 млн. тонн Россия (и СССР также) традиционно импортировала из Югославии, Гвинейской Республики, Австралии и других стран.

Все постсоветские годы отечественная алюминиевая промышленность была ориентирована на экспорт, как, наверное, ни одна другая отрасль. Около 80% производимого нами металла, т.е. порядка 2,8 млн. тонн, поставляется на мировой рынок. Для сравнения: объем российского экспорта черных металлов сегодня составляет около 50% от производства.

До недавнего времени самые крупные заокеанские потоки российского алюминия направлялись в США, являвшиеся основным потребителем этого металла. Ежегодно Америка «переваривала» около 6,2 млн. тонн.

Однако в текущем году ситуация кардинально изменилась. Разразившийся в Америке энергетический кризис стал причиной закрытия целого ряда предприятий и сокращения производства алюминия. (Тамошние энергетики решили либерализовать продажу электричества, из-за чего спрос превысил предложение и стоимость электричества резко подскочила в цене. Сегодня стоимость 1 МВт в США составляет более $30.) Но российские производители не смогли воспользоваться предоставленной возможностью. Ухудшение экономической ситуации в США, кстати, ставшее причиной падения мировых цен на алюминий, заставило российских производителей переориентировать свои экспортные потоки в другие регионы мира. В том числе в страны Азии, куда за первое полугодие 2001 года Россия поставила 159,7 тыс. тонн первичного алюминия, что на 62% выше, чем за аналогичный период прошлого года.

Что же касается внутреннего рынка, то в нашей стране до 1998 года происходило ежегодное падение спроса на алюминий, что объяснялось снижением платежеспособного спроса со стороны главных его покупателей -- военной, авиационной, автомобильной, электронной промышленностей, а также строителей. Однако девальвация рубля и импортозамещение привели к тому, что начиная с 1999 года ситуация на внутреннем рынке начала, хоть и незначительно, меняться в лучшую сторону. Скажем, если в 1999 году отечественным потребителям было поставлено 507 тысяч тонн первичного алюминия, а в 2000 году -- 700 тыс. тонн, то в текущем году, по прогнозам НП «Алюминий», эта цифра может составить 770 -- 800 тыс. тонн.

А КОРОЛИ-ТО АЛЮМИНИЕВЫЕ

Высокая экспортная ориентированность, постоянно растущий спрос на металл со стороны иностранных потребителей, возможность получения сверхприбылей привели к тому, что все 1990-е годы в алюминиевой отрасли шел передел собственности. Сегодня алюминиевые войны ушли в прошлое, а все производство «крылатого металла» оказалось поделенным между двумя крупными игроками: «Русским алюминием» и «СУАЛ-холдингом».

Сегодня самой молодой структурой, контролирующей 70% производимого в стране алюминия, стала созданная в начале прошлого года и официально разрешенная в этом году компания «Русский алюминий». Ассоциирующаяся по традиции с держателями крупных пакетов акций Романом Абрамовичем и Олегом Дерипаской.

Холдинг владеет крупнейшими в России Братским, Красноярским, Саянским алюминиевыми заводами, а также управляет Новокузнецким алюминиевым заводом. Суммарно мощности этих предприятий позволяют в год выпускать 2,440 млн. тонн алюминия. И цифра эта, как утверждает Кирилл Петровский, начальник управления стратегического планирования «Русского алюминия», будет постоянно увеличиваться за счет модернизации действующих предприятий и строительства новых мощностей по производству алюминия. Согласно стратегии развития компании темпы роста производства алюминия ежегодно должны увеличиваться в среднем на 2,5 -- 3%. В частности, мощности Саянского алюминиевого завода через несколько лет должны увеличиться с нынешних 400 тыс. тонн до 660 тыс. тонн первичного алюминия в год.

Именно поэтому одними из ключевых аспектов в компании являются вопросы, связанные со сбытом продукции. На сегодня порядка 80% произведенной компанией продукции отправляется на экспорт, а оставшиеся 20% -- на внутренний рынок. Однако если раньше львиную долю всех поставок составлял первичный алюминий (фактически сырье), то сегодня основной акцент делается на продажи продукции более высоких переделов, например, фольги, алюминиевых банок, проката и прессованной продукции. Кроме того, до недавнего времени все торговые операции предприятий, входящих ныне в «Русский алюминий», проходили через Лондонскую биржу металлов. Сегодня маркетинговая политика компании нацелена на работу по «прямым» долгосрочным договорам с крупными мировыми потребителями алюминия. В свою очередь, это дает компании стабильность, в частности, меньшую зависимость от конъюнктуры мировых цен на алюминий и колебаний потребительского спроса на продукцию.

Тем не менее главным приоритетом в деятельности компании, по словам Кирилла Петровского, являются внутренний рынок и его интересы в целом.

Вторым крупным участником рынка, производящим 25% российского алюминия, является созданная еще в 1996 году «Сибирско-Уральская алюминиевая компания» (ныне деятельность ее производственных активов координирует управляющая компания «СУАЛ-холдинг»), президентом которой все эти годы был Виктор Вексельберг.

На сегодняшний день в объединение входят 18 предприятий из восьми регионов России. Заметим, что это единственная на российском рынке самодостаточная компания, которая сконцентрировала в своих руках всю технологическую цепочку производства металла, начиная от выпуска глинозема и первичного алюминия и заканчивая выпуском готовой продукции. Компания не импортирует бокситы и глинозем из-за границы благодаря тому, что в состав холдинга входят Северо-Уральский и Южно-Уральский бокситовые рудники, а также Средне-Тиманское месторождение (Республика Коми). В частности, по итогам 2000 года на них было добыто 4,54 млн. тонн сырья, что превышает 93% от объема, добываемого в России. За этот же период производство глинозема превысило 1,64 млн. тонн, что составляет более 60% от российского производства. Что же касается алюминия, то в 2000 году на Богословском, Кандалакшском, Уральском и Иркутском алюминиевых заводах было произведено 594 тыс. тонн первичного алюминия, что превышает проектные мощности этих предприятий. По словам члена правления «СУАЛ-холдинга» Алексея Гончарова, в текущем году производство первичного алюминия возрастет до 615 тыс. тонн.

На сегодняшний день 82% алюминия, выпускаемого на предприятиях холдинга, экспортируется. Основными потребителями продукции «СУАЛа» являются страны Европы (54%), США (8%) и азиатские государства (20%). Оставшиеся 18% произведенного холдингом алюминия поступают на внутренний рынок (для сравнения: в середине 90-х годов всего 5%). При этом, как отмечают в компании, в 1999 -- 2000 годах в России произошло качественное изменение структуры потребления. Увеличился спрос на продукцию высоких переделов: фольгу, алюминиевую посуду, кабельную продукцию и т.д., что повлекло за собой ежегодное двадцатипроцентное обновление номенклатуры выпускаемой продукции.

БОКСИТ В ТЯЖЕЛОМ ВЕСЕ

Между тем ключевой проблемой российской алюминиевой промышленности всегда был дефицит сырья. И сейчас вопросы сырьевой независимости, а отсюда создание и развитие собственной рудной базы являются чуть ли не главными стратегическими приоритетами как «Русского алюминия», так и «СУАЛ-холдинга». Ведь в настоящее время Россия, способная выпускать более 3 млн. тонн первичного алюминия, в состоянии производить лишь 2,7 млн. тонн глинозема, что составляет около 45% потребностей отрасли. Поэтому ежегодно наша страна вынуждена импортировать не менее 3,5 -- 3,7 млн. тонн глинозема.

Наиболее актуальна эта проблема для «Русского алюминия», который до недавнего времени не имел собственной рудной базы и вынужден был за счет импорта покрывать до 50% своих потребностей в глиноземе. Именно стремление к сырьевой независимости и вынудило компанию в конце прошлого и начале этого года вплотную приступить к созданию собственной сырьевой базы. Учитывая же, что все отечественные бокситовые месторождения находятся в руках «СУАЛ-холдинга», компания сделала ставку на зарубежные.

В компании стали присматриваться к бокситовым месторождениям в Гвинейской Республике, Бразилии, Австралии, в других странах. (Интерес к месторождениям именно этих стран объясняется тем, что бокситы тропического пояса считаются лучшими в мире.) В итоге весной-летом этого года «Русский алюминий» взял в управление у правительства Гвинеи компанию Sosieto Bauxite Du Kindia и получил концессию на разработку месторождения Dian Dian, запасы которого оцениваются в 700 млн. тонн. А кроме того, компания ведет консультации с правительствами других стран, в частности, такие консультации проходят с правительствами Индии и ряда других государств.

Заняты расширением собственной рудной базы и в «СУАЛ-холдинге». В отличие от «РусАла» здесь ставка сделана на освоение Средне-Тиманского бокситового месторождения в Республике Коми, запасы которого оцениваются в 250 -- 280 млн. тонн, что составляет более трети разведанных запасов России. Надо сказать, что это месторождение было разведано более 30 лет назад, однако в промышленном масштабе сырье из него начали извлекать только в 1998 году, после того как в середине 1990-х годов «СУАЛ» заинтересовался месторождением и занялся его освоением. Специалистами компании подсчитано, что его запасов хватит алюминиевым заводам России более чем на 50 лет.

Себестоимость добычи руды не превышает $13 за тонну, поскольку в отличие от других месторождений ее здесь добывают открытым способом. При этом если стоимость добычи бокситов Северо-Уральских рудников, поставляемых на Уральский и Богословский алюминиевый заводы обходится в $28 -- 30 за тонну, то с «Тимана» -- всего $10 -- 12. Как утверждают в «СУАЛе», на проектную мощность (не менее 2,55 млн. тонн) первая очередь Средне-Тиманского бокситового рудника должна выйти к 2005 году. (В прошлом году здесь было добыто 675 тыс. тонн бокситов, а в планах на 2001 год -- около 1 млн. тонн.) К этому времени в него будет инвестировано $150 млн., из которых около 50% приходится на строительство железной дороги.

Параллельно с разработкой нового месторождения в компании разрабатывают планы закрытия старых. Речь идет о Южно-Уральском бокситовом руднике, эксплуатация которого началась еще в 1936 году и запасы которого постоянно снижаются. При нынешних темпах добычи -- более 300 тыс. в год, его запасов хватит не более чем на 5 лет. Учитывая же, что два других месторождения полностью «закрывают» потребности холдинга в сырье, дальнейшая его разработка становится невыгодной. К концу 2001 года должна быть подготовлена программа выведения мощностей этого рудника из промышленного оборота.

Тем не менее, возвращаясь к Тиманским месторождениям, нельзя не упомянуть и еще одну интересную деталь. Учитывая, что к 2010 году объем добычи бокситов здесь должен составить 5 млн. тонн, сегодня компания всерьез рассматривает вариант строительства в Коми глиноземного и алюминиевого заводов. При этом мощности первого будут рассчитаны на выпуск в год 1,2 млн. тонн глинозема, а второго -- 600 тыс. тонн алюминия. Стоимость амбициозного проекта оценивается в $2 млрд., и сейчас в «СУАЛ-холдинге» ищут партнера для реализации этой идеи.

По словам первого вице-президента «СУАЛ-холдинга» Владимира Скорнякова, уже решена и ключевая проблема проекта, а именно -- найден источник дешевой энергии для завода. Это Печорская ГРЭС, мощности которой на сегодня загружены лишь на 50%. Кроме того, найдены и площадки, на которых могут быть построены предприятия. В частности, глиноземный завод предполагается построить в 250 км от «Бокситов Тимана» в городе Сосногорске, а алюминиевое производство в Печоре.

В «СУАЛ-холдинге» заняты решением и еще одной проблемы: как уравнять объемы производства сырья и алюминия. Пока излишки сырья, составившие в 2000 году 450 тыс. тонн, компания продает «Русскому алюминию». Но это только пока. Летом этого года к уже имеющимся алюминиевым активам «СУАЛ-холдинг» добавил 37% акций Надвоицкого алюминиевого завода и заявил о намерении консолидировать его контрольный пакет. Кроме того, с конца прошлого года ведутся переговоры о вхождении в холдинг еще одного завода -- Волгоградского. Пока стороны договорились о том, что начиная с будущего года «СУАЛ» начнет поставлять на предприятие глинозем, до настоящего времени потребности в сырье предприятие покрывало за счет приобретения его за границей.

ПОСЛЕДНИЙ ПЕРЕДЕЛ

Что же касается перспектив алюминиевой промышленности, то здесь эксперты дают несколько вариантов развития событий, причем оба весьма благоприятны для металлургов.

Согласно первому прогнозу собственники алюминиевых активов в течение ближайших 10 -- 15 лет займутся коренной модернизацией производственных мощностей предприятий. При этом их внимание будет акцентировано на экспорт не первичного алюминия, как сейчас, а продукции более высоких переделов. Это может привести к сокращению физического объема экспорта, но зато будет увеличено его стоимостное выражение.

Согласно другой версии не исключен вариант снижения российского экспорта алюминия за счет роста промышленного производства внутри страны. По оптимистичным прогнозам, к 2005 году объемы внутреннего потребления и экспорта могут сравняться. Тем более если учесть, что экспортные и внутренние цены на алюминий находятся в одном диапазоне (в условиях текущего снижения мировых цен) -- $1100 - 1270. В этих условиях алюминиевые предприятия просто по объективным причинам не смогут выдержать двойной нагрузки.

Очевидно, что при любом варианте развития событий алюминиевая промышленность будет стремиться отстраивать полную технологическую цепочку, и прежде всего ее относительно слабые звенья -- исходное сырье и конечную продукцию высоких переделов. Эти тектонические сдвиги в структуре алюминиевой отрасли обязательно приведут к новой расстановке сил на рынке, а это значит, что, несмотря на установившийся в настоящее время паритет, отрасль ждут новые неизбежные переделы, новое распределение сфер влияния.

АЛЮМИНИЙ И ВТО

Сегодня промышленники крайне настороженно относятся к возможности вступления России в ВТО. С точки зрения алюминиевой промышленности, само по себе вступление в ВТО, по словам Кирилла Петровского, начальника управления стратегического планирования компании «Русский алюминий», не так страшно. В конечном итоге предприятия как экспортировали свыше 80% своей продукции, так и будут экспортировать. Однако для того чтобы быть конкурентоспособными, производители просят Кабинет министров о шести-семилетнем периоде для последовательного перехода к либерализации внутренних пошлин, позволяющего модернизировать мощности предприятий, производящих полуфабрикаты и готовые изделия.

На это время должны быть сохранены ныне действующие пошлины в размере 15 -- 20% на импорт изделий из алюминия.

Другое дело, что от вступления в ВТО, считают некоторые промышленники, пострадает внутренний рынок. В частности, те же автомобильная промышленность (которая в перспективе сможет переваривать свыше 30% внутрироссийских поставок алюминия) или авиастроение. Если они встанут, это будет равносильно для алюминиевой промышленности потере собственного рынка сбыта. Все крупнейшие мировые производители алюминия более половины своей прибыли получают за счет продаж на внутренних рынках. При этом надо помнить, что Россию на мировых рынках сбыта никто не ждет, и уж тем более с продукцией высоких переделов. По словам Алексея Гончарова, именно поэтому российская алюминиевая промышленность, так же, как и ее западные коллеги, стремится работать в интересах прежде всего отечественных производителей. И пока растущий спрос на алюминий на внутреннем рынке оправдывает планы производителей, ежегодно внутреннее потребление алюминия увеличивается на 15 -- 25% в различных отраслях промышленности. При этом объемы потребления этого металла в России намного ниже, чем аналогичные показатели развитых стран, а значит, у производителей готовой продукции в алюминиевой отрасли есть, и значительный, потенциал для дальнейшего роста.

В таблице Менделеева, как известно, алюминий располагается под номером 13. Еще один повод заразиться нумерофобией: алюминиевые войны, пожалуй, унесли едва ли не больше жизней, чем пресловутая «золотая лихорадка». Говорят, впрочем, что они (войны) закончились. Но жизнь-то не стоит на месте. В 2001 году, по прогнозам аналитиков, Россия выйдет на первое место в мире по производству алюминия, догнав и перегнав Америку. А затем грядет перераспределение экспортных потоков, будет увеличиваться выпуск конечного продукта более высоких переделов взамен алюминиевого сырья, которое составляет сейчас львиную долю продукции. Ведущие производители алюминия уже сейчас включаются в соревнование за свое место в новой технологической цепочке. Тринадцатый элемент еще может проявить свою мистическую сущность...

В 2001 году, по прогнозам аналитиков, Россия выйдет на первое место в мире по производству алюминия. Америка, неожиданно столкнувшаяся в этом году с энергетическим кризисом, вполне возможно, уступит пальму первенства. Вместе с тем производители корректируют свою маркетинговую политику. Грядет перераспределение экспортных потоков, а может быть, даже снижение физического объема экспорта алюминия. При этом будет увеличиваться выпуск конечного продукта более высоких переделов взамен алюминиевого сырья, которое составляет сейчас львиную долю продукции. Мировое производство первичного алюминия развивается весьма динамично. В 2000 году в мире было выплавлено 25,387 млн. тонн алюминия, что на 555 тыс. тонн больше, чем в 1999 году (24,832 млн. тонн).Похожая тенденция наблюдается и в России, где в 2000 году было произведено 3,244 млн. тонн первичного алюминия (против 3,1 млн. тонн в 1999 году). По выпуску этого металла наша страна, начиная с 1990 года, уверенно держит второе место после США, выплавивших в прошлом году 3,668 млн. тонн алюминия.Параллельно с увеличением мирового производства алюминия в мире происходит ежегодный рост добычи бокситов (сырье, из которого производят глинозем -- продукт для производства алюминия). Если в 1999 году было добыто 132,1 млн. тонн сырья, из которого произведено 52,4 млн. тонн глинозема, то в 2000 году эти цифры составили 144,8 млн. тонн и 56,2 млн. тонн соответственно. Позиции России в этой области не так впечатляющи, что вызвано объективными причинами -- дефицитом сырьевой базы. В частности, по добыче бокситов наша страна более чем в 10 раз отстает от мирового лидера -- Австралии. Поэтому при ежегодных потребностях промышленности порядка 6 млн. тонн глинозема около 2,5 -- 3 млн. тонн Россия (и СССР также) традиционно импортировала из Югославии, Гвинейской Республики, Австралии и других стран.

Все постсоветские годы отечественная алюминиевая промышленность была ориентирована на экспорт, как, наверное, ни одна другая отрасль. Около 80% производимого нами металла, т.е. порядка 2,8 млн. тонн, поставляется на мировой рынок. Для сравнения: объем российского экспорта черных металлов сегодня составляет около 50% от производства.

До недавнего времени самые крупные заокеанские потоки российского алюминия направлялись в США, являвшиеся основным потребителем этого металла. Ежегодно Америка «переваривала» около 6,2 млн. тонн.

Однако в текущем году ситуация кардинально изменилась. Разразившийся в Америке энергетический кризис стал причиной закрытия целого ряда предприятий и сокращения производства алюминия. (Тамошние энергетики решили либерализовать продажу электричества, из-за чего спрос превысил предложение и стоимость электричества резко подскочила в цене. Сегодня стоимость 1 МВт в США составляет более $30.) Но российские производители не смогли воспользоваться предоставленной возможностью. Ухудшение экономической ситуации в США, кстати, ставшее причиной падения мировых цен на алюминий, заставило российских производителей переориентировать свои экспортные потоки в другие регионы мира. В том числе в страны Азии, куда за первое полугодие 2001 года Россия поставила 159,7 тыс. тонн первичного алюминия, что на 62% выше, чем за аналогичный период прошлого года.

Что же касается внутреннего рынка, то в нашей стране до 1998 года происходило ежегодное падение спроса на алюминий, что объяснялось снижением платежеспособного спроса со стороны главных его покупателей -- военной, авиационной, автомобильной, электронной промышленностей, а также строителей. Однако девальвация рубля и импортозамещение привели к тому, что начиная с 1999 года ситуация на внутреннем рынке начала, хоть и незначительно, меняться в лучшую сторону. Скажем, если в 1999 году отечественным потребителям было поставлено 507 тысяч тонн первичного алюминия, а в 2000 году -- 700 тыс. тонн, то в текущем году, по прогнозам НП «Алюминий», эта цифра может составить 770 -- 800 тыс. тонн.

А КОРОЛИ-ТО АЛЮМИНИЕВЫЕ

Высокая экспортная ориентированность, постоянно растущий спрос на металл со стороны иностранных потребителей, возможность получения сверхприбылей привели к тому, что все 1990-е годы в алюминиевой отрасли шел передел собственности. Сегодня алюминиевые войны ушли в прошлое, а все производство «крылатого металла» оказалось поделенным между двумя крупными игроками: «Русским алюминием» и «СУАЛ-холдингом».

Сегодня самой молодой структурой, контролирующей 70% производимого в стране алюминия, стала созданная в начале прошлого года и официально разрешенная в этом году компания «Русский алюминий». Ассоциирующаяся по традиции с держателями крупных пакетов акций Романом Абрамовичем и Олегом Дерипаской.

Холдинг владеет крупнейшими в России Братским, Красноярским, Саянским алюминиевыми заводами, а также управляет Новокузнецким алюминиевым заводом. Суммарно мощности этих предприятий позволяют в год выпускать 2,440 млн. тонн алюминия. И цифра эта, как утверждает Кирилл Петровский, начальник управления стратегического планирования «Русского алюминия», будет постоянно увеличиваться за счет модернизации действующих предприятий и строительства новых мощностей по производству алюминия. Согласно стратегии развития компании темпы роста производства алюминия ежегодно должны увеличиваться в среднем на 2,5 -- 3%. В частности, мощности Саянского алюминиевого завода через несколько лет должны увеличиться с нынешних 400 тыс. тонн до 660 тыс. тонн первичного алюминия в год.

Именно поэтому одними из ключевых аспектов в компании являются вопросы, связанные со сбытом продукции. На сегодня порядка 80% произведенной компанией продукции отправляется на экспорт, а оставшиеся 20% -- на внутренний рынок. Однако если раньше львиную долю всех поставок составлял первичный алюминий (фактически сырье), то сегодня основной акцент делается на продажи продукции более высоких переделов, например, фольги, алюминиевых банок, проката и прессованной продукции. Кроме того, до недавнего времени все торговые операции предприятий, входящих ныне в «Русский алюминий», проходили через Лондонскую биржу металлов. Сегодня маркетинговая политика компании нацелена на работу по «прямым» долгосрочным договорам с крупными мировыми потребителями алюминия. В свою очередь, это дает компании стабильность, в частности, меньшую зависимость от конъюнктуры мировых цен на алюминий и колебаний потребительского спроса на продукцию.

Тем не менее главным приоритетом в деятельности компании, по словам Кирилла Петровского, являются внутренний рынок и его интересы в целом.

Вторым крупным участником рынка, производящим 25% российского алюминия, является созданная еще в 1996 году «Сибирско-Уральская алюминиевая компания» (ныне деятельность ее производственных активов координирует управляющая компания «СУАЛ-холдинг»), президентом которой все эти годы был Виктор Вексельберг.

На сегодняшний день в объединение входят 18 предприятий из восьми регионов России. Заметим, что это единственная на российском рынке самодостаточная компания, которая сконцентрировала в своих руках всю технологическую цепочку производства металла, начиная от выпуска глинозема и первичного алюминия и заканчивая выпуском готовой продукции. Компания не импортирует бокситы и глинозем из-за границы благодаря тому, что в состав холдинга входят Северо-Уральский и Южно-Уральский бокситовые рудники, а также Средне-Тиманское месторождение (Республика Коми). В частности, по итогам 2000 года на них было добыто 4,54 млн. тонн сырья, что превышает 93% от объема, добываемого в России. За этот же период производство глинозема превысило 1,64 млн. тонн, что составляет более 60% от российского производства. Что же касается алюминия, то в 2000 году на Богословском, Кандалакшском, Уральском и Иркутском алюминиевых заводах было произведено 594 тыс. тонн первичного алюминия, что превышает проектные мощности этих предприятий. По словам члена правления «СУАЛ-холдинга» Алексея Гончарова, в текущем году производство первичного алюминия возрастет до 615 тыс. тонн.

На сегодняшний день 82% алюминия, выпускаемого на предприятиях холдинга, экспортируется. Основными потребителями продукции «СУАЛа» являются страны Европы (54%), США (8%) и азиатские государства (20%). Оставшиеся 18% произведенного холдингом алюминия поступают на внутренний рынок (для сравнения: в середине 90-х годов всего 5%). При этом, как отмечают в компании, в 1999 -- 2000 годах в России произошло качественное изменение структуры потребления. Увеличился спрос на продукцию высоких переделов: фольгу, алюминиевую посуду, кабельную продукцию и т.д., что повлекло за собой ежегодное двадцатипроцентное обновление номенклатуры выпускаемой продукции.

БОКСИТ В ТЯЖЕЛОМ ВЕСЕ

Между тем ключевой проблемой российской алюминиевой промышленности всегда был дефицит сырья. И сейчас вопросы сырьевой независимости, а отсюда создание и развитие собственной рудной базы являются чуть ли не главными стратегическими приоритетами как «Русского алюминия», так и «СУАЛ-холдинга». Ведь в настоящее время Россия, способная выпускать более 3 млн. тонн первичного алюминия, в состоянии производить лишь 2,7 млн. тонн глинозема, что составляет около 45% потребностей отрасли. Поэтому ежегодно наша страна вынуждена импортировать не менее 3,5 -- 3,7 млн. тонн глинозема.

Наиболее актуальна эта проблема для «Русского алюминия», который до недавнего времени не имел собственной рудной базы и вынужден был за счет импорта покрывать до 50% своих потребностей в глиноземе. Именно стремление к сырьевой независимости и вынудило компанию в конце прошлого и начале этого года вплотную приступить к созданию собственной сырьевой базы. Учитывая же, что все отечественные бокситовые месторождения находятся в руках «СУАЛ-холдинга», компания сделала ставку на зарубежные.

В компании стали присматриваться к бокситовым месторождениям в Гвинейской Республике, Бразилии, Австралии, в других странах. (Интерес к месторождениям именно этих стран объясняется тем, что бокситы тропического пояса считаются лучшими в мире.) В итоге весной-летом этого года «Русский алюминий» взял в управление у правительства Гвинеи компанию Sosieto Bauxite Du Kindia и получил концессию на разработку месторождения Dian Dian, запасы которого оцениваются в 700 млн. тонн. А кроме того, компания ведет консультации с правительствами других стран, в частности, такие консультации проходят с правительствами Индии и ряда других государств.

Заняты расширением собственной рудной базы и в «СУАЛ-холдинге». В отличие от «РусАла» здесь ставка сделана на освоение Средне-Тиманского бокситового месторождения в Республике Коми, запасы которого оцениваются в 250 -- 280 млн. тонн, что составляет более трети разведанных запасов России. Надо сказать, что это месторождение было разведано более 30 лет назад, однако в промышленном масштабе сырье из него начали извлекать только в 1998 году, после того как в середине 1990-х годов «СУАЛ» заинтересовался месторождением и занялся его освоением. Специалистами компании подсчитано, что его запасов хватит алюминиевым заводам России более чем на 50 лет.

Себестоимость добычи руды не превышает $13 за тонну, поскольку в отличие от других месторождений ее здесь добывают открытым способом. При этом если стоимость добычи бокситов Северо-Уральских рудников, поставляемых на Уральский и Богословский алюминиевый заводы обходится в $28 -- 30 за тонну, то с «Тимана» -- всего $10 -- 12. Как утверждают в «СУАЛе», на проектную мощность (не менее 2,55 млн. тонн) первая очередь Средне-Тиманского бокситового рудника должна выйти к 2005 году. (В прошлом году здесь было добыто 675 тыс. тонн бокситов, а в планах на 2001 год -- около 1 млн. тонн.) К этому времени в него будет инвестировано $150 млн., из которых около 50% приходится на строительство железной дороги.

Параллельно с разработкой нового месторождения в компании разрабатывают планы закрытия старых. Речь идет о Южно-Уральском бокситовом руднике, эксплуатация которого началась еще в 1936 году и запасы которого постоянно снижаются. При нынешних темпах добычи -- более 300 тыс. в год, его запасов хватит не более чем на 5 лет. Учитывая же, что два других месторождения полностью «закрывают» потребности холдинга в сырье, дальнейшая его разработка становится невыгодной. К концу 2001 года должна быть подготовлена программа выведения мощностей этого рудника из промышленного оборота.

Тем не менее, возвращаясь к Тиманским месторождениям, нельзя не упомянуть и еще одну интересную деталь. Учитывая, что к 2010 году объем добычи бокситов здесь должен составить 5 млн. тонн, сегодня компания всерьез рассматривает вариант строительства в Коми глиноземного и алюминиевого заводов. При этом мощности первого будут рассчитаны на выпуск в год 1,2 млн. тонн глинозема, а второго -- 600 тыс. тонн алюминия. Стоимость амбициозного проекта оценивается в $2 млрд., и сейчас в «СУАЛ-холдинге» ищут партнера для реализации этой идеи.

По словам первого вице-президента «СУАЛ-холдинга» Владимира Скорнякова, уже решена и ключевая проблема проекта, а именно -- найден источник дешевой энергии для завода. Это Печорская ГРЭС, мощности которой на сегодня загружены лишь на 50%. Кроме того, найдены и площадки, на которых могут быть построены предприятия. В частности, глиноземный завод предполагается построить в 250 км от «Бокситов Тимана» в городе Сосногорске, а алюминиевое производство в Печоре.

В «СУАЛ-холдинге» заняты решением и еще одной проблемы: как уравнять объемы производства сырья и алюминия. Пока излишки сырья, составившие в 2000 году 450 тыс. тонн, компания продает «Русскому алюминию». Но это только пока. Летом этого года к уже имеющимся алюминиевым активам «СУАЛ-холдинг» добавил 37% акций Надвоицкого алюминиевого завода и заявил о намерении консолидировать его контрольный пакет. Кроме того, с конца прошлого года ведутся переговоры о вхождении в холдинг еще одного завода -- Волгоградского. Пока стороны договорились о том, что начиная с будущего года «СУАЛ» начнет поставлять на предприятие глинозем, до настоящего времени потребности в сырье предприятие покрывало за счет приобретения его за границей.

ПОСЛЕДНИЙ ПЕРЕДЕЛ

Что же касается перспектив алюминиевой промышленности, то здесь эксперты дают несколько вариантов развития событий, причем оба весьма благоприятны для металлургов.

Согласно первому прогнозу собственники алюминиевых активов в течение ближайших 10 -- 15 лет займутся коренной модернизацией производственных мощностей предприятий. При этом их внимание будет акцентировано на экспорт не первичного алюминия, как сейчас, а продукции более высоких переделов. Это может привести к сокращению физического объема экспорта, но зато будет увеличено его стоимостное выражение.

Согласно другой версии не исключен вариант снижения российского экспорта алюминия за счет роста промышленного производства внутри страны. По оптимистичным прогнозам, к 2005 году объемы внутреннего потребления и экспорта могут сравняться. Тем более если учесть, что экспортные и внутренние цены на алюминий находятся в одном диапазоне (в условиях текущего снижения мировых цен) -- $1100 - 1270. В этих условиях алюминиевые предприятия просто по объективным причинам не смогут выдержать двойной нагрузки.

Очевидно, что при любом варианте развития событий алюминиевая промышленность будет стремиться отстраивать полную технологическую цепочку, и прежде всего ее относительно слабые звенья -- исходное сырье и конечную продукцию высоких переделов. Эти тектонические сдвиги в структуре алюминиевой отрасли обязательно приведут к новой расстановке сил на рынке, а это значит, что, несмотря на установившийся в настоящее время паритет, отрасль ждут новые неизбежные переделы, новое распределение сфер влияния.

АЛЮМИНИЙ И ВТО

Сегодня промышленники крайне настороженно относятся к возможности вступления России в ВТО. С точки зрения алюминиевой промышленности, само по себе вступление в ВТО, по словам Кирилла Петровского, начальника управления стратегического планирования компании «Русский алюминий», не так страшно. В конечном итоге предприятия как экспортировали свыше 80% своей продукции, так и будут экспортировать. Однако для того чтобы быть конкурентоспособными, производители просят Кабинет министров о шести-семилетнем периоде для последовательного перехода к либерализации внутренних пошлин, позволяющего модернизировать мощности предприятий, производящих полуфабрикаты и готовые изделия.

На это время должны быть сохранены ныне действующие пошлины в размере 15 -- 20% на импорт изделий из алюминия.

Другое дело, что от вступления в ВТО, считают некоторые промышленники, пострадает внутренний рынок. В частности, те же автомобильная промышленность (которая в перспективе сможет переваривать свыше 30% внутрироссийских поставок алюминия) или авиастроение. Если они встанут, это будет равносильно для алюминиевой промышленности потере собственного рынка сбыта. Все крупнейшие мировые производители алюминия более половины своей прибыли получают за счет продаж на внутренних рынках. При этом надо помнить, что Россию на мировых рынках сбыта никто не ждет, и уж тем более с продукцией высоких переделов. По словам Алексея Гончарова, именно поэтому российская алюминиевая промышленность, так же, как и ее западные коллеги, стремится работать в интересах прежде всего отечественных производителей. И пока растущий спрос на алюминий на внутреннем рынке оправдывает планы производителей, ежегодно внутреннее потребление алюминия увеличивается на 15 -- 25% в различных отраслях промышленности. При этом объемы потребления этого металла в России намного ниже, чем аналогичные показатели развитых стран, а значит, у производителей готовой продукции в алюминиевой отрасли есть, и значительный, потенциал для дальнейшего роста.