Российский рынок ферросилиция в 2017 году и I квартале 2018 года

Ферросилиций – один из наиболее массово применяемых ферросплавов, причём в России – так точно самый массовый ввиду сравнительно недорогой электроэнергии. Ни марганцевые, ни тем более легирующие ферросплавы конкуренции составить ему не могут. По итогам 2017 года объём продаж ферросилиция в России достиг почти $780 млн.

Естественно, что и выпускается он на множестве предприятий. Его производством занимались и/или занимаются Челябинский электрометаллургический комбинат (ЧЭМК), «Кузнецкие ферросплавы», Юргинский, Серовский и Братский заводы ферросплавов, Новолипецкий металлургический комбинат и предприятия помельче.

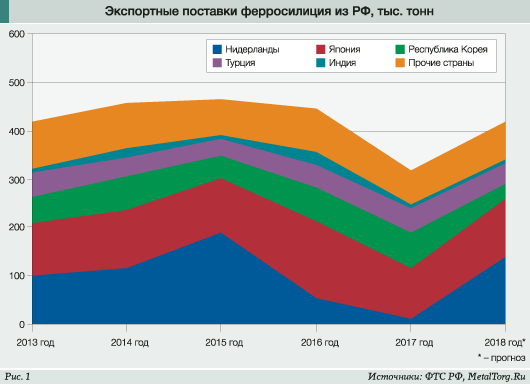

Совокупная мощность имеющихся предприятий более чем достаточна для покрытия внутреннего спроса, и существенная доля производства (от 40 до 50%) уходит на экспорт (рис. 1).

Прогноз на 2018 год, возможно, выглядит излишне оптимистичным, но вполне отражает факт активного роста объёмов экспорта ферросилиция из России в конце 2017-го – начале 2018 года. При этом обращает на себя внимание крайне стабильный состав основных получателей этой российской продукции.

Среди них практически отсутствуют европейские страны. По решению Еврокомиссии, которое было принято в апреле 2014 года, в отношении всех российских производителей ферросилиция были введены антидемпинговые пошлины (для Братского завода – 17,8%, для остальных предприятий – 22,7%) сроком на 5 лет. Нидерланды, фигурирующие в отчётности ФТС РФ, – лишь перевалочный пункт.

В то же время доли Японии, Южной Кореи и Турции практически неизменны уже многие годы.

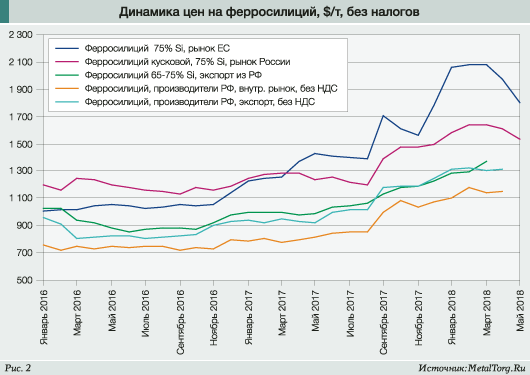

Спад объёмов экспорта в 2017 году в наибольшей степени отражал сокращение производства ферросилиция на ЧЭМК. Цены ферросилиция были весьма невысоки (рис. 2), и комбинат принял решение преимущественно развивать выпуск марганцевых сплавов, а также модернизировать производство феррохрома.

На ферросилиции сосредоточились «Кузнецкие ферросплавы» и Юргинский ферросплавный завод, загрузив свои мощности. И когда цены вдруг пошли вверх, оперативно реагировать оказалось некому.

Разворошил ситуацию, как положено, Китай. На местном рынке одновременно сошлись несколько факторов. Начались пресловутые экологические проверки, при этом под удар попали весьма проблемные с экологической точки зрения заводы по производству графитированных электродов, что привело к закрытию до 30% мощностей. К середине 2017 года металлурги заговорили о нарастающем дефиците этого важнейшего для производства ферросплавов расходного материала, цены электродов выросли на порядок. Проблема коснулась и российского рынка: по данным «Энергопрома» (входит в группу «Ренова», основной производитель графитированных электродов в РФ), две трети электродов в нашей стране – импортные.

Проблема вызвала целый цикл совещаний у чиновников, разговоры о необходимости импортозамещения и блестящих перспективах данного процесса. Наиболее реальным предложением, однако, была отмена импортных пошлин на дефицитную продукцию, поскольку отечественные производители при всём желании обеспечить российскую металлургию электродами не в состоянии. Ведь основное сырьё для производства высококачественных графитированных электродов – нефтяной игольчатый кокс, который в России не производят. Сырьё импортируется из Великобритании, США и Японии. Есть планы по его выпуску в 2021 году на Омском нефтеперерабатывающем заводе, но надо учитывать, что эта отрасль характеризуется низкой рентабельностью при высокой капиталоёмкости. И если мировые цены упадут, вопрос окупаемости может встать очень остро.

Стремительно дорожающие и дефицитные электроды определённо ограничивали возможности ферросплавных предприятий по увеличению объёмов производства. У ЧЭМК есть собственное производство электродов, покрывающее внутренние нужды, поэтому данная проблема коснулась его не очень сильно. Но расширению также не способствовала.

В результате, как стало известно в феврале 2018 года, владельцы ЧЭМК решили приобрести у итальянской компании Danieli экструзионный пресс, за счёт установки которого планируется модернизировать имеющееся на заводе электродное производство. Цель технического перевооружения – не только самообеспечение качественной продукцией, но и её вывод на рынок России и зарубежных стран. Стоимость оборудования составит около €10 млн без учёта монтажа и пусконаладочных работ.

Как показал I квартал 2018 года, объёмы производства ферросилиция на ЧЭМК восстановились до уровня 2015–2016 годов. В целом выпуск этого ферросплава в РФ явно завершил двухлетний спад и возвращается к показателю около 1 млн т в год (табл. 1).

Перспективы у рынка весьма неплохие, поскольку смягчения экологических требований со стороны китайского руководства не наблюдается. В декабре 2017 года производители в Нинся-Хуэйском автономном районе были вынуждены приостановить выпуск ферросилиция вследствие сокращений поставок электроэнергии в рамках экологических мер властей страны. В этот период японские сталепроизводители, по словам одного из торговцев, были готовы выкупать ферросплав в любых объёмах, если только он был в наличии. Тогда же китайские Hebei Steel и Jiujiang Steel в срочном порядке объявили о закупочных тендерах на ферросилиций ввиду недостаточных его запасов.

Весной 2018 года дефицит несколько ослаб, ряд производителей КНР возобновили производство, даже некоторые производители металлического кремния перешли на выпуск ферросилиция из-за роста цен. Но появился фактор активизации китайской таможни, которая обеспокоилась вопросом нелегального экспорта ферросилиция из страны. Так, известно, что таможня крупного экспортного узла – порта Хуаньпу (провинция Гуандун) – ужесточила с конца апреля мониторинг экспорта металлического кремния, поскольку ряд поставщиков ферросилиция декларировали груз как металлический кремний, чтобы избежать 25%-ных пошлин на его экспорт.

Дефицит ферросилиция явно повлиял и на позицию Еврокомиссии, возбудившей в августе 2017 года антидемпинговое расследование против импорта ферросилиция из Египта и с Украины. Однако в июне 2018 года стало известно, что Европейская комиссия прекратила данное расследование.

Поэтому шаг Братского завода ферросплавов, который в июле 2017 года приступил к реконструкции ферросплавной печи №3, выглядит очень своевременным. После проведения технического перевооружения производительность агрегата вырастет на 30%, а расход электроэнергии сократится на 10–13%.

Затраты на реконструкцию составят около 1 млрд рублей и, похоже, достаточно быстро окупятся. |