ЖРС: неожиданный взлёт

По итогам января 2017 года российские производители железной руды удивили статистиков. Как полагает Росстат, этот вид продукции оказался лидером в части роста цен, причем вопреки тенденции заметного спада темпов инфляции в РФ. Январские цены российских производителей в среднем выросли на 12,7% к аналогичному периоду прошлого года на фоне рекордного – плюс 21,7% – роста добычи и обогащения железных руд.

Крупнейший железорудный рынок мира – Китай – преподнес серию аналогичных сюрпризов. К примеру, 16 января текущего года железорудные фьючерсы в Даляне выросли за день сразу на 8%, до 657,5 юаня ($95) за т – самого высокого уровня с января 2014 года. И это произошло невзирая на рост запасов руды в китайских портах до 118,15 млн т.

«На рынке творится сумасшествие, я не вижу никаких причин для такого роста цены», – отмечал один из китайских трейдеров. – Основы рынка слабые, это всего лишь спекуляции, но тем не менее цены быстро растут», – сообщал он.

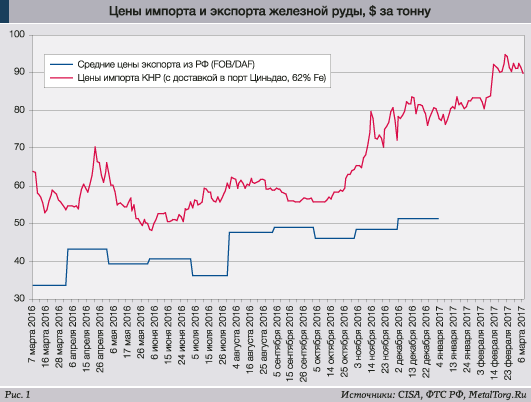

Спотовые цены на железную руду (с содержанием Fe 62%) с уровня около $80 за т в январе выросли до 30-месячного максимума ($94,86 за т) к 21 февраля. А запасы импортной железной руды в китайских портах в конце февраля выросли до 129,35 млн т – самого высокого уровня с момента начала наблюдения за этим показателем в 2004 году.

В начале марта резкие колебания цен ЖРС в Китае несколько сгладились, а рост их цен, похоже, остановился. В итоге железорудные фьючерсы в Даляне стабилизировались, причем на неожиданно высоком уровне – 694,5 юаня, т.е. выше $100 за т. А спотовые цены на железную руду с доставкой в китайский порт Циньдао – на уровне $90–92 за т.

По итогам 2016 года Китай увеличил импорт железной руды на 7,5%, до 1,024 млрд т. В декабре этот грузопоток заметно снизился как в месячном, так и в годовом

(-7%) сравнении. Но в январе 2017 года Китай импортировал 92 млн т железной руды, что оказалось больше на 3% в месячном и на 11,9% в годовом сравнении. В феврале китайский железорудный импорт снизился до 83,49 млн т, однако опять был на 13% больше, чем годом ранее. И все это – на фоне быстрого роста запасов и цен, о которых мы сообщили в начале статьи.

В итоге все прогнозы западных аналитиков по рынку железной руды ускорили свое «падение под откос».

Напомним, что аналитики UBS Group в начале октября 2016 года предсказывали резкое снижение железорудных цен еще в конце прошлого года. Эксперты Barclays и Citigroup ожидали того же, что и многие другие.

К примеру, Citigroup сообщала, что в 2017 году падение цен будет происходить ежеквартально: от $60 за т в первые три месяца до $53 в последнем квартале 2017 года. А аналитики Barclays полагали, что цены на железную руду снизятся к этому времени до $48 за т. Последний консенсус-прогноз экспертов, опрошенных Bloomberg, был чуть повышен, но предусматривал среднюю стоимость руды в 2017 году на уровне $59,62 за т.

Реальные цены января–марта 2017 года (ранее цены ноября–декабря 2016 года), как и тенденции, не предсказал буквально никто (рис. 1).

Двукратный рост мировых цен ЖРС в 2016 году дополнился 20%-м приростом за первые два месяца текущего года.

Российские экспортные цены железной руды, по последним данным ФТС РФ, несколько отстают, но, уверены, тенденцию быстрого роста охотно поддержат. Предложения китайских трейдеров (от 7 марта) на окатыши и концентрат (65–66% Fe) из России/Украины с доставкой уже превышают уровень цен $100 за т.

Текущее активное состояние железорудного рынка у крупнейшего потребителя этого сырья – Китая – превзошло прогнозы аналитиков в части цен вдвое и более, причем оно не имеет никаких особых признаков скорого спада.

Начались массовые пересмотры несбывшихся прогнозов и различные оправдания.

Для роста стальных и железорудных цен нет оснований, настаивает аналитик Julius Baer по сырьевым рынкам Карстен Менке: «Тем не менее мы повышаем наш прогноз по ценам железной руды на ближайшие три и двенадцать месяцев до $75 и $60 за т соответственно». К примеру, по новой оценке аналитиков AMP Capital, средняя стоимость железной руды в первом полугодии 2017 года составит порядка $85 за т. Но во втором полугодии по-прежнему прогнозируется спад до $59,62 за т.

Заметно взбодрились производители этого сырья. По февральской оценке бразильской железорудной компании Vale SA, в 2017 году цены на железную руду будут держаться на высоком уровне. По словам исполнительного директора сырьевого дивизиона компании Питера Поппинга, «на фоне растущего стального спроса и небольшого притока новой продукции на мировой рынок цены на железную руду в 2017 году будут держаться в среднем на уровне выше $80 за тонну».

В начале марта агентство Reuters сообщило, что «взлет цен на железную руду может побудить китайских производителей вновь открыть шахты, закрытые в условиях экономического спада сектора…».

Однако аналитики утверждают, что возобновление работ на китайских предприятиях никакой серьезной угрозы для «большой тройки» поставщиков ЖРС (Vale, Rio Tinto, BHP Billiton) не содержит и никак не повлияет на их поставки. Тем более – заметно подешевевшие. S&P Global Platts недавно отмечало падение до рекордного минимума стоимости морских перевозок на маршруте Порт-Хедленд (Австралия) – Циньдао (Китай). По состоянию на 13 февраля 2017 года TCE (прибыль от рейса) судов типа Capesize упал до невиданных $488 за день.

Помимо этого крупнейшие мировые поставщики ЖРС в предыдущие годы приняли немалые меры по снижению издержек своего производства.

К примеру, австралийская компания Fortescue анонсировала, что в IV квартале 2016 года ее экспорт железной руды составил 42,2 млн т при затратах на производство в $12,54 за т (на 21% ниже, чем годом ранее). Австралийская Rio Tinto сообщила о возвращении в 2016 году к рентабельности, а южноафриканская Kumba Iron Ore – о росте чистой прибыли в 2,2 раза.

Естественно, что в текущем году железорудные компании ожидают дальнейшего улучшения основных показателей своего производства. Среди них и крупнейшие российские производители ЖРС, входящие в группу «Металлоинвест».

Последняя по итогам 2016 года повысила выпуск железной руды на 3,1%, до 40,7 млн т, при этом за IV квартал – на 4%, до 10,3 млн т. За год опережающими темпами вырос выпуск продукции более высоких переделов: окатышей – на 5,9%, до 25,2 млн т, железа прямого восстановления ГБЖ/ПВЖ – на 4,8%, до 5,7 млн т, причем в IV квартале – на 15,5%, до 1,5 млн т.

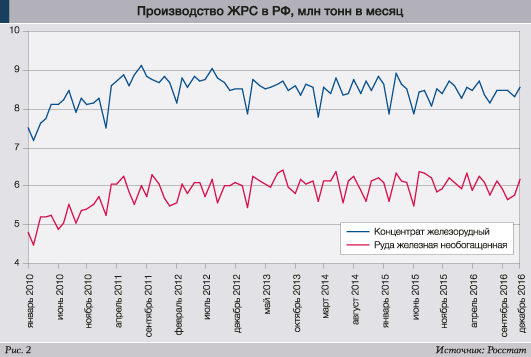

В то же время общероссийское производство железной руды в последние годы выглядит сравнительно стабильным (рис. 2).

По итогам года ее выпуск (в концентрате) вырос лишь на 0,4%, до 101,37 млн т, так что доля «Металлоинвеста» на этом рынке продолжает расти.

«Металлоинвест» отметил, что в 2016 году доля российских поставок ЖРС снизилась до 61% (против 66% годом ранее) за счет роста экспорта ряду стран ЕС. Но для избыточного российского рынка эта тенденция несущественна. Тем более что суммарный объем экспорта железной руды из РФ за 2016 год снизился на 12,7%, до 18,54 млн т.

Наши железорудные компании существенно прибавили в доходах и за счет продаж на внутреннем рынке.

К примеру, «Металлоинвест» в отчете по российским стандартам бухгалтерского учета за 2016 год сообщил о чистой прибыли 207,6 млрд руб. (против убытка свыше 47,8 млрд руб. годом ранее). А также – о весьма оптимистичных перспективах, поскольку завершает строительство ЦГБЖ-3 на ЛГОКе мощностью 1,8 млн т относительно высокопередельной продукции в год.

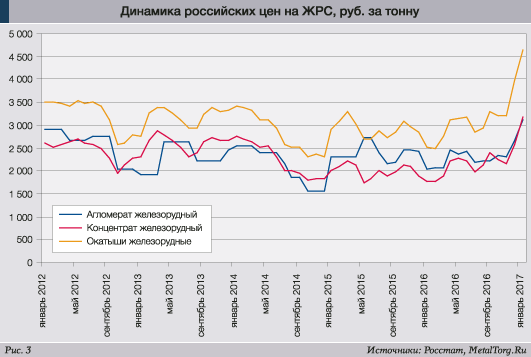

Рядовая железорудная продукция на российском рынке в последние месяцы также уверенно дорожает (рис. 3).

Что может переломить эту позитивную для горняков тенденцию в России, да и за рубежом, пока не видно. Запад, как обычно, переоценил экономические проблемы России и, главное, Китая с его неослабевающим спросом на сталь. А в конечном итоге – со спросом на железорудное сырье.

Несколько лет низких цен существенно сократили инвестиции в отрасль. По оценке Goldman Sachs, общие глобальные капитальные затраты горнодобывающих компаний с пика в $145 млрд за 2012 год в текущем снизятся на 60% (около $57 млрд). Этого совсем недостаточно, чтобы достойно отреагировать на растущие цены сырья. Тем более что расконсервация или строительство новых горнорудных мощностей – не только весьма затратный, но и долговременный процесс.

Итог – весьма оптимистичный!

Вслед за ростом цен на нефть и газ, взлетом цен на уголь наконец-то двинулись вверх и цены на российскую железную руду. Это как минимум означает, что «все будет хорошо» у наших горняков. |