Совсем не лёгкий магний

Магний – один из самых легких цветных металлов, обладающий довольно интересными характеристиками. По плотности (1,738 г/см3) он в 1,5 раза легче алюминия, в 2,5 раза легче титана и в 4,5 раза легче стали. Электрохимическая активность магния в чистом виде на воздухе ограничивается окислением с умеренной скоростью. Добавление же легирующих элементов и вовсе позволяет получить нормальный и очень легкий конструкционный металл. Конкуренцию магнию может составить только бериллий, который чуть тяжелее и стабильнее. Но он дорог и отличается крайне токсичной технологией производства и обработки.

Как и все легкие элементы, магний весьма распространен в земной коре – по разным оценкам, его среднее содержание составляет от 18,7 до 24 кг на тонну земной коры. Даже в кубометре морской воды есть 1,2–1,3 кг магния в виде солей. Добыча соединений магния оценивается в 29 млн тонн в год при резервах около 8,5 млрд тонн (без учета водных растворов).

Как обычно, лидирующие позиции занимает Китай, с добычей 19 млн тонн соединений магния и выпуском 800–900 тыс. тонн металлического магния. В рейтинге добывающих регионов с сильным отставанием на втором месте идет Турция (3,3–3,4 млн тонн), затем Бразилия (1,8–1,9 млн тонн) и далее Россия (1,5 млн тонн). Отметим сразу, что основные количества магния добываются совершенно не ради металлургической переработки – гораздо больше он востребован в виде соединений для производства огнеупоров, в строительстве, медицине, бумажной и химической промышленности.

Оценка рудных запасов, пригодных для переработки в металлический магний, особого смысла не имеет. К примеру, Геологическая служба США (USGS) ограничивается формулировкой «резервы достаточны для удовлетворения существующих и будущих потребностей».

В 2018 году мировое производство металлического магния из всех источников сырья составило примерно 1 млн тонн. По данным USGS, в производстве этого металла Россия более заметна, чем в добыче его соединений, и ежегодно выпускает по 40–60 тыс. тонн магния (второе место в мире), а далее следуют Израиль и Казахстан – 25 тыс. и 23 тыс. тонн в 2018 году соответственно. Сразу отметим, что наши оценки объемов российского производства магния заметно ниже, но позволяют России остаться на второй строке мирового рейтинга.

Информация по выпуску магния в США USGS не дает, ссылаясь на коммерческую тайну компании US Magnesium (бывшая Magcorp, переименованная после банкротства в 2002 году). По косвенным данным, загруженность мощностей компании, составляющая около 50 тыс. тонн в год, на 2015 год была близка к полной, но в 2016-м часть мощностей остановили по причине сокращения производства у главного потребителя магния – завода по выпуску титановой губки. Однако использование магния в технологии получения металлического титана сейчас находится на вторых-третьих ролях.

Основным применением металлического магния в мире является производство особо легких сплавов. Среди них как сплавы на основе магния, так и легированные магнием алюминиевые сплавы. Их в нарастающих объемах (до 50%) применяет автомобильная промышленость мира, перед которой остро стоит задача снижения массы автомобилей.

Все применения сплавов с магнием характеризуются заметными объемами рециклинга, благодаря чему объемы поставок вторичного магния на мировой рынок оцениваются Roskill в 200–250 тыс. тонн в год, из которых около 100 тыс. тонн приходится на американскую промышленность.

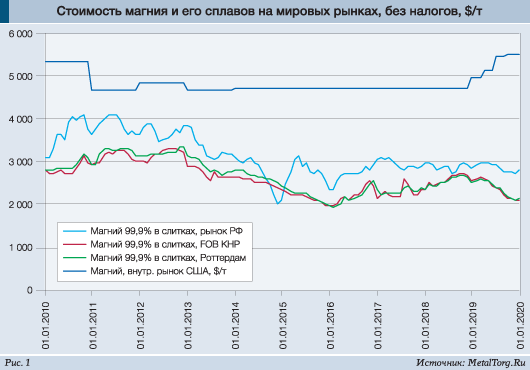

Распространенность сырья, два варианта отлаженной технологии производства (электролизной и термической) и легкость международной торговли конечной продукцией привели к формированию крайне стабильных и не-высоких цен магния на рынке (рис. 1).

Некоторый подъем цен стал наблюдаться только с 2016 года, когда в Китае началась программа по снижению экологических выбросов и ужесточению норм для вредных производств. Это коснулось всех отраслей промышленности, в результате чего заметно выросли цены на кокс и ферросилиций, являющиеся основными составляющими затрат на производство магния по термической технологии восстановления, чаще применяемой в Китае.

Но после активной фазы проверок оказалось, что закрытые мощности компенсируются запуском более современных, часть предприятий прошла модернизацию, а некоторые аспекты стали не обязательными для выполнения на фоне конфликта США и КНР. Цены на многие товары двинулись вниз, за ними последовал и магний.

Особняком стоят американские котировки. Если верить USGS и Platts, они, во-первых, выше европейских и азиатских, а во-вторых, в 2019 году принялись дополнительно расти. Причем в первую очередь эта тенденция возникла ближе к осени 2018 года у местных продавцов импортного магния, который быстро поднялся в цене от $3000 до $5000–5500 за тонну, сравнявшись с показателями внутреннего американского рынка. Вряд ли пришедшееся именно на этот период развертывание торговой войны США и Китая является простым совпадением.

Magcorp, единственный производитель магния в США, кстати, еще до своего банкротства в начале 2000-х пыталась жаловаться на засилье дешевого импорта в США, однако не смогла доказать американским регулирующим органам, что именно это мешает ей развиваться.

В октябре 2018 года уже под названием US Magnesium компания подала заявление на введение антидемпинговой и компенсационной пошлин на магний из Израиля. Компания указала на демпинговую маржу в размере 92,06–130,61% и 12 программ субсидирования, включая 7 налоговых специальных программ и 5 грантов. Министерство торговли США признало цены продажи израильского магния в США «несправедливыми» и инициировало процесс определения размера пошлин. Разбирательство в Комиссии по международной торговле США длилось до декабря 2019 года и завершилось ничем. Признаки ущерба американской промышленности от поставок магния именно из Израиля снова не нашли и дело закрыли. Хотя, казалось бы, администрация Дональда Трампа введение разнообразных пошлин на импортные товары только приветствует.

Однако перейдем от проблем международного масштаба к гораздо более знакомым российским производителям.

Металлический магний в нашей стране выпускается на мощностях «ВСМПО-Ависма» в Березниках и Соликамского магниевого завода (СМЗ). Оба предприятия расположены в Пермском крае и перерабатывают одно и то же сырье – карналлит с находящегося рядом Верхнекамского месторождения.

Структура российской магниевой цепочки, пожалуй, уникальна. Почти для всех задействованных предприятий магний является побочным продуктом. Ведущие добычу сырья «Уралкалий» и «Еврохим» специализируются на производстве удобрений. «ВСМПО-Ависма» – на выпуске титана, и от стоимости, наличия спроса и сбыта магния ее деятельность не зависит.

Больше других на магний «завязан» СМЗ – доля этого направления в выручке предприятия последние годы составляет 40–50%. Выпуск магния является отправной точкой всего производственного процесса завода. Хлор, получаемый в процессе производства магния, служит реагентом для переработки лопарита и других видов сырья в ходе извлечения редких металлов. Часть мощностей магниевого производства задействована в цикле получения губчатого титана, где магний используется в качестве восстановителя титана из тетрахлорида титана с образованием хлорида магния, из которого в процессе получения магния вновь выделяют магний и хлор, возвращаемые обратно в редкометалльное производство.

В 2018 году СМЗ отгрузил потребителям 15,8 тыс. тонн магния и сплавов, на 1% превысив показатели 2017 года, причем поставки российским потребителям заметно росли – на 14,4% за год, до 13,4 тыс. тонн. На момент написания статьи информации по объемам производства в 2019 году еще не было, но, по нашей оценке, оно если и выросло, то не значительно – совокупные мощности СМЗ по выпуску магния и магниевых сплавов составляют 18,2 тыс. тонн в год, причем по товарной продукции – только 16,2 тыс. тонн.

«ВСМПО-Ависма» в лице своего титаномагниевого комбината в Березниках 15 лет назад выпускала 25–26 тыс. тонн магния в год. Но введение антидемпинговых пошлин американскими властями, экспансия китайцев на прочие рынки и авария на «Уралкалии» заметно изменили ситуацию.

Напомним, в октябре 2006 года на одном из участков рудника в Березниках было обнаружено увеличение притока рассола, в результате чего шахты пришлось затопить. «Уралкалий» потерял 27% добычи. Летом 2007 года в месте прорыва грунтовых вод в рудник образовалась воронка, которая начала активно расти и через год достигла размеров 446 на 328 метров при глубине более 100 метров.

Впоследствии меньшие по размеру провалы повторялись не раз (на текущий момент их насчитывается с десяток). А «Ависма» сократила объемы выпуска магния до 6–8 тыс. тонн в год и сохраняет этот уровень до сих пор.

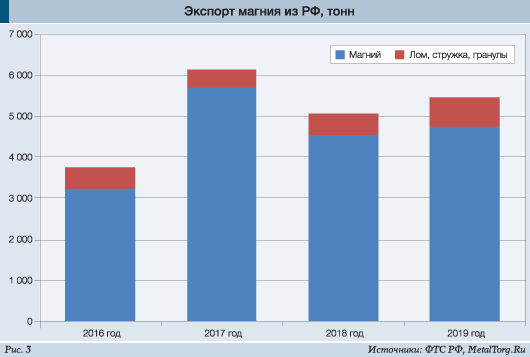

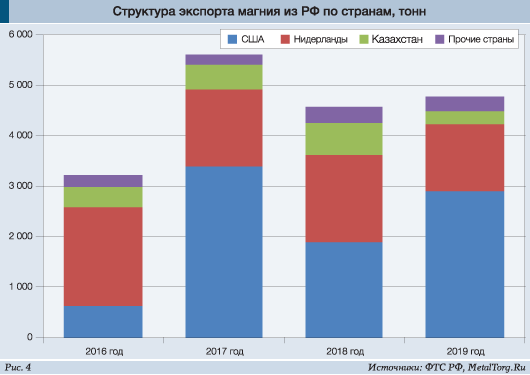

Экспортно-импортная торговля магнием в России относительно невелика – мы продаем за границу 5–6 тыс. тонн магния в год и практически столько же ввозим. Вывоз идет в направлении США и Роттердама, а ввоз – почти полностью из КНР. Что любопытно, средние цены импорта стабильно на 10–13% ниже экспортных цен продукции российских предприятий.

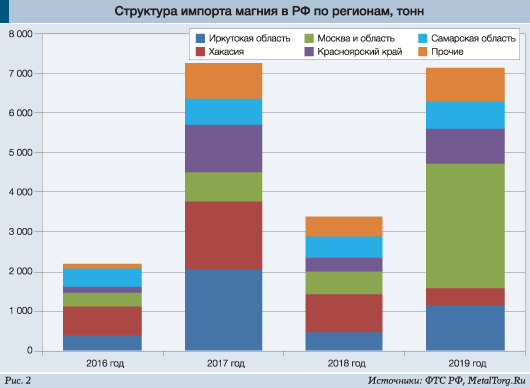

Импортируют китайский магний в первую очередь предприятия с подходящим географическим расположением и остро в нем нуждающиеся – алюминиевые заводы «Русала» в Сибири. Вторыми в очереди идут предприятия, специализирующиеся на продукции из алюминиевых сплавов, такие как Самарский металлургический завод (ныне «Арконик СМЗ»), далее – уральские и прочие заводы «Русала». Ну и без столицы не обойтись – в 2019 году поставки через московские фирмы внезапно выросли в несколько раз (рис. 2). Думается, правда, что структура реальных потребителей от этого не изменилась.

Стоит также отметить, что на поставки первичного магния стабильно приходится 90–98% от объемов всего импорта магниевой продукции. Остальное – в основном ввоз магния в гранулах, который применяется для десульфации чугуна.

При эскпорте доля магния в виде опилок, стружки или гранул достигает уже 15%. По объему эти поставки практически стабильны и держались последние годы на уровне 400–600 тонн в год. Но по итогам 2019 года поставки превысили 700 тонн (рис. 3).

И кстати, отечественная продукция снова оказывается дороже импортной – на 20–30%.

Структура экспорта магния по странам весьма стабильна: с 2017 года, невзирая ни на какие конфликты и санкции, в качестве покупателей лидируют США, и лишь на втором месте – главная перевалочная база всего мира, Нидерланды. Третью строчку занимает Казахстан с 500–600 тоннами магния в год, но в 2019 году он удовлетворился менее чем 250 тоннами (рис. 4).

Таким образом, складывается относительно ясная картина отечественного магниевого рынка.

Крупнейшим производителем и основным поставщиком магния российским предприятиям на текущий момент является Соликамский магниевый завод. «ВСМПО- Ависма» отгружает на внутренний рынок в разы меньше. Иностранная продукция занимает от 15 до 30% внутреннего рынка, а видимый объем потребления магния в России составляет 20–25 тыс. тонн в год (табл. 1).

Впрочем, никакого секрета в этом нет. О том, что заводам «Русала» для производства сплавов требуется около 25 тыс. тонн магния в год, они сами говорили еще 10 лет назад.

Что касается перспектив, то с производственной стороны они для российских предприятий стабильны: цены на магний невысоки, причем относительно предсказуемы. Есть некоторый риск из-за зависимости от поставок сырья с единственного месторождения, но альтернатив пока нет.

Больше опасений вызывает конфликт собственников СМЗ.

По информации газеты «Коммерсантъ», в сентябре 2019 года бывший гендиректор «Сильвинита» и основной акционер СМЗ Петр Кондрашев подал иск к своему компаньону Игорю Пестрикову, которому принадлежат 25% завода.

Господин Кондрашев заявил, что этот пакет на самом деле с 2016 года находится у него в залоге, а господин Пестриков передал бумаги в залог другому кредитору без его согласия. По сообщениям СМИ от 2015 года, Игорь Пестриков вместе с Сергеем Кирпичевым являлись номинальными держателями акций СМЗ, помогая установить Петру Кондрашеву полный контроль над СМЗ. Арбитражный суд Пермского края наложил арест на этот актив.

Далее в ноябре 2019 года «на арену» вышла ФАС РФ с заявлением, что при последней продаже акции стратегического предприятия, которым является СМЗ, были в обход установленной законодательством процедуры переданы иностранным компаниям.

Тот же арбитражный суд запретил совершать какие-либо действия с акциями предприятия кипрским Volesko Yjldings Ltd, Slontecco Investments Ltd и Fullcircle Facilities Management Ltd. Указанные операции запрещены также Петру Кондрашеву, Тимуру Старостину и Сергею Кирпичеву. Последовало апелляционное разбирательство, но суд не нашел оснований для снятия обеспечительных мер.

Ближайшее на момент написания статьи разбирательство непосредственно между Петром Кондрашевым и Игорем Пестриковым состоится 25 февраля 2020 года, если заседание не будет перенесено в очередной раз.

Нехорошо в подобной ситуации то, что при наличии конфликта между акционерами предприятие всегда работает «по инерции», без развития, модернизации и перспектив. Так может продолжаться долго, но не вечно. СМЗ побывал уже в руках различных инвестфондов, представителей «Русала», прочих акционеров. В 2015 году вроде бы выкуплен бывшим гендиректором «Сильвинита» с партнерами.

Но вместо установления стратегии развития стороны вновь обвиняют друг друга в попытках развала предприятия. Для завода, долгое время не вылезавшего из убытков, сейчас очень неплохой период – за 2018 год прибыль составила 238 млн рублей, за 9 месяцев 2019-го – 338,3 млн рублей (примерно на уровне того же периода 2018 года). Самое время вкладываться в развитие и «подстилать соломку» на будущее. Но для этого всем придется договариваться.

И похоже, именно это умение становится главным признаком успешного бизнесмена. |