Нелёгкий вольфрам

Рынок вольфрама довольно невелик – среди всех металлов по совокупной стоимости продуктов он на границе второго и третьего десятков. Долгое время он был критически важным элементом жизни каждого – лампы накаливания с вольфрамовыми нитями 100 лет безусловно доминировали в качестве источников света. Спецсплавы, жаростойкие и жаропрочные, тоже не обходятся без вольфрама. За всю индустриальную эпоху области применения вольфрама менялись мало. Тем не менее, цены на него в металлическом виде, и чаще – в составе полуфабрикатов, колеблются весьма заметно. Попытаемся разобраться в причинах и влиянии этого на столь близкий нам российский рынок.

Мир

Мировой рынок вольфрама, как и многие другие, подчинен Китаю. Во-первых, по геологическим причинам – на территории КНР больше половины всех разведанных запасов вольфрама (рис. 1).

Во-вторых, по причинам экологическим – готовность китайских властей пожертвовать экологией ради промышленного развития создала все условия для стремительного роста добывающих и перерабатывающих предприятий. На текущий момент они обеспечивают поступление на мировой рынок 82% всего вольфрама (рис. 2).

Избыток мощностей в КНР обусловил быстрое перенасыщение внутреннего рынка. Проблему было решено снять путем облегчения экспорта вольфрамовой продукции, что, однако, привело лишь к обвалу цен на зарубежных рынках. К началу 2016 года цены откатились до уровней 2005 года, пробив минимумы кризисного 2008-го (рис. 3).

Далее последовало робкое восстановление, но более-менее заметный рост наблюдается только в 2017 году благодаря ограничениям для добывающих китайских предприятий. По информации участников рынка, центральные власти сократили выдачу разрешений на проведение взрывных работ, что сказалось на объемах добычи.

Дополнительный импульс ценам придали закупки Бюро госрезервов КНР. Само ведомство уклоняется от комментариев, но, по словам местных источников, только в декабре 2016 года оно приобрело 4500 т 65%-го «черного» вольфрамового концентрата у крупнейших добывающих компаний.

Россия

Одним из существенных факторов низкого уровня цен ферровольфрама на международных рынках наблюдатели называют поставки дешевой российской и вьетнамской продукции. И это действительно так. Стоимость экспортного российского ферровольфрама часто даже меньше, чем у китайской продукции (рис. 4).

Впрочем, мы экспортируем не только ферровольфрам.

Среди российских отгрузок есть и металлический вольфрам (наполовину – в виде лома). Состав стран-покупателей довольно любопытный. Первое место делят Эстония и Нидерланды – 154 и 135 т соответственно за последние 3,5 года. Очевидно, что ни одна из этих стран конечным потребителем не является. Германия, которая гораздо больше похожа на нормального покупателя, удовлетворилась 82 т, Южная Корея – 28 т, Великобритания – 24 т, США – 20 т. Китай получил за этот период смехотворные 2,5 т, на одном уровне с Беларусью. Но есть подозрение, что эстонские и голландские поставки имеют к нему некоторое отношение.

По ценам здесь полный аналог ситуации с ферровольфрамом – стоимость наших экспортных поставок на 15–35% ниже стоимости аналогичного импорта. Причем объемы экспорта и импорта сопоставимы, а следовательно, мы вывозим металл худшего качества, чтобы получить продукцию уровнем повыше.

Единственная область, где подобной зависимости не наблюдается, – это сырьевые поставки руд и концентратов, которые превосходят по тоннажу поставки ферровольфрама (рис. 5–6).

В 2016 году экспорт сырья из РФ оказался заметно выше преды-дущих лет, поскольку правительство приостановило действие 10%-й экспортной пошлины. Впрочем, по 2017 году эти показатели вновь ухудшились. На то есть объективные причины, но до них мы дойдем позднее. Любопытно, что для сырья также есть встречный поток. Импорт обычно немного меньше по объемам, но разница не всегда в разы. По стоимости тоже картина неоднозначная: в 2014–2015 годах импортная руда была дешевле, в 2016-м – дешевле наша, в текущем – они практически одинаковы.

Объяснений у такой ситуации можно увидеть два. Первое – логистическое. Наши вольфрамовые месторождения – фактическое продолжения китайских. И все действующие российские ГОКи расположены вблизи границ КНР, в Забайкальском и Приморском краях. А перерабатывающие вольфрамовое сырье заводы – в центре страны, поближе к Тырныаузскому месторождению, которое уже давно не разрабатывается.

Соответственно, на переработку концентрат приходится везти через всю страну, что долго и дорого. Наши потребители сплошь связаны с военно-промышленным комплексом и требуют особых цен и условий. А тут под боком – Китай, который торгуется много сговорчивей.

Экспортные пошлины РФ вводились, чтобы прервать «порочную» практику продажи вольфрамового концентрата по рыночным ценам за рубеж. Этой цели достичь удалось. Правда, неясно, что ударило по экспорту сильнее – пошлины или падающие цены. В результате достигнутый эффект оказался весьма своеобразным – ГОКи послабее просто остановили работу. На фоне крайне низких цен в отрасли с середины 2016 года пошлину снова временно отменили, но оживить остановленные предприятия оказалось не так просто.

Лермонтовский ГОК осенью 2016 года фактически прекратил работу, выведя сотрудников в простой. Но такой режим предполагает продолжение выплат работникам, а лишних денег у предприятия и так не было. Возникла задолженность по зарплате, которую смогли решить только с привлечением бюджетных средств.

В июне 2017 года было подписано соглашение о выделении предприятию субсидии в размере 250 млн рублей. «На настоящий момент мы отозвали из простоя более половины работников и сейчас готовимся к запуску. Планируем к концу лета наработать достаточное количество сырья и запустить фабрику. До наступления холодов выпустим первую часть продукции», – сказал директор ЛГОКа Владимир Калиновский. Сколько вольфрама будет выпущено по итогам года – чистой воды гадание на кофейной гуще.

Помимо возможного затягивания процесса восстановления производства, имеющихся залежей, по более ранним заявлениям руководства ГОКа, хватит года на полтора-два.

Дальше планировалось переключаться на новое месторождение с запасами 10 тыс. т руды в 17 км от существующего, но о его освоении в последних сообщениях ничего не говорится.

Зато сообщается о работе по поиску партнеров и соинвесторов для вовлечения отходов производства в повторную переработку. Есть также планы ЛГОКа по переходу с выпуска 40%-го концентрата на более качественную продукцию.

У инвестиционного агентства Приморского края тоже громадье планов – создание нового индустриального парка с гидрометаллургическим переделом, переработкой искусственного шеелита в ферровольфрам. Параллельно, правда, – строительство гостиницы и дальнейшее развитие существующего горнолыжного склона с двумя трассами. Что из этого дойдет до реализации, тоже непонятно – деньги предполагалось взять у Фонда развития моногородов. Но никакой информации о реальном выделении средств в этот проект пока не поступало.

Не пережила период пошлин и старательская артель «Кварц», разрабатывающая Бом-Горхонское вольфрамовое месторождение. Его проблемы, впрочем, начались много ранее – еще в 2010 году, когда в отношении артели была введена процедура наблюдения и финансового оздоровления сроком на 2 года. Здесь объемы выпуска вольфрамового концентрата упали до двух-трех сотен тонн в год. В марте 2014 года процедура наблюдения была введена еще раз, годом позже – снова процесс финансового оздоровления. Но в этот раз он не помог – в мае 2016 года компания была признана банкротом, и с апреля 2017 года начались распродажи имущества артели.

В сумме Лермонтовский ГОК и артель старателей «Кварц» ежегодно выпускали 1–2 тыс. т вольфрамового концентрата – от четверти до трети всего выпуска в стране.

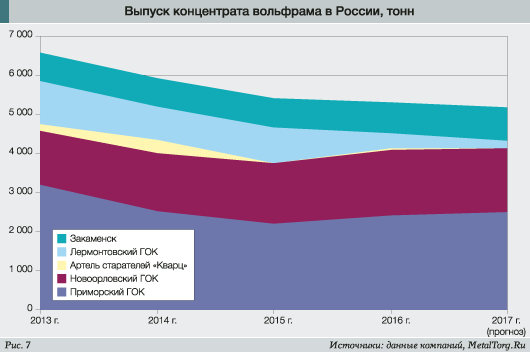

Остальные производители пережили введение и отмену пошлин, а также снижение цен по-разному, но работоспособность сохранили. Крупнейший – Приморский ГОК – с 2011 по 2015 год сокращал объемы добычи вольфрама, но последнее время демонстрирует некоторое укрепление позиций (рис. 7).

Впрочем, ежегодные отчеты предприятия по-прежнему больше напоминают крик души, нежели официальный документ.

Вопрос расширения производства отложен в долгий ящик, основная задача компании – повышение производительности труда при одновременном «естественном» сокращении персонала. Что удается с переменным успехом – в 2016 году выработка на одного работника была увеличена в 1,2 раза против плана, численность сотрудников сократили на 89 человек (с выполнением плана сокращений на 87%).

Не менее важная текущая задача – геологоразведка. Как заявляет компания, деньги на расширение разведочных работ появились только после отмены пошлин. Месторождение заметно истощено и возврат пошлины приведет к скорой остановке предприятия из-за отсутствия вольфрамовой руды.

По этой причине комбинат активно ищет альтернативные источники доходов. В последние годы им стала лесозаготовка с распилом и дальнейшей продажей древесины в Китай. И бизнес идет неплохо – на фоне общего сокращения стоимости товарной продукции выручка от торговли деревом выросла за последние годы почти вдвое, до 440 млн рублей в 2016 году. В объеме товарной продукции это уже не 10%, как в 2012 году, а 17,5%.

Нам почему-то вспомнился Новосибирский оловянный завод, у которого был целый набор побочных бизнесов, но заменить основной они не смогли. С другой стороны, УГМК делает самолеты, разливает молоко и печет хлеб, а ферросплавные холдинги активно занимаются свиноводством и виноградниками. Так почему бы и нет?

Второй по величине в стране вольфрамовый ГОК – Новоорловский – настроен более позитивно. На предприятии прошла модернизация с увеличением мощностей по добыче и повышением процента извлечения вольфрама из руды. В конечном итоге это дало результаты – в 2015 году ГОК вышел на выпуск 1,5 тыс. т вольфрамового концентрата, превысив показатели советского времени. В 2016 году объемы выпуска достигли 1,68 тыс. т и в текущем, судя по первой половине года, будут сопоставимыми.

Новоорловский ГОК входит в группу компаний Вадима Варшавского, и поэтому оказался вовлечен в проект «Вольфрамовая долина» на базе Ростовского электрометаллургического завода. Однако, судя по всему, дальше разговоров дело не пойдет. По словам г-на Варшавского, «проект находится в стадии такой сложной реализации, потому что мы столкнулись с колоссальной проблемой отсутствия информации о потребителях вольфрамовой продукции.

Очевидно, что потребителей вольфрамовой продукции очень много и они все связаны с сектором обороны в большей степени. Потому что вольфрам используется как минимум в двигателях самолетов, танков, ракет. Но получить информацию о потребителях, и даже о такой вещи, как инструментальный вольфрам, практически невозможно».

Последнее заметное из действующих вольфрамодобывающих предприятий – ЗАО «Закаменск» в одноименном городе. Добыча велась на базе аллювиальной россыпи ручья Инкур и Барун-Нарынского техногенного месторождения, сложенного отвалами Джидинского вольфрамо-молибденового комбината (оба в Республике Бурятия). Россыпное месторождение в настоящий момент в значительной степени отработано, и основным стала добыча вольфрама из бывших отвалов.

Зарегистрированное по одному адресу с «Закаменском» АО «Твердосплав» (бывший концерн «Союзтвердосплав») с 2010 года имеет право на разработку Холтосонского жильного и Инкурского штокверкового месторождений. Согласно лицензии, оба они должны быть введены в эксплуатацию не позднее 2016 года. Но в мае 2017 года стало известно, что врио главы Бурятии Алексей Цыденов взял под личный контроль вопрос о возобновлении добычи на Инкурском и Холтосонском месторождениях вольфрама. АО «Твердосплав» названо новым инвестором, «который уже начал реализовывать крупный проект с созданием 450 рабочих мест». Так что пока уверенно можно говорить только об освоении техногенного месторождения.

Вокруг Закаменска достаточно много «импортозаместительных» новостей, поскольку на проект по созданию технологии для вольфрама из старых отвалов Томский политех и АО «Закаменск» смогли получить госфинансирование по постановлению №218 «О мерах государственной поддержки развития кооперации российских высших учебных заведений и организаций, реализующих комплексные проекты по созданию высокотехнологичного производства».

Общая стоимость проекта – около 300 млн рублей, из них половина – государственных. Ученые уже отчитались, что предложили и внедрили способ повышения доли извлекаемого вольфрама с 52–54 до 62%. Также они разработали уникальную для России технологию получения паравольфрамата аммония, а в 2018 году должна быть запущена линия по выпуску оксида вольфрама мощностью 500 т в год.

По последней информации, выпуск вольфрама в Закаменске за 2016 год составил 520 т, на 2017 год запланировано достичь объемов около 560 т, в 2018 году – 700 т. Если все это будет реализовано, то предприятие станет третьим по величине производителем вольфрама в стране. Главный вопрос, впрочем, здесь другой – когда закончатся государственные деньги, куда пойдет поток конечной продукции? Ведь Китай опять в разы ближе, чем потенциальные потребители внутри страны.

Заключение

В российской вольфрамовой отрасли сложилась весьма необычная ситуация. С одной стороны, спрос на вольфрам есть – в лампах, спецсталях, вооружении. С другой – производство отечественных ламп накаливания заметно снизилось, причем при общем сокращении этого сектора.

Спецстали нужны в высокотехнологичной продукции – к примеру, в лопатках горячей зоны авиационных и промышленных турбин. Но двигателестроение у нас также переживает не лучшие времена. Заметных поставок вооружения с применением вольфрама тоже не видно – о последнем крупном госзаказе владикавказский «Победит» сообщал в 2013–2014 годах.

А ферровольфрамовые заводы России давно работают на экспорт и от наших потребителей серьезного спроса не ждут. Судя по вывозу 384 т металлического вольфрама в 2016 году, главные переработчики сырья – «Гидрометаллург» и «Победит» – также перестали ждать милости от природы.

По большому счету, в этом кроется причина бесперспективности многолетних разговоров о реанимации Тырныаузского вольфрамо-молибденового месторождения. Добыча на нем будет недешева (руды бедные), экспортировать руду сложно (Китай далеко, водные артерии – тоже). Можно перерабатывать ее на месте, но в чьих интересах?

Отечественной промышленности столько вольфрама не нужно, зарубежная – платит за продукт соответственно глубине переработки и качеству. При этом необходимы опережающие и немалые инвестиции в модернизацию всей технологической цепочки. Но желающих ввязаться в российское производство насквозь стратегически важного металла нет – слишком силен контроль государства. Да к тому же – непредсказуем…

А само наше государство имеет более важные задачи.

Вот и оказывается, что производителям дешевле отдать сырье за границу, а потребителям – купить готовую продукцию там же. Толлинг, так сказать. В выигрыше все – кроме перспектив.

|