Итоги стального экспорта за полугодие

Основой выручки от российского экспорта до 2022 года являлась продажа углеводородов (54,3%), металлов и изделий из них (10,4%), продукции химической промышленности (7,7%). Менее 20% составляла доля реализации прочих видов продукции.

События 2022 года привели, с одной стороны, к резкому падению физических объемов поставок, а с другой – к значительному росту цен, в первую очередь на товары топливно-энергетической группы. В результате доходы от экспорта РФ за прошедший год выросли почти на 20%, до $591,5 млрд.

Вместе с тем из-за санкций несырьевой неэнергетический экспорт в 2022 году составил $25,7 млрд, что на 19% ниже объемов аналогичного экспорта в 2021 году. Прямые потери затронули около 20 ключевых российских отраслей, включая металлургию. При этом доля доходов от экспорта черных металлов, стальных полуфабрикатов, проката и труб в этом сегменте экспорта последние годы достигала 10–12%.

По мнению временно исполняющего обязанности главы Федеральной таможенной службы (ФТС) России Руслана Давыдова, в 2023 году западные антироссийские санкции не слишком сказались на объеме экспорта из РФ, за исключением нефти и газа. В частности, показатели I квартала текущего года лучше, чем были в 2019 году, утверждал он 10 мая.

Далее появились оценки различных источников за более поздние периоды времени, которые в принципе подтверждали приведенный выше прогноз. В частности, нефтяной экспорт в первом полугодии по выручке снизился примерно в 1,5 раза. А по оценке Минфина, в целом нефтегазовые доходы за этот период снизились на 47%, до 3,38 трлн руб. ($36,5 млрд по курсу Центробанка).

На момент написания данной статьи аналогичный анализ в отношении металлургической отрасли носил отрывочный характер, основанный, как правило, на заявлениях топ-менеджеров применительно к ситуациям, сложившимся на том или ином конкретном металлургическом предприятии.

Поэтому постараемся подвести итоги первого полугодия 2023 года в части, касающейся экспорта из России основных видов продукции, так или иначе связанной с металлургией.

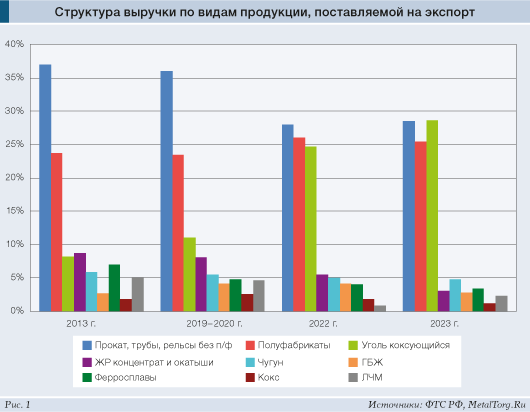

Некоторое представление об изменениях структуры выручки от экспорта за последние годы дает рис. 1.

Как следует из представленной диаграммы, до 2023 года наиболее существенный вклад (32–37%) в этот показатель вносили доходы от экспорта стального проката и труб. На втором месте – стальные полуфабрикаты (23–25%), на третьем – коксующийся уголь (8–22%). Доля коксующегося угля росла вместе с увеличением отгрузок: в 2022 году объем поставок вырос до 44,1 млн т против 31,9 млн т годом ранее. А за первую половину 2023 года тоннаж вывозимого угля достиг уже 24,2 млн т. Поставки проката, напротив, сокращались, опустившись в 2022 году ниже 13 млн т, и продолжают падать в 2023 году. Более-менее стабильные результаты показывает экспорт полуфабрикатов, сохраняющийся на уровне 14–16 млн т в год.

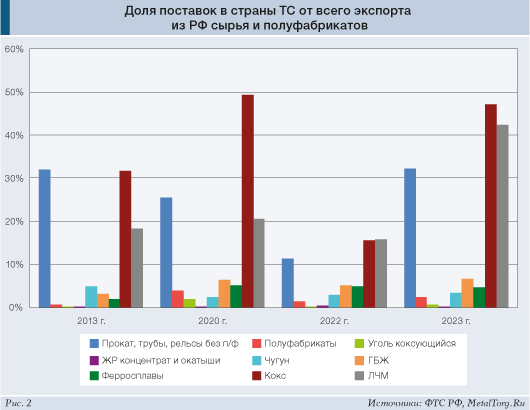

Отдельно следует отметить, что при растущей важности для российских экспортеров поставок в страны Таможенного союза ЕАЭС, доля продаж нашим ближайшим соседям в 2022–2023 годах выросла лишь у металлолома, совокупная стоимость при этом снизилась по сравнению с 2021 годом на четверть. Доля поставок проката выросла с 26% в 2020 году до 34% в первой половине текущего года, но не сильно опередила аналогичный показатель десятилетней давности (см. рис. 2).

Основные итоговые показатели экспорта в текущем году сведены в таблицу 1. Информация по торговле со странами Таможенного союза достаточно сильно отстает, поэтому здесь и далее эти поставки учтены в объеме первых четырех месяцев текущего и, соответственно, прошлого года.

Совокупная выручка за первое полугодие достигла отметки $14,28 млрд, что на 29% ниже уровня прошлого года. Объемы поставок при этом снизились на 54%, до 47 млн т.

Теперь разберем особенности поставок различных видов продукции более подробно.

Коксующийся уголь

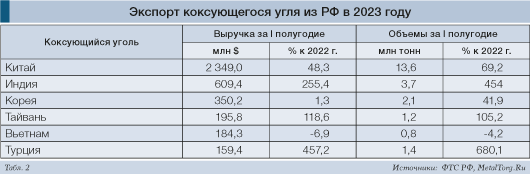

Как следует из таблицы, среди основных видов продукции незначительная, но все же положительная динамика экспорта имела место только для российского коксующегося угля. Притом что объемы поставок выросли весьма заметно (+24%).

Основным направлением экспорта выступал Китай, далее, с большим отставанием, – Индия (табл. 2).

В результате из-за падения средних цен экспорта на 19% общая сумма реализации выросла только на 4,5%, хотя объемы поставок возросли почти на 20%.

Например, для Китая цены за год снизились на 12%, для Индии – на 38%. Для Тайваня стоимость продукции, наоборот, возросла на 7%. Обращают на себя внимание поставки в «неподсанкционную» Турцию, покупавшую российское сырье по рекордно низким ценам – чуть выше $110 за т (-28% за год). Справедливости ради надо заметить, что в целом это отражает общемировой тренд: коксующийся уголь на условиях FOB Австралия в первой половине текущего года продавался на 38% дешевле, чем в январе–июне 2022 года, цены китайского импорта (CFR Китай) снизились на 27%.

Доля стран ЕС в российском экспорте коксующегося угля в прошлом году составляла около 8%, в текущем году поставки для них полностью отсутствовали. Объемы поставок в страны Таможенного союза также были незначительны (менее 0,5%).

Продукция в основном была произведена Михайловским, Ковдорским, Быстринским, Кимкано-Сутаринским ГОКами, а также АО «Карельский окатыш».

Стальной прокат и трубы

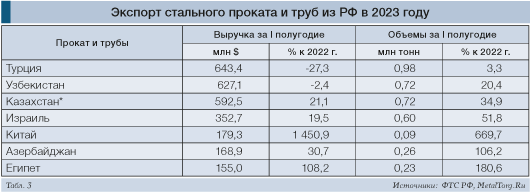

Итоги полугодия по экспорту стальной продукции (прокат и трубы), приведенные в табл. 1, требуют дополнительных комментариев из-за того, что не содержат полные данные по поставкам в страны ТС ввиду отсутствия отчетности за май и июнь.

Отметим, что за 4 месяца 2022 года доля поставок этой продукции в страны ТС по отношению к итогам первого полугодия составляла около 16% как по объемам, так и по выручке. В этом году за 4 месяца наблюдался рост выручки на 16% при увеличении поставок на 12%.

С другой стороны, начиная с прошлого года поставки в страны ЕС сократились более заметно, почти в 60 раз – как по выручке, так и по объемам.

Основными направлениями поставок теперь являются Турция и Узбекистан. При этом, как следует из табл. 3 для всех стран, кроме Китая, наблюдается значительное снижение цен (от 20 до 35%). Помимо общемирового тренда на удешевление стальной продукции (до 20% по сравнению с аналогичным периодом прошлого года) дополнительное давление на цены оказывают необходимость компенсации роста транспортных затрат и, естественно, «премия за риск» при работе с Россией.

Рост цен на китайском направлении в основном связан с изменением марочного состава реализуемой продукции, в частности в пользу электросталей.

Продукция в основном произведена и поставляется такими предприятиями, как НЛМК, «Северсталь», Абинский ЭМЗ, ММК, «Евраз ЗСМК».

Стальные полуфабрикаты

Примерно четверть всех доходов от экспорта продукции, связанной с черной металлургией, в последние годы (рис. 1) приходится на стальные слябы и заготовку. В структуре поставок данной группы 65% как по объемам, так и по выручке приходится на слябы.

В первом полугодии наблюдался значительный спад поставок полуфабрикатов: на 21% – по объемам и на 35% – по выручке. Доля стран ТС среди покупателей не превышает 4%. В основном ближайшие соседи проявляют интерес к квадратной заготовке.

Главные направления поставок слябов представлены в табл. 4.

Турция занимает первое место по потреблению российских полуфабрикатов. Как и в случае стального проката, рост поставок сопровождается снижением цен на продукцию: средние цены за полугодие на слябы снизились на 14% в годовом выражении, а на заготовку – на 19%. Поставки в эту страну осуществляют в основном производители полуфабрикатов: НЛМК, «Евраз ЗСМК», «Евраз НТМК», ОЭМК, АЭМЗ и др.

Другим значительным потребителем полуфабрикатов и, в частности, слябов пока остаются компании бизнес-дивизиона «НЛМК Европа», размещенные в Бельгии, Дании, Франции и Италии. В этом году объемы поставок для них составили 1,34 млн т на сумму $760 млн. Для основной массы поставок наблюдается снижение средних цен (-16%), и только для Италии они немного выросли (+4,5%). В итоге выручка от экспорта данного вида продукции упала на 25% при снижении объемов поставок на 13%.

НЛМК поневоле имеет заметный опыт в диверсификации поставок своих слябов. Крупнейшим получателем его слябов остается Мексика, несмотря на значительное сокращение поставок в эту страну. Прямые отгрузки на заводы в США из-за введения импортной 25%-й пошлины «имени Трампа» стали невыгодными, и Американский дивизион НЛМК перешел с российских на слябы из беспошлинных стран – Бразилии, Мексики и Канады. Спор с Минторгом США длился довольно долго, местные компании утверждали, что пошлины отменять нельзя, а все потребности они готовы удовлетворить своими силами, НЛМК – что в США нет производителей слябов нужной размерности. В ноябре 2020 года было достигнуто мировое соглашение, по которому пошлины сохраняются, но власти возмещают НЛМК значительную часть уплаченных тарифов. А сейчас надежд на восстановление торговли с США и вовсе нет, поэтому рост поставок на Ближний Восток закономерен.

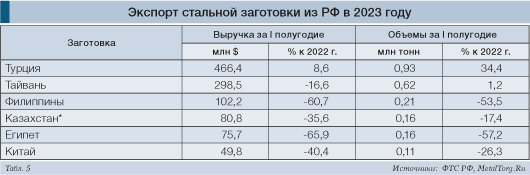

Похоже, что использование подобного опыта диверсификации поставок очень многим пригодится в ближайшем будущем. Правда, список подходящих стран для наших стальных заготовок крайне короток и фактически ограничен все той же Турцией, которая быстро наращивает объемы закупок – более чем на треть по итогам первой половины текущего года (табл. 5).

На втором месте по импорту российской заготовки после Турции последние годы стабильно располагается Тайвань. Этот год также не стал исключением. Физические объемы поставок выросли ненамного, но выручка упала заметно из-за снижения средних цен на 18%. Основным поставщиком продукции в эту страну является «Евраз ЗСМК».

Крупнейшими экспортерами стальной заготовки из России являются «Евраз ЗСМК» и ОЭМК.

Железорудный концентрат и окатыши

Примерно 5% от экспортной выручки металлургической продукции в 2022 году составляла доля железорудного концентрата и окатышей. В этом году объемы экспорта снизились в 2 раза, а выручка – почти в 3 раза. При этом если доля стран ТС последние годы недотягивала даже до уровня 0,5%, то доля стран ЕС в 2022 году выросла на 7 процентных пунктов, до 38%, а в текущем году упала до 10%.

Основным потребителем в текущем году (85% от всей выручки этой продукции) стал Китай, поставки в который выросли на 42%, а выручка – на 18% за счет повышения средней цены поставок на 17%. Почти в 7 раз снизилась выручка от экспорта в Турцию, что привело к сокращению ее доли до 5%. Выручка от экспорта в Германию упала в 4,5 раза, что привело к снижению ее доли до 4%.

Продукция в основном произведена и отгружена Ковдорским, Кимкано-Сутаринским, Лебединским, Михайловским и Быстринским ГОКами.

Чугун

Около 4,5% от общей выручки в 2022 году составляла доля экспорта чугуна. В этом году объемы экспорта снизились на 18%, а выручка – на 36%. Доля стран ТС последние годы недотягивала даже до уровня в 3%. А доля стран ЕС, выросшая в 2022 году на 13 процентных пунктов (до 28%), в текущем году увеличилась до 40%. Очевидной причиной этого стало полное прекращение экспорта в США, на которые ранее приходилось около четверти всех внешнеторговых операций с российским чугуном.

Основным потребителем в текущем году (34% от всей выручки этой продукции) стала Турция, поставки в которую выросли в 1,4 раза, а выручка – снизилась на 4%. При этом снижение средней цены поставок составило почти 30%.

Порядка 28% составила доля Италии, поставки в которую выросли в 1,7 раза на фоне увеличения выручки на 29%. Однако средние цены поставок снизились почти на 25%.

На третьем месте – Китай (доля – 10,5%), поставки в который сократились на 9%, а выручка – на 24%. Средние цены упали на 16%.

Ключевыми экспортерами этой продукции являлись ЧерМК «Северсталь», «Тулачермет», «Уральская сталь», «Евраз НТМК».

Ферросплавы

Немного менее 4% от выручки в 2022 году составляла доля экспорта ферросплавов. В этом году объемы экспорта снизились на 19%, а выручка – на 36%.

При этом, если доля стран ТС последние годы держалась на уровне 5%, то доля стран ЕС, выросшая в 2022 году на 29 процентных пунктов (до 58%), в текущем году практически не изменилась.

Причиной этого стало резкое сокращение в 2022 году поставок в Южную Корею (2,3 раза), Японию (1,8 раза), Турцию (2,8 раза) и на Тайвань (2,7 раза).

С другой стороны, в наличии двукратный рост у традиционно прибыльного «перевалочного» направления – в Нидерланды. На их долю в этом году пришлась половина продаж российских ферросплавов в денежном выражении, хотя тоннаж поставок сократился на 13%, а выручка – на 22%. Снижение средней цены поставок составило почти 10%.

Примерно 13% отгрузок – это доля Южной Кореи, поставки в которую выросли в 1,6 раза, а выручка – упала на 18%. При этом снижение средней цены поставок – почти 50%.

Около 11% составила доля Японии, поставки в которую упали в 1,7 раза, выручка – в 2,6 раза, цены отгрузок – почти на 38%.

Экспорт ферросплавов из РФ характеризуется весьма широким спектром продукции, востребованным в металлургии, поэтому его осуществляют практически все российские ферросплавные предприятия, но в лидерах – Тихвинский ферросплавный завод и «Кузнецкие ферросплавы».

ПВЖ

На уровне 4% находилась доля выручки в 2022 году от экспорта ПВЖ (прямовосстановленное железо – металлизированные окатыши (DRI) или горячебрикетированное железо (HBI)). В этом году объемы экспорта снизились на 14%, а выручка – на 41%.

При этом если доля стран ТС в последние годы держалась на уровне 5–6%, то доля стран ЕС, выросшая в 2022 году на 12 процентных пунктов (до 42%) в текущем году достигла уже 48%. Причиной этого стало резкое сокращение в 2022 году поставок в Китай (2 раза), продолжившееся в этом году еще более значительно. В результате соответствующая доля Китая по выручке упала с 30 до 5%. Следует отметить спад поставок в 2022 году и в Белоруссию (1,5 раза).

Основным потребителем в текущем году (29% от всей выручки этой продукции) стала Италия, поставки в которую выросли в 3 раза по объемам и в 2 раза – по выручке. На 2-м месте – Польша (рост в 8 раз по тоннажу и в 6 раз – по выручке), доля которой составила 19%. Добавим, что снижение средней цены поставок для этих стран составило почти 30%.На 3-м месте – Индия (доля 16%), поставки в которую начались только в этом году.

Производителем продукции являлся Лебединский ГОК.

Кокс

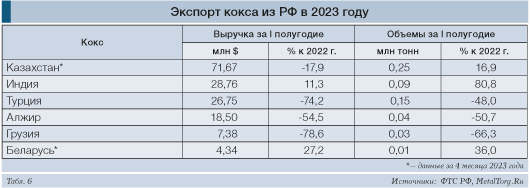

Еще одним важным видом продукции, поставляемым на экспорт из России, является металлургический кокс. Хотя в последние годы доля этой продукции в общей стоимости металлургического экспорта не превышала 2,5%.

В текущем году объемы экспорта и выручка снизились кратно.

Отличительной особенностью структуры экспорта этой продукции является то, что последние годы приблизительно половина поставок осуществлялась нашим соседям в страны Таможенного союза.

Начиная с 2021 года динамика экспорта в страны, не входящие в ТС, существенно изменилась:

– доля стран ЕС в 2022 году выросла на 7 процентных пункта, до 17%, но в текущем году упала до нуля;

– в 2022 году произошло более чем двукратное сокращение поставок на Украину, в Индию, а также в Китай, объемы поставок в который в текущем году упали еще в 3 раза.

В 2022 году доля стран ТС по выручке составляла около 41%, а в первой половине 2023 года она выросла до 47%. По объемам поставок соотношение составляет 38 и 44% соответственно. Основной потребитель кокса из РФ среди стран ТС – Казахстан. Поставки в эту страну выросли на 17%, а выручка – упала почти на столько же по причине снижения средней цены на 29% (см. табл. 6).

На втором месте останется Индия, для которой наблюдается рост показателей как по объемам, так и по выручке. Снижение средних цен для этой страны составило 38%, что отражает общемировое падение цен на кокс. Далее следует Турция, экспорт в которую значительно сократился по всем показателям. Средние цены для этой страны снизились на 50%, что связано как с компенсацией роста транспортных расходов, так и со значительным повышением доли поставок коксовой мелочи.

Лом и отходы черных металлов

Начиная с 2019 года правительство России неоднократно ужесточало условия вывоза лома и отходов черных металлов. Чтобы снизить объем экспорта, вводили повышенные таможенные пошлины, устанавливали квоты, а также использовали смешанные механизмы. Регулярные изменения правил объяснялись растущим спросом на металлолом как внутри страны, так и за ее пределами. Российские металлурги конкурировали с Турцией, Южной Кореей и странами ЕС.

В результате годовые объемы экспорта лома за пределы стран Таможенного союза к 2023 году сократились с 5,45 млн до 1,15 млн т, а доля выручки во всем экспорте продукции для металлургии опустилась до уровня 2,5%.

По выручке доля стран ЕС, находившаяся в 2022 году на уровне 14,4%, в текущем году упала почти втрое.

Практически такую же долю (14,7%) по выручке получили российские экспортеры в 2022 году от поставок в Южную Корею. Однако в текущем году объем поставок вырос по отношению к уровню прошлого года на 24% – в итоге выручка снизилась всего на 6%, до $75 млн.

Еще в 2020 году 65% выручки приносил экспорт этого вида сырья в Турцию. В 2022 году наблюдалось падение объемов поставок в 20 раз на фоне разрыва экономических и транспортных связей в Черноморском бассейне. Выручка, однако, сократилась лишь в 7 раз, что было связано с повышением в структуре поставок доли лома и отходов коррозионно-стойких сталей. В итоге доля продаж в Турцию в общем объеме экспорта черного лома за год упала с 37 до 16%.

Однако в текущем году поставки начали приходить в норму, выросли почти вдвое по объемам и на треть – по выручке, до $93 млн. В апреле 2023 года Турция закупила более 100 тыс. т российского лома, в июне – более 80 тыс. т. Общий показатель II квартала 2023 года, конечно, все еще вдвое ниже аналогичного периода 2021 года, но также – вдвое лучше прошлогоднего.

Дополнительно наблюдается резкий рост экспорта в Белоруссию, ныне основного потребителя этого вида российского сырья. Так, за предыдущие 4 года доля продаж лома нашему соседу в деньгах поднялась с 25 до 52%. В текущем году только по итогам 4 месяцев наблюдался рост поставок почти в 4 раза по объемам и в 2 раза – по выручке, до $137 млн. Отгрузки сырья в эту страну из России проходят в основном через Торговый дом БМЗ.

Добавим, что средние цены на поставки для обозначенных направлений снизились за год не менее чем на 30%.

Выводы

Таким образом, по итогам работы наших металлургов на внешне-экономическом направлении можно отметить, что:

1) доля стран ЕС в металлургическом экспорте по выручке за год сократилась с 20% до 11%. Российская продукция поступает европейцам в виде стальных слябов, ферросплавов, чугуна и ПВЖ;

2) доля стран Таможенного союза по выручке выросла примерно на 2%, до 11%. Российская продукция представлена в основном стальной заготовкой, ПВЖ, коксом, а также ломом и отходами черных металлов;

3) доля прочих стран, и в первую очередь стран Азии и Ближнего Востока, по выручке выросла с 71 до 77%. В регионы отгружаются практически все виды металлургического сырья и стальной продукции;

4) для подавляющего большинства направлений поставок и видов экспортной продукции характерно значительное снижение средних отпускных цен – как по причине следования общемировому тренду, так и в качестве меры компенсации растущих затрат на фрахт и страховку;

5) за исключением коксующегося угля и лома черных металлов, наблюдается значительное снижение выручки от экспорта основных видов металлургического сырья, стальных полуфабрикатов и готовой продукции.

В целом выручка от экспорта различной продукции горно-металлургического комплекса РФ по отношению к уровню прошлого года упала на 32%, что свидетельствует о недостаточности предпринятых мер по диверсификации направлений поставок и об острой необходимости поддержки внутрироссийского спроса. А это невозможно без общего роста экономики, с которым пока нет определенности – прогнозы предсказывают для 2023 года как сокращение на 0,9–1,5% (Еврокомиссия, ОЭСР), так и рост на 0,5–2% (ЦБ РФ, Минэкономразвития РФ, МВФ). В отношении следующего года прогнозы более позитивные, но величина роста все одно колеблется в интервале 1–2%. Так что нашим металлургам придется выкручиваться самостоятельно. Впрочем, как и всегда. |