Полные итоги полугодия. Тенденции III квартала

В первой половине 2020 года мировой черной металлургии не удалось избежать влияния пандемии коронавируса (COVID-19).

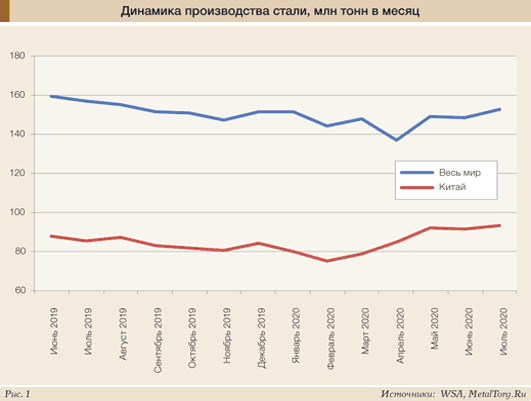

На отрасли сказалось как снижение спроса на металл у потребителей, так и проблемы с собственным персоналом. Для мирового производства стали наибольший спад объемов (-13,1% в годовом сравнении) пришелся на апрель (рис. 1).

У страны – источника эпидемии, Китая, минимум производства пришелся еще на февраль. Металлургия других регионов отреагировала на «импорт» COVID-19 заметно позднее. А некоторые страны, например Германия, не могли остановить снижение выпуска стали вплоть до июля.

Реакция разных стран в части снижения предложения и спроса на сталь по итогам полугодия также оказалась весьма различной. В ведущей десятке мировых производителей (табл. 1) выделяется все тот же Китай, очень быстро преодолевший все проблемы и в итоге несколько нарастивший производство стали по итогам полугодия (+2,2%). Более того, Китай в этот период снизил экспорт и увеличил импорт стальной продукции, т.е. вышел на заметный (около 3%) рост ее внутреннего потребления. Еще больший плюс показателей черной металлургии за полугодие продемонстрировала статистика Ирана.

Наибольшие потери производства за полугодие среди ведущих металлургических стран получила Индия (-24,2%). Весьма ощутимые (в интервале 15-20%) – черная металлургия Японии, США, Германии и Бразилии. Схожий спад пережила эта отрасль в большинстве стран Евросоюза, Мексике и Канаде. И почти рекордный провал – у черной металлургии ЮАР (-49,4%) и Аргентины (-36,6%).

Такие показатели сложно назвать неожиданными. На пике проблем полностью приостанавливалось производство ряда металлургических заводов, гасились многие доменные печи и т.п. Причем долговременные последствия кризиса для многих стран не вполне ясны. К примеру, для Индии, где эпидемия COVID-19 быстро разрастается до сих пор.

Глобальность проблем черной металлургии хорошо иллюстрирует положение дел у крупнейших транснациональных компаний, например ArcelorMittal, имеющей производство в 20 странах различных регионов мира. Ее выпуск стали в минувшем полугодии сократился на 25,7%, до 35,5 млн т, а в II квартале – на 39,5%, до 14,4 млн т.

«Первые шесть месяцев года, и особенно II квартал, были одним из самых трудных периодов в истории компании, когда спрос на сталь значительно упал в результате пандемии COVID-19», – сообщил председатель совета директоров и гендиректор ArcelorMittal Лакшми Миттал.

Предприятия компании не обошлись без тысячных сокращений персонала, особенно заметных в США, ЮАР и Италии.

Конкурент, обогнавший ArcelorMittal по объемам производства, – китайская Baowu Steel Group – по итогам I квартала показал лишь 5%-й спад выпуска стали. Причем сообщала о полной компенсации этих потерь в II квартале. А с приобретением новых активов компания уверена в росте производства и его высокой рентабельности по итогам года. Отметим, что нет никаких сообщений о заметном сокращении персонала на основных китайских сталелитейных предприятиях.

Но китайская ситуация – то самое исключение, которое лишь подчеркивает негатив в ситуации общемировой. Без учета Китая мировой выпуск стали за первое полугодие сократился на 14,1%. Особенно на металлургических комбинатах, поставляющих продукцию для автопрома и другого транспортного машиностроения.

При этом очевидно, что российская динамика металлургического производства (со спадом на 2,9% по данным WSA) оказалась заметно лучше среднемировых показателей. Согласно публикациям нашего Росстата, цифры еще лучше: в первом полугодии 2020 года металлургические предприятия РФ произвели 25,6 млн т чугуна – на 1,4% меньше, чем годом ранее. Выпуск готового стального проката за 6 месяцев увеличился в годовом исчислении на 0,2%, до 30,8 млн т. Однако производство на трубных предприятиях РФ снизилось на 1,2%, до 6,1 млн т труб.

Анализ базы данных Росстата позволяет извлечь и общепринятую в мире статистику по выпуску стали. Ее производство в РФ за полугодие снизилось на 2% в годовом сравнении, до 36,19 млн т, причем основной спад (-6%) пришелся на II квартал. По готовому стальному прокату спад производства II квартала был еще заметнее и составил 8,04% в годовом сравнении.

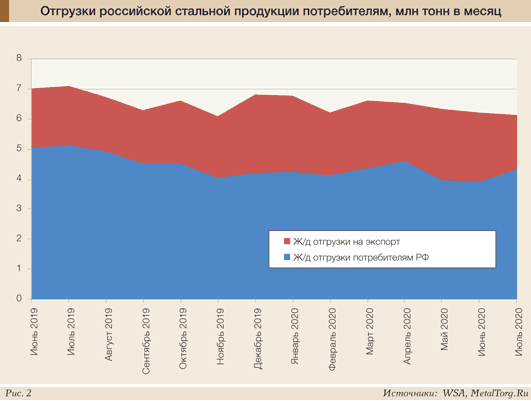

Статистика ж/д отгрузок потребителям, которая охватывает около 90% российской стальной продукции, менее оптимистична, чем цифры Росстата. За полугодие общий спад этих поставок составил 5,3% в годовом сравнении, до 38,6 млн т, а спад отгрузок российским потребителям – 13,7%, до 20,97 млн т (рис. 2). Отечественную металлургию неожиданно выручил выросший стальной экспорт, о котором мы подробнее поговорим позже.

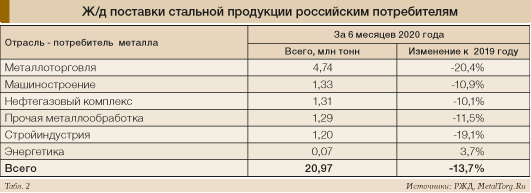

В части динамики российского спроса на сталь снова обратимся к статистике ж/д отгрузок в адрес 1500 крупнейших потребителей (табл. 2).

Чуть выросло потребление черных металлов на предприятиях энергетики РФ, где производство практически стабильно, а цены неуклонно растут. Но объемы эти остаются весьма незначительными.

Большинство других отраслей – основных потребителей российских металлов – за первое полугодие показало дружный спад стального спроса на 10-20%. Особенно внушительный – в стройиндустрии и обслуживающей ее металлоторговле. Спад ввода жилья в РФ за полугодие составил 11,4%, но он еще заметнее на металлоемких, начальных этапах строительства.

В машиностроении наиболее негативный «вклад» в спад спроса на металл внес российский автопром. По данным Росстата, за первую половину 2020 года в России было выпущено лишь 510 тыс. легковых автомобилей – на 34,9% меньше, чем за аналогичный период прошлого года. Также просело (-21,8%) и производство грузовой автотехники. Поэтому рост экспорта российской стали в январе и марте, а далее в мае, очень кстати сгладил проблемы металлургов со сбытом продукции в период пандемии.

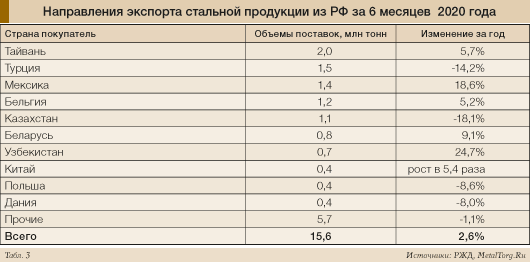

Статистика ФТС за полугодие показала рост экспорта на 2,6% в годовом сравнении, до доли в 44,5%, к общим отгрузкам российской стальной продукции. Среди стран – ее потребителей на первом месте закрепился Тайвань. Заметно выросли наши поставки в Мексику, и особенно – в Китай (табл. 3).

Однако основу нашего экспорта составляет сравнительно низкопередельная продукция – стальные полуфабрикаты. В целом за 6 месяцев их поставки составили 7,69 млн т, что на 1,2% выше уровня прошлого года. Основными покупателями стали Тайвань (с сокращением импорта на 17,8%), Мексика (+50%) и Бельгия. Турция – четвертый покупатель – нарастила этот импорт почти вдвое (до уровня около 0,5 млн т) и еще заметнее увеличила ввоз российского чугуна (в 4,4 раза, до 0,56 млн т).

В целом экспорт чугуна из РФ за полугодие снизился на 28%, но составил заметные 1,74 млн т. Помимо Турции его основными покупателями остались США (0,47 млн т) и Италия (0,27 млн т).

В части продукции высокого передела РФ удалось увеличить на 5,5%, до 4,05 млн т, экспорт плоского стального проката. Преимущественно – горячеката ...

...

...

Извините!

Доступ к полному тексту настоящего материала

имеют только подписчики.

|

С 01.02.2004 тестовый доступ для зарегистрированных пользователей прекращен.

Оформить подписку Внимание!!! Копирование, перепечатка или распространение иным образом материалов, размещенных в разделах "Аналитика" сайта MetalTorg.Ru, возможна только с письменного разрешения редакции © |