Судовой металл: фейки, реалии и планы

Современное судостроение является одной из наиболее металлоёмких индустрий мира. К примеру, в Южной Корее эта мощная отрасль потребляет до пятой части стального металлопроката, выпускаемого в стране. Мировой лидер – чёрная металлургия Китая – также стремительно разворачивается к национальному судостроению. В этих двух странах поставки стали для строительства и ремонта судов, платформ и портовых сооружений уже давно превысили 5 млн т в год. Они порой оттесняют на третью роль мощнейшее судостроение Японии и тем более – традиционные «западные страны» (табл. 1).

Перед более детальным анализом показателей судостроения попробуем уточнить весьма запутанную отраслевую терминологию. Приведенный в табл. 1 тоннаж – Gross registered tonnage, GRT или gross tonnage (GT), как и новомодный «компенсированный валовый регистровый тоннаж» (CGT, учитывающий трудоёмкость постройки судна), к тоннам имеет весьма своеобразное отношение. Их «тонна» ведёт свою историю из раннего английского Средневековья и опиралась на обычный размер ёмкости с импортным вином для целей налогообложения.

Ближайшая аналогия – измерение объёма нефти в баррелях до настоящего времени. Позднее эта древняя расчётная единица была закреплена как 100 британских кубических футов (2,83 кубометра) и относится исключительно к объёму грузовых и прочих помещений судна. Все эти «тоннажи» много меньше водоизмещения судна.

Другой известный термин «дедвейт» (DWT) – это разница между водоизмещением пустого и загруженного (включая топливо и т.п.) судна, т.е. фактическая грузоподъёмность. Но масса построенного корабля, т.е. количество его конструкционных материалов, включая сталь, с этими понятиями связана относительно и весьма нестабильно.

Для крупнейших танкеров, балкеров и схожих судов их масса сравнительно невелика при огромных показателях водоизмещения, GRT, CGT, GT и дедвейта, т.е. грузоподъёмности. Фактически это пустые плавучие коробки. К примеру, крупнейший в мире танкер, построенный в 1976 году и носивший разные названия (Knock Nevis, Jahre Viking, Happy Giant и Seawise Giant), имел длину более 450 м и общий объём 0,8 млн кубометров. При этом его водоизмещение в полной загрузке составляло 657 тыс. т, дедвейт DWT – 565 тыс. т, тоннаж GT (GRT) – 261 тыс. т. А масса, близкая к водоизмещению пустого судна, была равна всего лишь около 83 тыс. т – в 8 раз меньше полного водоизмещения.

Поэтому металлоёмкость современного грузового судостроения, показатели которого приведены выше в GRT, как правило, в несколько раз ниже дедвейта и регистрового тоннажа. Но она резко растёт в отраслях, где велика доля военных заказов, ледокольного флота, нефтегазовых платформ и т.п. специализированных судов, слабо предназначенных для грузоперевозок. Так что приведенные статистикой ООН показатели США, стран ЕС и России (табл. 1), с учётом заметного военного судостроения в этих странах, сопровождаются заметно более высоким потреблением металла в этой отрасли по сравнению с другими регионами.

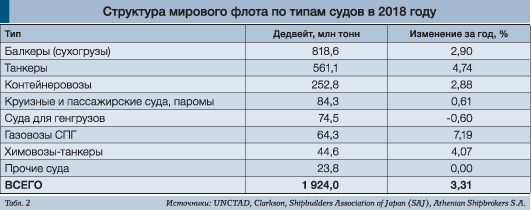

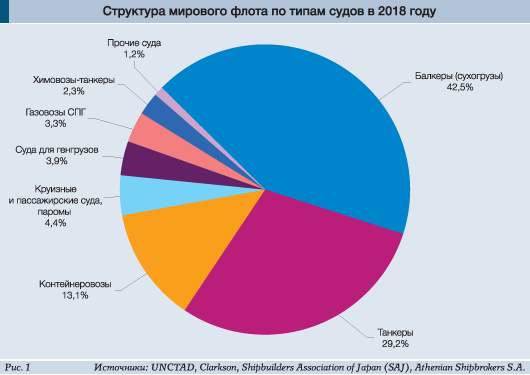

Тем не менее доля гражданского судостроения в мире последние десятилетия остаётся доминирующей и составляет более 98% всех заказов отрасли. А сложившаяся структура спроса на различные типы судов в мировом флоте и его динамика приведены в табл. 2 и на рис. 1.

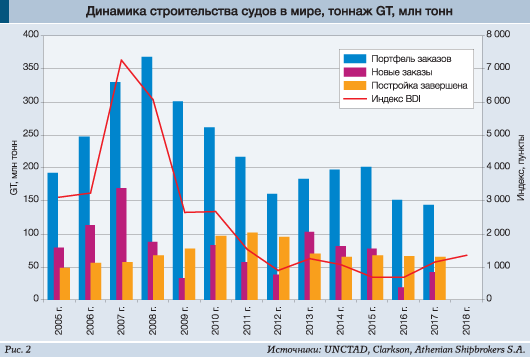

Отметим особо, что динамика развития мирового судостроения в последние десятилетия была и остаётся крайне нестабильной. В частности, взлёт спроса на морские перевозки в 2007–2008 годах привёл к подъёму их стоимости на порядок по индексу BDI (Baltic Dry Index) до рекордных значений в октябре 2007 года и далее – в мае 2008 г. Что, естественно, резко повысило мировой спрос на новые морские суда (рис. 2).

Но этот подъём мирового судостроения, которое достигло пика заказов в кризисном 2008 году, а далее – пика сдачи судов заказчикам через три года – оказался крайне кратковременным. Обвал цен на перевозку (снижение индекса BDI на порядок) вызвал лавину отмены заказов на постройку судов. Специалисты говорят, что за дальнейшие несколько лет мировое судостроение потеряло по причине нерентабельности две трети верфей. В итоге отрасль провалилась в 2016 году на минимум – до объемов производства десятилетней давности. В 2017–2018 годах наметилась только некоторая стабилизация показателей.

По данным авторитетного Clarkson Research Services Ltd, итоги 2018 года в мировом судостроении выглядят противоречиво. В части заказов ответ зависит от того, какую единицу измерений вы используете. Заказы по дедвейту (DWT) упали на 14%, до 77 млн т, а по тоннажу (CGT) выросли на 2%, что отражает увеличение заказов на крупные суда. Clarkson сообщает, что в стоимостном выражении в 2018 году было размещено заказов на $64,7 млрд (в 2017 году – $69,2 млрд, в 2016-м – $36,7 млрд). По информации Sudostroenie.info, в 2018 году в мире было заказано 1467 судов, что превышает показатель предыдущего года на 2%. А текущий глобальный портфель заказов на суда в мире незначительно сократился – до 208 млн DWT, но обеспечивает отрасли работу на 2,6 года.

Есть мнение, что по заказам произошёл рост доли Южной Кореи, Японии и стран ЕС, но некоторый спад у Китая. Преимущественно – за счёт снижения спроса на балкеры, но расширения объёма заказов на танкеры СПГ, контейнеровозы и круизные суда. Однако споры, кто выиграл или проиграл, продолжаются. Поскольку помимо чехарды в возможных единицах измерения идёт немалая игра в разных методиках учёта количества судов за счёт малого судостроения, государственных, военных заказов и т.д.

По данным Clarkson, объём производства готовых судов на верфях мира снизился на 10% в течение 2018 года, до 30,2 млн т CGT. И ещё заметнее (-18%, до 79,7 млн т) было снижение производства судов по показателю DWT. Среди ведущих стран лидерство по готовым судам сохранили китайские верфи с долей рынка 36% CGT, за которыми следуют Корея (25%) и Япония (25%). Причём японский выпуск по показателю дедвейта DWT неожиданно оказался выше, чем в Южной Корее. По данным на вторую половину апреля 2019 года, на судостроительных верфях мира в I квартале текущего года был размещён портфель заказов общим объёмом всего 81 млн GT – т.е. минимальный с 2004 года.

«Мировой портфель судостроительных заказов сократился до наиболее низких значений с самых ранних этапов судостроительного бума», – говорит в отчёте Джордж Уорнер из Clarkson Research. Имеется в виду судостроительный бум, начавшийся 15 лет назад и приведший к нынешнему избытку отраслевых мощностей и судов в эксплуатации. Таким образом, мировой кризис отрасли в текущем году продолжается и даже обостряется, снижая спрос судостроителей мира на стальную продукцию.

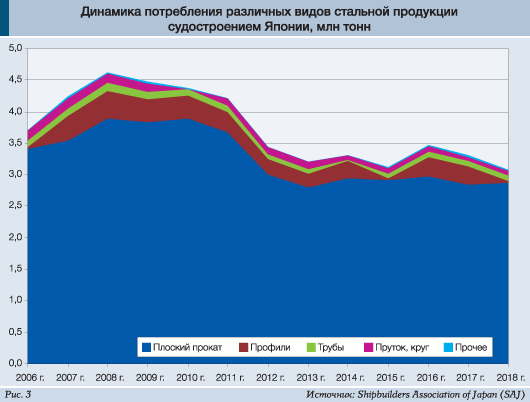

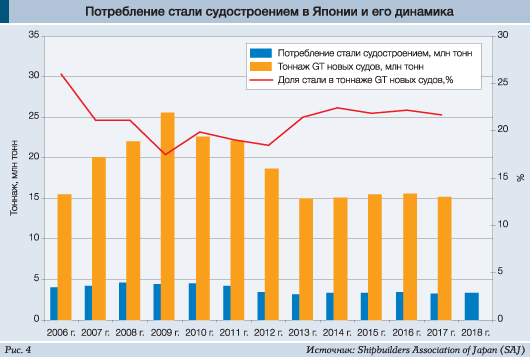

А для оценки структуры и динамики потребляемого металла полезны оценки Ассоциации судостроителей Японии за последние годы (рис. 3, 4).

В части сортамента судовой стали, потребляемой в Японии, за последнее десятилетие около 86% составляет плоский прокат (преимущественно – средний и толстый лист толщиной от 6 до 32 мм). Около 7% – специальные стальные профили и по 2–3% – стальной круг (включая пруток) и различные трубы. Доля прочей металлопродукции незначительна и не превышает 0,5%.

Тонну использованной стальной продукции судостроение Японии в среднем превращает в 14 кубических метров полезного объёма, или 4,8 т водоизмещения судов по показателю GT. Это близко к 5–6 т грузоподъёмности (DWT) и весьма высокий по мировым меркам показатель. Причина – в заметной доле строительства крупнотоннажных (вплоть до 400 тыс. GT) судов, хотя среднее значение тоннажа нового японского судна в 2018 году упало до 11,9 тыс. т GT. А наиболее крупные морские корабли с максимальной эффективностью сейчас строит Южная Корея (средний тоннаж в 2018 году – 109,4 тыс. т GT).

Но каковы современные показатели верфей России? И каковы перспективы спроса на металл со стороны отечественного судостроения?

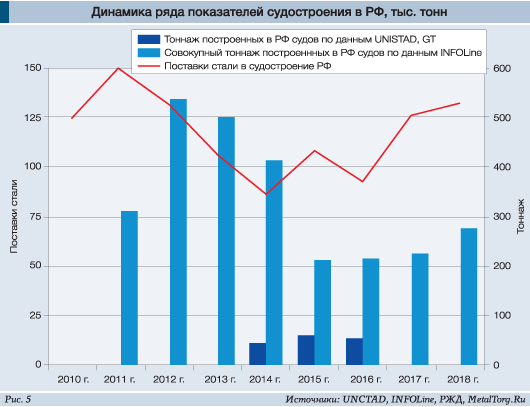

Для начала обратимся к статистике отгрузок стальной продукции в адрес судостроительных и судоремонтных предприятий России (рис. 5) в сравнении с объёмами сдачи судов.

В среднем в последние годы поставки металла российским судостроителям колеблются в интервале 90–150 тыс. т в год, т.е. уступают в 30–40 раз показателям Японии и более чем в 50 раз – показателям Китая и Южной Кореи.

Приведенную статистику спроса судостроения РФ на металл подтверждают наши металлургические комбинаты-поставщики. Магнитогорский МК, например, отгрузив в эту отрасль за 2016 год более 72 тыс. т металлопродукции, сообщил о завоевании позиций основного поставщика судовой стали в РФ. Для этого судосталь, выпускаемая на стане 5000 ММК, была сертифицирована классификационным обществом Bureau Veritas (Франция), Российским морским регистром судоходства, Российским речным регистром, ABS (American Bureau of Shipping), Lloyd Register, норвежским классификационным обществом Det Norske Veritas и немецким классификационным обществом Germanischer Lloyd.

В том же году «Северсталь», увеличив отгрузки судостроению на 34%, до 22 тыс. т, закрепила за собой позицию второго поставщика. При этом ЧерМК сообщил об освоении выпуска новых видов проката, востребованных при изготовлении буровых платформ, ледоколов, судов ледового класса, инфраструктурных объектов, возводимых в рамках реализации арктических и шельфовых проектов.

Однако, как эффективно использована эта сталь в российском судостроении, остаётся загадкой. Практически никакой достоверной статистики по объёмам производства отрасли нет ни в публикациях Росстата, ЦНИИМФ, Федерального агентства морского и речного транспорта РФ, ни в различных докладах и программах российского правительства.

К примеру, в аналитическом отчёте Минпромторга РФ «Развитие гражданского судостроения в России – 2017 год» приведены отдельные скудные цифры. Сообщается, что за период с 2010 по 2017 год объём инвестиций в строительство гражданских судов и морской техники составил 358 млрд руб. Темпы увеличения объёмов производства судостроительных предприятий за 6 лет показали стабильный рост и в 2017 году достигли 185,2% по отношению к 2012 году. Но, отметим, оценены эти темпы в резко подешевевших рублях. Отмечается, что 15% инвестиций приходится на средства федерального бюджета, ещё 2% составили средства местных бюджетов. Таким образом, 294 млрд руб. за последние восемь лет вложили частные инвесторы – российские судоходные компании. Хотя известно, что около половины российских заказов на новые суда в эти годы размещалось за рубежом.

В этом отчёте Минпромторг сообщает, что с 2010 по 2017 год на российских верфях построено 858 судов и единиц морской техники. По мнению ИА INFOLine, за это время построено только 756 гражданских судов.

В 2018 году, по данным публикации Минпромторга, в РФ передано заказчикам 90 судов. В интервью журналу «Морской флот» директор Департамента судостроительной промышленности и морской техники Минпромторга РФ Борис Кабаков назвал другую цифру: «В 2018 году было завершено строительство 104 гражданских судов и плавсредств водоизмещением 100 т и более». По данным сайта korabel.ru, за 2018 год передано заказчикам всего лишь 27 гражданских судов.

Но аналитики INFOLine, «используя показатели компаний и собственные методики», пришли к выводу (цитируем по РБК), что в 2018 году «российскими верфями было завершено строительство 170 крупных судов и кораблей (от 20 тыс. до 150 тыс. т)», включая 30% гражданских судов. И эти оценки INFOLine (за неимением официальной статистики) широко используются и тиражируются многими аналитиками и изданиями, включая «Коммерсантъ», РБК, ВШЭ и т.д. Именно фантастические масштабы «построенных INFOLine» в 2017–2018 годах российских судов и оценки их суммарного тоннажа (см. рис. 5) послужили поводом для написания этой статьи, как проверки приведенных данных.

Наш анализ данные INFOLine не подтвердил. К примеру, в указанный INFOLine интервал тысяч тонн (GT, DWT?) в 2018 году ни один российский корабль, включая военные суда, не попал.

Единственный кандидат в эту особо крупную классификацию – атомный ледокол «Сибирь» водоизмещением 33 540 т (близким к тоннажу по GT) – был спущен на воду в Санкт-Петербурге в 2017 году. Но заказчику он до сих пор не передан, а новым сроком ввода этого ледокола недавно назван 2021 год.

Крупнейшими гражданскими кораблями РФ, переданными в 2018 году заказчику (построенными Выборгским СЗ для компании «Газпром нефть»), стали два ледокольных судна обеспечения проекта Aker ARC 130 A (IBSV01) – «Александр Санников» и «Андрей Вилькицкий». Они построены за 2,5 года с основной закупкой металла в 2016 году. Тоннаж GT этих ледоколов – 11 295 т, дедвейт DWT – до 4581 т.

Другими металлоёмкими проектами российского гражданского судостроения, полностью завершёнными в 2018 году, стали:

– два танкера проекта RST27M типа «река-море», Balt Flot 19–20 завода «Красное Сормово» (GT – 5089 т, DWT – 7902 т);

– сухогрузы серии RSD59, 5 шт. – «Красное Сормово» и 1 шт. – Невский ССЗ (GT – около 5000 т, DWT – 7535 т);

– нефтеналивные баржи «Белмакс 1–7» проекта ROB20, 7 шт. – Окская судоверфь (GT – около 4000 т, DWT – 6013 т);

– судно-снабженец «Иван Сидоренко» проекта 22420 Амурского СЗ (GT – около 4000 т, DWT – 4415 т);

– танкер RN Sakhalin проекта 00211 Центра судоремонта «Дальзавод» (GT – 2819 т, DWT – 3100 т).

Крупнейшими военными кораблями, переданными в ВМФ РФ в 2018 году, стали:

– фрегат «Адмирал Горшков» (водоизмещением 5400 т);

– БДК «Иван Грен» (водоизмещением 5000 т);

– корвет «Громкий» (водоизмещением 2220 т).

Дальнейшее перечисление малых судов займёт много места, но статистику INFOLine ничем не подтвердит как по числу гражданских, так и военных судов. Даже если вычеркнуть в публикациях слово «крупных» и начать считать число кораблей от маломерных речных судов (с водоизмещением, например, от 20 т).

Ближе всего наши цифры оказались к публикации «Судостроение России. Основные результаты 2018 года» на официальном сайте http://marine.gov.ru/publication/smi/4146/ от Морской коллегии при правительстве РФ. По её данным, в 2018 году судостроительные заводы России передали заказчикам 44 корабля и судна, в том числе 19 – для обеспечения нужд ВМФ и ФСБ России.

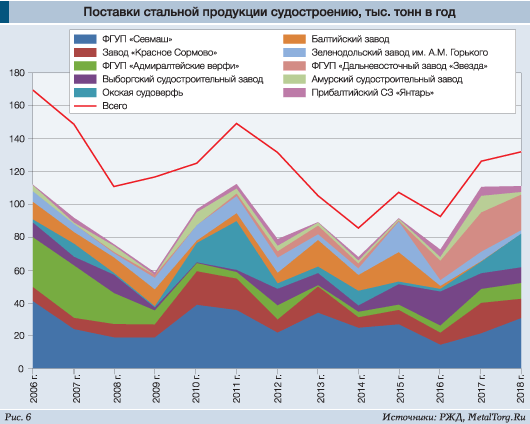

Схожая картина по тоннажу построенных российских судов, где наши оценки (по GT) вдвое-втрое ниже данных INFOLine, особенно – в период 2012–2014 годов. Поставки стальной продукции в отрасль, большая часть которых попадает под статистику РЖД, говорят о ней много больше, чем подобная аналитика. Мы ведём ежемесячный мониторинг этих поставок с 2006 года и считаем, что он отлично характеризует не только состояние отрасли в целом, но и реальную работоспособность её основных предприятий (рис. 6).

Очевидно, что с 2006 года российское судостроение в целом на четверть сбавило свои производственные показатели. Создание позже Объединённой судостроительной корпорации (ОСК), объединившей до 80% всех судостроительных мощностей России, процесс спада в отрасли не предотвратило. Стал хроническим срыв сроков выпуска (и ремонта) кораблей, особенно – военных.

В части показателей отдельных предприятий отметим, что за 12 лет заметно снизили показатели производства «в металле» ФГУП «Адмиралтейские верфи» и Балтийский завод. Нестабильно работали

Зеленодольский завод им. А.М. Горького и Амурский судостроительный завод. Наиболее мощные и устойчивые показатели демонстрирует отраслевой лидер – ФГУП ПО «Севмаш». Стабильностью производства и сдачи судов отличается также завод «Красное Сормово».

Улучшил свою работу в последние годы и Выборгский судостроительный завод (ВСЗ). Но, увы, он также страдает типовыми отраслевыми проблемами – задержками сдачи судов и недостаточной рентабельностью производства. К примеру, по итогам 2018 года ВСЗ получил чистый убыток 545 млн руб. по РСБУ, или 1,108 млрд руб. по МСФО.

Основной причиной стало снижение цены по контрактам на строительство ледоколов ввиду переноса сроков их поставки. «Кроме вышеназванных причин, на результат повлияло увеличение кредитной нагрузки на предприятие», – отметили на ВСЗ.

Сдача портового ледокола «Обь» (ценой $97,7 млн), строящегося на ВСЗ по заказу ФГУП «Атомфлот», также перенесена с 2018 на 2019 год. Причём причиной этой задержки глава ОСК Алексей Рахманов считает «сложности установки на суда новейшего оборудования».

На фоне неоднозначной ситуации в российском судостроении в целом выделяется становление нового гиганта – ФГУП «Дальневосточный завод «Звезда», уверенно наращивающего применение судового металла. Причём как российского, так и импортного (из Южной Кореи и с Украины).

Напомним, что строительство судостроительного комплекса «Звезда» началось в 2012 году на базе дальневосточного военного завода (ДВЗ «Звезда»). Сейчас проект ведёт консорциум «Роснефти», «Роснефтегаза» и Газпромбанка через АО «Современные технологии судостроения» (СТС). Суммарные инвестиции в создание комплекса оцениваются в 202,2 млрд руб. Причём ряд субсидий будет предоставлен в рамках подпрограммы «Развитие производственных мощностей гражданского судостроения и материально-технической базы отрасли» госпрограммы «Развитие судостроения и техники для освоения шельфовых месторождений на 2013–2030 годы».

Вокруг вопроса обеспечения растущих потребностей «Звезды» в стальном металлопрокате в последнее время разгорелась настоящая дискуссия. Как сообщал глава «Роснефти» Игорь Сечин, для нужд судоверфи «Звезда» после выхода предприятия на плановую мощность потребуется 330 тыс. т металла в год. Предложения построить для этого на Дальнем Востоке специализированное металлургическое и прокатное производство или принципиально модернизировать завод «Амурсталь» (в 1100 км) кажутся необоснованными. Слишком велики инвестиции и сроки создания этих производств, не обеспеченных сырьём, т.е. заведомо нерентабельных.

Более разумным представляется поддержка инвестиционной программы РЖД по увеличению пропускной способности Транссиба и БАМа. За это ратует, к примеру, ММК, сообщающий о достаточных и незагруженных мощностях по выпуску судового металлопроката. Не видит проблем с ж/д поставками нужного листа и «Северсталь», сообщил недавно гендиректор компании Александр Шевелев. Он отметил, что в I квартале 2019 года «Северсталь» уже отгрузила на «Звезду» 17 тыс. т специальным образом обработанного металлопроката.

«Нам, конечно, интересно развивать эти отношения, потому что одним из наших приоритетов является обеспечение не просто стального листа, а каких-то дополнительных решений, связанных с потреблением металлопродукции. Мы хотим и будем развивать отношения со «Звездой» и считаем, что мы могли бы войти в проект», – сказал г-н Шевелев.

При этом он отметил, что компания не заинтересована в строительстве нового металлургического комбината рядом со строящейся судоверфью и считает, что действующих мощностей российских сталелитейщиков достаточно для того, чтобы обеспечить потребности «Звезды».

«Если не хватает какой-то специфики, то её всегда можно в рамках долгосрочных отношений модернизировать либо достроить – на уже существующих комбинатах. Это просто эффективнее, быстрее, дешевле», – подчёркивает г-н Шевелев. Проблема транспортировки широкоформатного листа решаема, считает он.

Но похоже, что в России мы ведём судостроение «своим особым путём»... |