Рынок трубный – рынок трудный

Про стальные трубы в последнее время пишут много. У нефтяников с газовиками масса проектов и прожектов, строители также показывают рост, даже сферу ЖКХ наши власти обещают (который год) привести в порядок. Планов в итоге – громадье. В том числе и у трубников. А что в реальности?

Итоги года

Если рассматривать трубный рынок России в целом, то дела у производителей в последнее время идут довольно неплохо – на протяжении всего 2013 года средний рост выпуска труб по сравнению с предыдущим годом держался на уровне 3–5%.

При этом годовой объем производства труб, по данным Росстата, в 2013 году достиг 9,54 млн т. Фонд развития трубной промышленности России (ФРТП) дает несколько большую цифру – 10 млн т. При этом ФРТП оценивает экспорт в 1,35 млн т (+3,5% к 2012 году), а импорт – в 0,9 млн т (+7,6%). В итоге внутреннее потребление труб в 2013 году, как полагают, увеличилось на 3,4%, до 9,75 млн т. По нашим оценкам, экспорт труб во все страны, включая страны Таможенного союза, в минувшем году составил 2,27 млн т, увеличившись за год едва ли не вполовину, тогда как импорт, наоборот, сократился на 1,5%, до 831 тыс. т. Соответственно, в этом случае внутреннее потребление мы оцениваем ниже ФРТП – на уровне около 8,1 млн т.

Если говорить про отдельные заводы, то ситуация на них складывалась по-разному.

Трубные предприятия группы ЧТПЗ – Челябинский трубопрокатный и Первоуральский новотрубный заводы – в 2013 году поставили потребителям 1,688 млн т стальных труб, что на 3% меньше по сравнению с 2012 годом. Уменьшение отгрузок в компании объяснили «снижением спроса на стальные трубы со стороны промышленных предприятий в связи с продолжающимся спадом в отрасли».

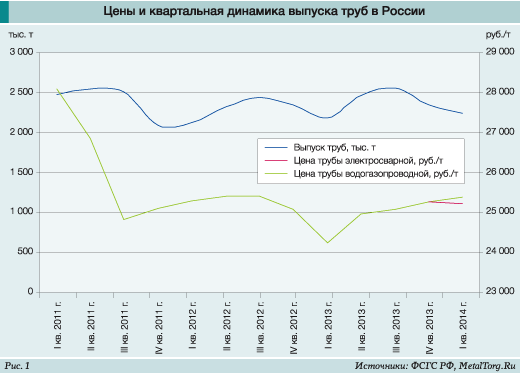

Разумеется, спад производства сказался и на финансовых результатах группы: выручка сократилась на 3,8%, до 112,4 млрд руб., чистая прибыль 2012 года в размере 1,133 млрд руб. сменилась на убыток 1,868 млрд руб. Падение прибыли компания объясняла низкими ценами, хотя говорить о том, что они действительно были ощутимо ниже прошлогодних, не приходится (рис. 1).

У других крупных производителей труб в РФ особых проблем ни с ценами, ни с объемами производства в 2013 году не было.

Выксунский металлургический завод (ВМЗ, входит в состав Объединенной металлургической компании) в 2013 году произвел 1,5 млн т труб различного сортамента, улучшив прошлогодний результат на 9%.

Tрубная металлургическая компания (ТМК) отчиталась, что в 2013 году отгрузила (включая зарубежные предприятия) потребителям 4,3 млн т стальных труб, улучшив результат 2012 года на 2,2% и установив новый производственный рекорд благодаря росту спроса на сварные трубы. Но финансы ТМК от роста объемов производства не выиграли: компания снизила чистую прибыль по международным стандартам финансовой отчетности за 2013 год на 23% по сравнению с 2012 годом, до $215 млн. Выручка ТМК за год сократилась на 4%, до $6,432 млрд, главным образом из-за снижения продаж бесшовных труб российским дивизионом и отрицательного эффекта от пересчета валют.

«Северсталь» также сообщила о росте производства в 2013 году как на Ижорском трубном заводе (320 тыс. т; +1,3% к предыдущему году), так и на «Северсталь ТПЗ-Шексна». Причем последний завод выпустил около 250 тыс. т труб, показав рост более чем на 30% к прошлому году.

Однако I квартал 2014 г. не задался у всех. За этот период заводы группы ЧТПЗ поставили потребителям 410,3 тыс. т стальных труб, что на 8% больше результатов аналогичного периода 2013 года, однако на 2% меньше уровня IV квартала 2013 г.

Группа ТМК в I квартале 2014 года снизила отгрузки стальных труб до 1,022 млн тонн, что на 3% меньше по сравнению с аналогичным периодом прошлого года и на 8% меньше по сравнению с IV кварталом 2013 года. «Снижение объемов отгрузки произошло главным образом вследствие снижения спроса на бесшовные и сварные линейные трубы, а также трубы большого диаметра», – поясняет компания.

Несколько выправилась ситуация со сбытом труб только в апреле: как сообщил Росстат, по итогам первых 4 месяцев 2014 года общее производство труб в России выросло на 0,4% по сравнению с предыдущим годом, до 3,25 млн т.

Предприятия группы ЧТПЗ показали рост уже на 14%, до 626 тыс. т, есть заметный подъем производства у «Северсталь ТПЗ-Шексна» (100 тыс. т; +30,8%), «Тагмета» (227 тыс. т; +4,1%), Северского трубного завода (215 тыс. т; +2,1%) и ряда других. Однако спад на многих других трубных заводах почти нивелировал все эти приросты: Волжский трубный завод сократил выпуск на 9%, до 350 тыс. т, «Выкса» – на 8%, до 488 тыс. т, Ижорский завод – на 5%, до 99 тыс. т.

Экспортные поставки российских труб за границы Таможенного союза за 4 месяца 2014 года сократились на 6%, до 202 тыс. т, хотя импорт в РФ ощутимо снизился – на 35%, до 186 тыс. т.

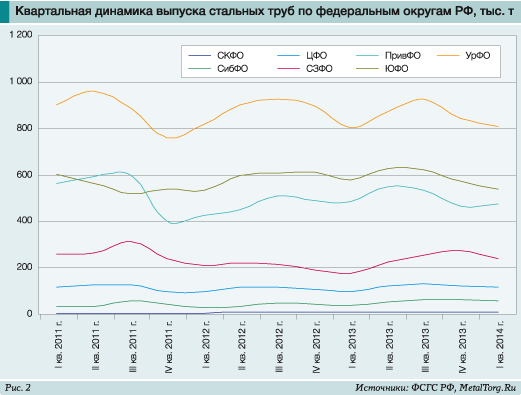

Картина производства труб в разбивке не по заводам, а по территориям (по федеральным округам РФ) приведена на рис. 2.

Трубы большого диаметра

Самая серьезная проблема, которая стоит сейчас перед российскими трубниками, – избыток производственных мощностей. «Северный» и «Южный» потоки, месторождения на Ямале, импортозамещение – под этими лозунгами российские металлурги строили и строили все новые предприятия и цеха, особенно – по выпуску труб большого диаметра (ТБД).

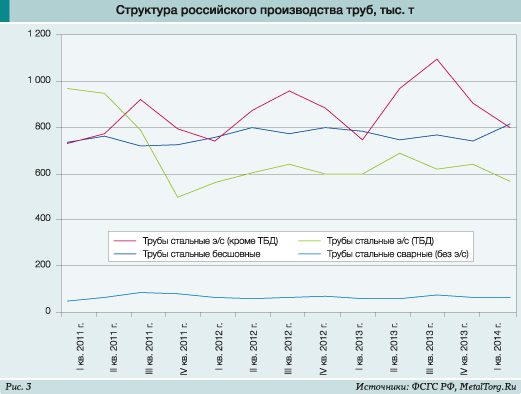

В итоге в 2007 году уровень использования производственных мощностей составлял 76,5% (по ТБД – 85,2%), в 2009 году он уже упал до 54,4% (61%). К 2011 году ситуация вроде бы выправилась, а средняя загрузка закрепилась на уровне 70–75%, но в секторе ТБД все оказалось намного сложнее. Если в начале 2011 года заводы рапортовали о работе на полную мощность, то уже к концу года спрос составлял менее 30% от возможного производства. А поскольку на тот момент российские ТБД являлись объектом почти исключительно внутреннего потребления (экспорт составлял менее 7%), вслед за спросом обвалилось и производство, сократившись за считаные месяцы почти вдвое (рис. 3). Да так потом и не восстановилось: в 2012–2013 годах, когда коэффициент использования российских мощностей по производству ТБД не превышал 45%.

По итогам 2013 года Росстат сообщил о выпуске 2,54 млн т ТБД отечественными заводами, что ...

...

...

Извините!

Доступ к полному тексту настоящего материала

имеют только подписчики.

|

С 01.02.2004 тестовый доступ для зарегистрированных пользователей прекращен.

Оформить подписку Внимание!!! Копирование, перепечатка или распространение иным образом материалов, размещенных в разделах "Аналитика" сайта MetalTorg.Ru, возможна только с письменного разрешения редакции © |