Несбывшиеся ожидания 2012 года (Часть II)

Производство и сбыт металлопродукции

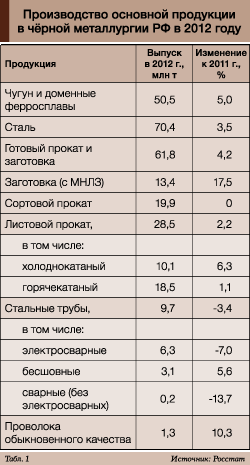

Общее производство стали в РФ и его ежемесячную динамику в течение года мы уже рассматривали в первой части этой статьи. А сейчас приведём итоговые показатели чёрной металлургии по сводке Росстата (табл. 1).

Комментировать эту сводку мы не будем, но отметим, что изменения в объёмах металлургических производств РФ были однозначно продиктованы спросом на их продукцию как на внутреннем, так и на внешнем рынках.

Внутрироссийский спрос на стальном рынке подавал позитивные сигналы вплоть до лета прошедшего года. Но далее, как по данным статистики, так и по данным ж/д перевозок металлопродукции, он пошёл на спад.

По отраслям – потребителям металла мы провели типовой анализ: по динамике ж/д поступлений металлопроката и труб в адрес около 1500 предприятий – крупнейших потребителей металла (более 50% российского сбыта).

Итоги 2012 г. (в сравнении с предыдущим) приведены в табл. 2.

Вновь отметим успехи в работе независимых металлотрейдеров РФ, которые подробно рассматривались в недавней статье «Металлоторговля «держит удар» от 7 февраля текущего года.

Невзирая на неуклонный спад рентабельности продаж в прошедшем году, налицо рост объёмов реализации за счёт «близости к конечным потребителям» металлопродукции.

Другим позитивным направлением сбыта в 2012 г. стало развитие у трейдеров собственной переработки металла с выпуском более прибыльной продукции высокого передела (кровельные метизы, профили и трубы, металлоконструкции и т.д.).

Однако все прочие отрасли – традиционные потребители стальной продукции в РФ в прошедшем году продемонстрировали заметный спад.

Спрос на металл строительного назначения в РФ и ситуация в стройиндустрии заслуживают отдельной статьи, которая планируется в следующем номере журнала.

А пока, касаясь данных табл. 2, отметим, что металлоторговля полностью компенсировала спад прямых поставок металлургов предприятиям стройиндустрии. Поскольку общеизвестно, что наши металлотрейдеры преимущественно продают металл строительного назначения.

Кроме того, 2012 г. отмечен в российской стройиндустрии и рядом особенностей, которые отразились в их спросе на металлопродукцию.

Сократились объемы строительства в крупнейшем регионе РФ – «урезанной» Московской области – и отмечен заметный спад погрузок стали в адрес некоторых застройщиков региона (ООО «Монтажстрой», Ивантеевка, завод ЖБК «Элеваторспецстроя», ФГУП «Спецстройсервис» и т.д.).

Завершён ряд инфраструктурных проектов, и меньше металла потребовалось ЗАО «Трансюжстрой» (Белгород), ООО «Спецстрой Р.П.Б.М» (Новый Уренгой), ЗАО «Улан-Удэстальмост» и т.п. компаниям.

Однако на строительном рынке по всей стране появилось немало новичков, обеспечивших спрос на арматуру и прочий сортовой прокат. По данным Росстата, производство «сорта» за 2012 г. не выросло, сохранившись на уровне 19,9 млн т. Однако многие СМИ сообщают, что заметно (до 15%) вырос российский выпуск (и сбыт) строительной арматуры, составляющей около половины отечественного сортопрокатного производства. По нашим оценкам, этот прирост почти вдвое меньше.

Крупнейший российский производитель арматуры – объединенный «Евраз ЗСМК» и производитель №2 – ЧМК «Мечел» за 2012 г. снизили ж/д отгрузки арматуры. Нижнесергинский метизно-металлургический завод (НСММЗ, «НЛМК-Сорт») увеличил отгрузки всего лишь на 8,24%. Существенно прибавили только второстепенные производства, обеспечивающие около трети выпуска арматуры в стране, особенно Ростовский электрометаллургический завод (РЭМЗ), Магнитогорский меткомбинат и Ревякинский металлопрокатный завод.

В итоге, по нашим оценкам, выпуск арматуры в РФ за 2012 г. вырос на 7,6%, а видимый сбыт – ориентировочно на 9% за счёт роста поставок импортной металлопродукции. Однако заметное увеличение выпуска арматуры, а также профильных труб и листа с покрытиями в РФ оказалось одним из немногих направлений роста производства готовой металлопродукции.

Увы, но спад спроса на прокат, стальные трубы и метизы в 2012 г. продемонстрировало большинство крупных потребителей в машиностроении, нефтегазовой отрасли и энергетике.

Основным направлением роста (+17,5%) в металлургии РФ за истекший год стало производство стальных полуфабрикатов (заготовок и слябов) на экспорт. По разным данным, за 2012 г. доля экспортных отгрузок на стальном рынке выросла на 1,2–1,3% (табл. 3).

Импорт стальной продукции в РФ в прошедшем году осуществлялся в основном от наших соседей (Украины, Казахстана) и также несколько увеличился.

Лидером по динамике поставок в РФ стала Беларусь (+29,3%, до 0,7 млн т). Однако суммарный объем стального импорта уступил объемам стального экспорта из РФ почти в 4 раза (6,7 млн т против 26 млн т).

Лидером в динамике экспортных отгрузок стал НЛМК (+26,6%, до 8,27 млн т), который отправил на внешние рынки около 63,9% своей продукции. Это были преимущественно слябы, отгружаемые в Италию. На втором месте закрепились предприятия группы «Евраз» (+4,6%,до 4,86 млн т). Третью позицию среди стальных экспортёров удержал ММК (3,7 млн т). Спад экспортных отгрузок Магнитки на 12,8% можно объяснить декларированной компанией «ориентации на внутренний рынок». Но напомним также о проблемах традиционных поставок стальной продукции ММК в Иран, попавший под очередные санкции западных стран. Отметим также по итогам 2012 г. быструю динамику экспортных отгрузок у ЧМК «Мечел» (+82%, до 1,21 млн т), у трубников ТМК (+27,2%, до 0,67 млн т) и ЧТПЗ (+75,1%, до 0,29 млн т).

Однако придётся отметить и то, что внешние рынки в прошедшем году не слишком помогли большинству средних и малых метпредприятий РФ. Российские направления поставок остались у них основными.

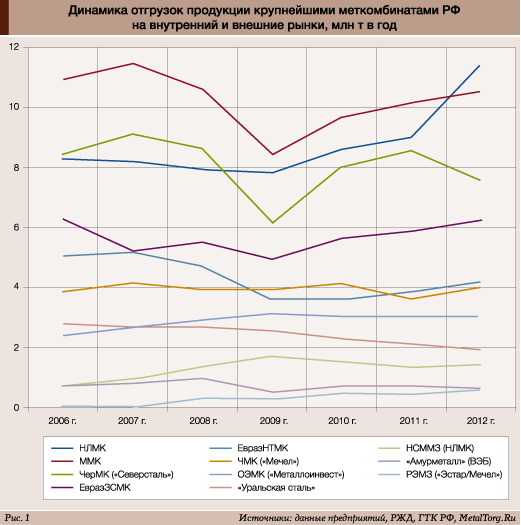

В целом изменения объемов производства крупнейших предприятий черной металлургии РФ лучше отследить в многолетней динамике, учитывающей как первую, так и текущую – вторую волну мирового финансово-экономического кризиса (рис. 1).

Из приведенных данных очевидно, что большинство предприятий успешно восстанавливают объемы производства после спада в 2008–2009 гг. Очевидны также лидеры и аутсайдеры 2012 г.

При этом ясно, что «вторая волна проблем», особо обострившаяся в ряде стран Евросоюза (начиная с Греции) в прошедшем году, не стала столь критичной для производств российской черной металлургии. Заметные трудности начались только во второй половине 2012 г., причём прежде всего они отразились на финансовом положении отрасли.

Финансовые итоги года

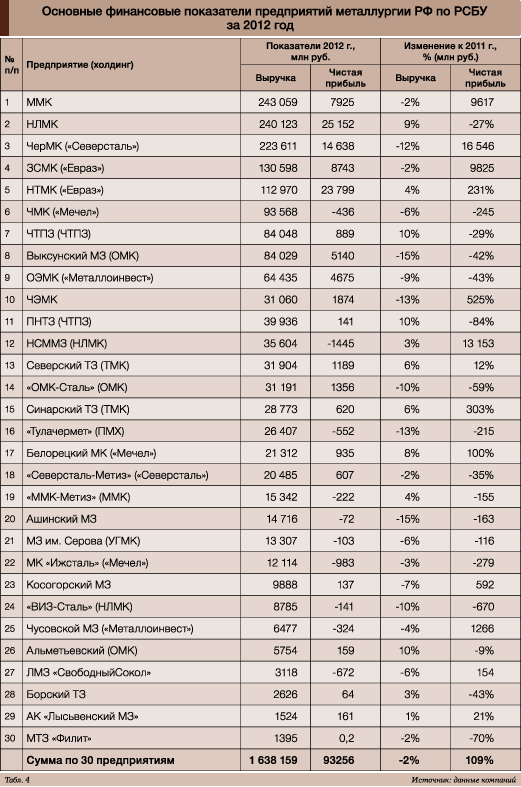

Только в апреле большинство предприятий российской металлургии опубликовало свою годовую отчетность по российским стандартам бухгалтерского учёта (РСБУ). Практически у всех резко снизились финансовые показатели за IV квартал, существенно ухудшив общие показатели 2012 г. (табл. 4).

Однако итоги года (в сумме по крупнейшим предприятиям) выглядят просто удивительно. При росте издержек на сырьё и небольшом спаде выручки (-2%) чистая прибыль отрасли по РСБУ более чем удвоилась.

Лидером роста стала «Северсталь» (фактически – Череповецкий меткомбинат), которая сократила в 2012 г. производство «из-за снижения спроса на металлопродукцию». Экономическая обстановка в отрасли в 2012 г. ухудшилась, отмечала «Северсталь». Однако прибыль компании «от участия в других организациях» за год увеличилась почти в 5,3 раза, до 14,908 млрд руб. Итог – переход «Северстали» от убытков к сравнительно высокой рентабельности, никак не связанный с металлургическим производством.

Переход от убытков к чистой прибыли ММК по РСБУ всё же можно в некоторой степени связать с производством. Компания сообщила, что в 2012 г. себестоимость её продукции сократилась на 3,6%, до 203,785 млрд руб. Налицо экономия (более 7 млрд руб.), но она никак не объясняет 17-миллиардный прирост прибыли до налогообложения. Тем более что выручка от продаж ММК за год снизилась на 4,2%. Вновь идёт речь о внепроизводственных прибылях, финансовых переоценках, изменении резервов и прочих перераспределениях.

Непрозрачной (по РСБУ) и не связанной с основным производством выглядит отчетность по РСБУ ведущих предприятий группы «Евраз» (ЗСМК и НТМК), также показавших существенный рост прибылей.

Исключением в части российской отчётности за 2012 г. выглядит только НЛМК, добившийся, помимо роста прибыли, и существенного роста производств. Запуск и освоение новых производственных мощностей по программе техперевооружения (включая крупнейшую домну №7 «Россиянка») позволили нарастить выпуск стали в группе на 25%, до 14,9 млн т, причём более 90% её было произведено на липецкой площадке.

В итоге выручка по РСБУ НЛМК в 2012 г. увеличилась на 8,6%, до 240 млрд руб., благодаря росту объемов продаж. При этом произошёл некоторый спад операционной прибыли ввиду снижения средних цен на сталь и роста её себестоимости. В IV квартале снижение цен на продукцию стало основным фактором снижения выручки НЛМК (-4% к предыдущему кварталу), валовой прибыли (-29%) и прибыли от продаж (-74%).

Однако и НЛМК также не обошёлся без «прочих доходов». В IV квартале 2012 г. произошло начисление промежуточных дивидендов от дочерних компаний в размере 4,7 млрд руб., но оно выручило НЛМК не в полной мере.

Компания сообщила о снижении чистой прибыли за квартал на 39% по сравнению с предыдущим кварталом, которое связано «как со снижением рентабельности продаж, так и с начислением оценочных резервов в конце года».

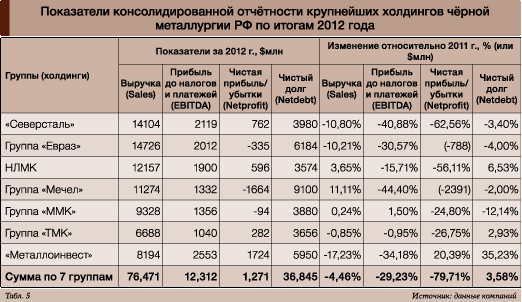

У других предприятий российской металлургии отчётность по РСБУ (см. табл. 4) говорит сама за себя. Причём чем меньше предприятие, тем меньше его финансовые возможности и тем сложнее ему сохранить рентабельность во вторую волну экономического кризиса. В конце прошедшего года он пришёл в Россию и коснулся наших предприятий в полной мере. Крупнейшие холдинги этой отрасли, включающие горнорудные и зарубежные активы, в этом году не спешили с консолидированной отчётностью. Последними, как обычно, отчитались самые убыточные: группа «Евраз» (12 апреля), ММК и «Мечел» (15 апреля). А их основные результаты, показанные по МСФО и US GAAP, приведены в табл. 5.

В среднем по итогам 2012 г. компании «родом из ГМК РФ» сохранили рентабельность по EBITDA, но дружно снизили свои финансовые достижения.

За лидерство в отрасли по комплексу показателей по-прежнему борются «Северсталь» и НЛМК. По-прежнему выше рентабельность группы «Металлоинвест», однако компания с опережением нарастила свои долги.

Ещё критичнее выглядит долговая нагрузка «Евраза» и «Мечела», показавших убытки по итогам года. Без реструктуризации долгов, включая российскую господдержку, эти группы выглядят финансово неустойчивыми, а их курс акций обвалился до минимума. Показатели МСФО за IV квартал 2012 г. внесли особо негативный вклад в финансы металлургических компаний, поэтому не слишком афишируются.

К примеру, «Мечел» сообщил, что по US GAAP за IV квартал выручка снизилась на 7% к предыдущему кварталу, EBITDA упала на 53%, а чистый убыток составил $1,1 млрд. Главное при этом то, что огромный чистый долг остался без изменений – $9,6 млрд. Хотя ранее сообщалось об иной сумме чистого долга по итогам 2012 г. – около $9,1 млрд.

Это и есть главное отличие текущего состояния дел от кризиса и обвала производства отрасли в 2008–2009 гг.

Проблемы пятилетней давнос-ти многие металлургические компании закрыли с помощью привлечения различных заёмных средств – от кредитов до еврооблигаций. Сейчас, на фоне заметных долгов, привлечение новых финансовых ресурсов становится всё труднее. Чаще речь идёт о реструктуризации задолженности в различных формах до лучших времён, т.е. до оживления конъюнктуры российского и мирового стального рынка.

Но его по-прежнему не наблюдается даже «на горизонте».

Тревожное начало 2013 года

По данным Росстата, за I квартал выпуск стали и основной металлургической продукции в РФ, за исключением труб, заметно снизился (табл. 6).

Ещё в большей степени снизились отгрузки стальной продукции.

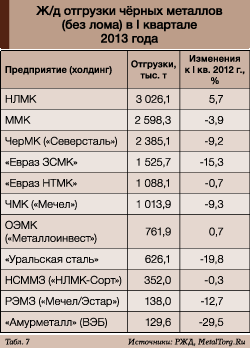

ОАО «РЖД» сообщило, что по итогам января–марта 2013 г. перевезло с меткомбинатов РФ 21,112 млн т чёрных металлов, что на 6,8% ниже объемов перевозок за аналогичный период прошлого года.

Сообщила о снижении экспорта чёрных металлов до 6,3 млн т (-10,3%) Ассоциация морских торговых портов РФ, и т.д. О рецессии в нашей промышленности, включая металлургию, заговорили даже российские власти.

Рассказы о том, что во многих странах мира и у многих зарубежных меткомпаний дела ещё хуже (как по производству, так и по финансам), нас не утешают. Тревожит спад российского потребления металла, т.е. сокращение инвестиций в металлоёмкие отрасли нашей экономики.

Сейчас металлургию РФ в какой-то степени выручит сезонный подъём, но пока многим металлургическим компаниям этого недостаточно (табл. 7).

Остаётся только взбодриться хорошей погодой, наконец-то пришедшей в Россию.

Да приобщиться, кто как сможет, к оживающему весной российскому строительству. А далее припомним (и будем надеяться), что у нас «цыплят по осени считают».

Применительно к рынку металлов мы это сделаем ещё не раз. И естественно, на страницах журнала «Металлургический бюллетень» и сайте MetalTorg.Ru…

|