Несбывшиеся ожидания 2012 года (Часть I)

Традиционное ожидание финансовой отчетности российской металлургии по итогам 2012 г. затянулось вплоть до 4 марта, когда первой опубликовала свои цифры (по МСФО) «Северсталь». Вторым по времени годовым отчетом (по РСБУ) удивил металлотрейдер «Брок-Инвест-Сервис».

Далее из крупных компаний отчитались по тем или иным стандартам отчетности ТМК, «Мечел», НЛМК, включая дочерние предприятия ряда групп. В конце марта отчитались ММК и ТМК (обе – по РСБУ), НЛМК (по US GAAP) и ряд других компаний и предприятий. Но у некоторых, например у группы «Евраз», до сих пор не озвучены даже сроки публикации отчетов.

Постепенно финансовая картина как в российской, так и в мировой металлургии по итогам прошедшего года стала относительно понятной. Поэтому всё же можно подвести итоги 2012 г. для черной металлургии, а в выводах – рассмотреть и последние тенденции начавшегося года.

Мировая металлургия и стальной рынок

По оценкам World Steel Association (WSA), прошедший год, при всех его проблемах, в сумме оказался позитивным. Мировое производство стали по 63 основным странам выросло на 1,28%, до рекордной 1,51 млрд т.

Однако без учета цифр «очень проблемного» Китая выпуск стали остального мира, наоборот, снизился на 0,67%. Причём весьма ощутимо – в странах ЕС (-4,53% по 27 странам), на Украине (-6,85%), в Бразилии (-1,37%), на Тайване (-8,85%) и в Австралии (-23,6%).

В целом негативную динамику производства по итогам 2012 г. показало большинство металлургических стран мира. Суммарные цифры объёмов вытянули прежде всего КНР (+3,58%), Индия (+6,24%), Турция (+5,22%), США (+2,73%) и Россия (+2,71% по данным WSA или +3,3% по данным Росстата).

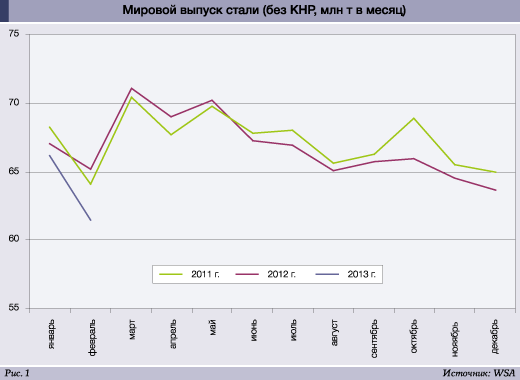

Причём долгий и проблемный 2012 г. металлургам мира можно разделить на два принципиально разных периода, хорошо заметных на рис. 1.

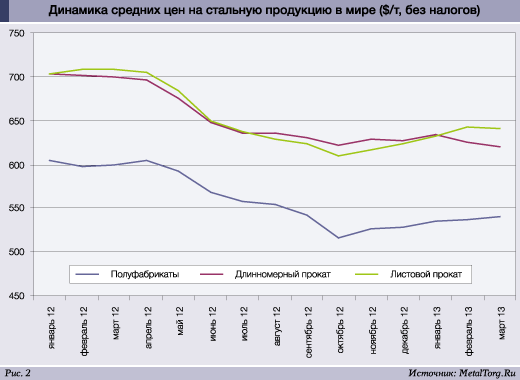

Заметно весьма оптимистичное начало 2012 г. (вплоть до мая), но далее – затяжной спад, продлившийся и в 2013 г. Такие изменения стальной конъюнктуры вполне подтверждает динамика мировых цен на стальную продукцию, которые двинулись вниз начиная с весны прошлого года (рис. 2) и скатились до минимума в октябре.

Спад мировых цен в 2012 г. однозначно говорит об избытке предложения над спросом на стальную продукцию.

Причины этого в том, что на фоне затянувшейся «второй волны» финансово-экономического кризиса инвестиции в долгосрочные и металлоёмкие проекты в мире сравнительно невелики.

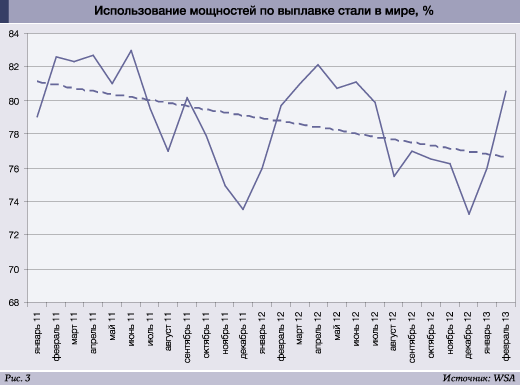

А металлургия, наоборот, получила их ещё в благоприятные докризисные годы. Сейчас она «пожинает плоды» нарастающего избытка мощностей, т.е. хронической недозагрузки производств (рис. 3).

Причем по другим – помимо WSA – оценкам ситуация ещё плачевнее. К примеру, Ernst & Young с 2011 г. считает загрузку мощностей чермета в мире ниже 75%. Причём к этому порогу в конце 2012 г., по данным American Iron & Steel Institute, приблизилась и «оживающая» металлургия США. Кстати, преодолела она его чуть позже, в марте 2013 г.

В динамичной металлургии КНР нет четких оценок по мощностям (и их избыткам), но эффект перегрева отрасли налицо. «Перепроизводство металла – главная отличительная черта современного рынка стали КНР. Это отлично знаем мы, китайские металлурги, это хорошо известно и нашему правительству», – сообщал недавно Чжан Уцзун, глава Shandong Shiheng Special Steel Group.

На Украине, например, можно говорить о давнем и огромном избытке мощностей в черной металлургии и об избыточном выпуске стали. В 2012 г. высокие объёмные показатели вновь выручил стальной экспорт (22,4 млн т, или 68,2% от общего объёма производства стали). Причём многим конкурентам украинской металлургии экспортные возможности (через систему пошлин и квот) существенно ограничены. Но и самой Украине стальной экспорт по демпинговым ценам приносит всё большие убытки.

По уточненным данным, в 2012 г. доналоговый убыток черной металлургии Украины вырос в 3,8 раза, до 16 млрд грн (около $2 млрд), а отрицательная рентабельность отрасли в среднем увеличилась до 8% против 3,4%. По соседству, в странах EC, в 2012 г. нерентабельно отработало подавляющее большинство металлургических компаний.

К примеру, в более благополучной, нежели другие страны Евросоюза, Германии сменила чистую прибыль на убытки в Ђ99,8 млн меткомпания Salzgitter. А убытки и списания ThyssenKrupp (около 5 млрд евро) вообще шокировали аналитиков.

Знаменитая фирма, чтобы свести концы с концами, ведёт массовую распродажу своих активов, но не может найти покупателей.

Крупнейшая в Японии и недавно образовавшаяся Nippon Steel & Sumitomo Metal Corp. сообщила о росте потерь за 9 месяцев финансового года (до 31 декабря) после списания стоимости двух заводов и убыточных инвестиций. Пока слияние двух японских гигантов привело к тому, что убытки компании выросли почти на треть, до внушительной суммы $1,62 млрд.

Крупнейшая в Индии Tata Steel в III квартале 2012/2013 финансового года (до 31 декабря) нарастила чистый убыток по сравнению с аналогичным периодом прошлого фингода на 26%, до $139 млн. На фоне роста продаж это рекордные потери за последние 3 года.

Бразильская сталелитейная компания Usinas Siderurgicas de Minas Gerais SA (Usiminas) по итогам 2012 г. неожиданно получила чистый убыток 531,3 млн реалов ($270,8 млн) против чистой прибыли 404,1 млн реалов за предыдущий год.

В США финансовые показатели ведущих меткомпаний обвалились в последнем квартале 2012 г. Удержалась в прибыли ($136,9 млн) только Nucor. А крупнейшая в США US Steel по итогам прошлого года нарастила чистый убыток до $124 млн, поэтому вновь остаётся нерентабельной.

Исключением стал южнокорейский гигант Posco. Невзирая на снижение на 35,8%, его чистая прибыль за 2012 г. составила внушительные 2,38 трлн вон ($2,2 млрд).

И наконец, о крупнейшей в мире металлургической компании ArcelorMittal с производствами в двух десятках стран (включая Украину и Казахстан). Её чистый убыток за 2012 г. составил $3,726 млрд по сравнению с чистой прибылью в размере $2,263 млрд в 2011 г. Причём за прошлый год, в отличие от многих, сократились на 10,4% и продажи компании.

Стоящая особняком металлургия Китая в части финансов информацией остальной мир результатами не балует.

По сообщению Китайской ассоциации чугуна и стали (CISA), прибыль крупнейших металлургических предприятий в Китае за 2012 г. сократилась на 98%, до минимального уровня в 1,6 млрд юаней ($257,2 млн).

Речь идет о более чем 70 крупнейших метпредприятиях КНР, входящих в CISA и обеспечивающих около 40% мирового производства стали и стальной продукции. В итоге можно констатировать, что в среднем металлургия мира отработала год с предельно низким производством и с минимальной рентабельностью. Причём с явным ухудшением всех показателей к концу года. Из регионов мира в аутсайдерах по известным причинам оказались металлургические производства ЕС и Украины.

Неожиданно заметный спад произошёл в металлургии Бразилии и Тайваня, который связывают с завышенным курсом валют. Загадочный спад – в черной металлургии Казахстана.

С другой стороны, наибольший рост производства отмечен у предельно экономичных местечковых компаний со сбытом, ориентированным на собственный региональный рынок (в КНР, Индии). Но, увы, это работа с предельно низкой рентабельностью или вообще без таковой.

Однако решение главной задачи – не допустить на свой растущий рынок конкурентов – приносит как минимум стабильность.

А наибольшие финансовые потери (и долги) сейчас у инвестиционно активных компаний (ArcelorMittal, Тата Steel, ThyssenKrupp и т.п.), которые пошли на завоевание заманчивых рынков других стран. Этот поход, как обычно в горно-металлургической отрасли, оказался неожиданно дорогим и долгим.

Российская черная металлургия

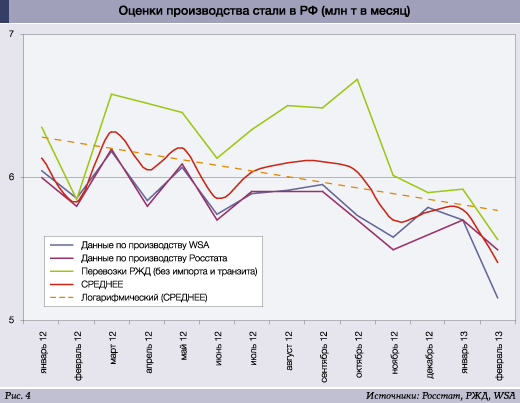

Динамику производства стальной продукции в РФ лучше оценивать, безусловно, в сравнении с доступной статистикой.

Как мы отмечали выше, выпуск российской стали вырос в 2012 г. как по данным WSA, так и Росстата на 2,7–3,3%. То, что ж/д перевозки российской стальной продукции за год выросли только на 1,44%, можно объяснить спецификой этой статистики (двойной учет той же стали). А также нарастающей конкуренцией более дешевых водных и автоперевозок в РФ.

По подотраслям черной металлургии итоги прошедшего года весьма различны. В позитиве, по данным Росстата, – выпуск в стране стальной заготовки с МНЛЗ (+17,54%), выпуск чугуна (+4,99%), х/к проката (+6,32%) и ряда типов стальных труб. Однако общее производство труб по отношению к 2011 г. снизилось (-3,43%), особенно в сегментах ТБД и ВГП. При этом месячная динамика общего производства черной металлургии РФ в 2012 г. во всех вариантах оценок выглядит весьма негативной (рис. 4).

Попытка реализовать традиционный для России сезонный подъём в 2012 г. удалась только железнодорожникам. Причём,

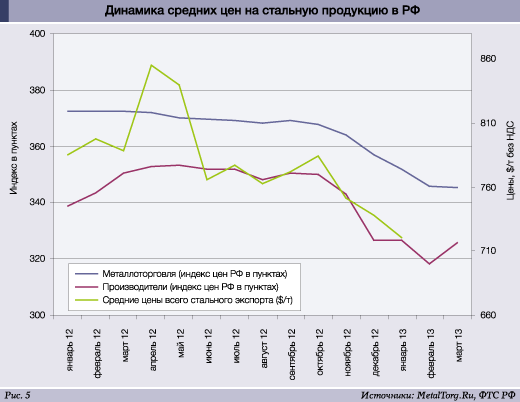

очевидно, – за счёт перераспределения полуфабрикатов и конечной стальной продукции по складам производителей, торговцев и экспортёров. Само производство стали и её передел в РФ продемонстрировали явную тенденцию к снижению. Спрос на российскую стальную продукцию задал в прошлом году своеобразное изменение рыночной конъюнктуры и динамику цен (рис. 5).

В начале 2012 г. неплохая конъюнктура мирового рынка и сезонные ожидания позволили производителям поднять как экспортные, так и внутренние цены на свою продукцию. Причём российская металлоторговля (с неплохими складскими запасами) фактически не приняла этого роста цен. А далее, с мая 2012 г., цены на российский металл начали медленное падение при всех вариантах сбыта. За год они снизились на 3–5% в металлоторговле и у производителей РФ, но еще заметнее (-8,2%) – у экспортёров. Мировые цены (исключая отдельные страны, например США) упали ещё сильнее, чем в России.

На внутреннем рынке наиболее разочаровал металлургов плоский стальной прокат. Г/к, х/к лист и рулон за год подешевели на 12,3–13,7%, хотя у металлотрейдеров спад розничных цен был ощутимо меньше. Существенно (-6%) подешевели ЭС и ВГП трубы. Уверенно подорожал (на 4–9%) только сортовой прокат строительного назначения, однако произошло это без роста объёмов его продаж, т.е. производства.

В целом вопрос сбыта стальной продукции и выгодных цен к концу 2012 г. весьма обострился как на российском рынке, так и на экспортных направлениях. Однако анализ направлений продаж и достигнутых результатов отдельных предприятий – предмет второй части этой статьи

|